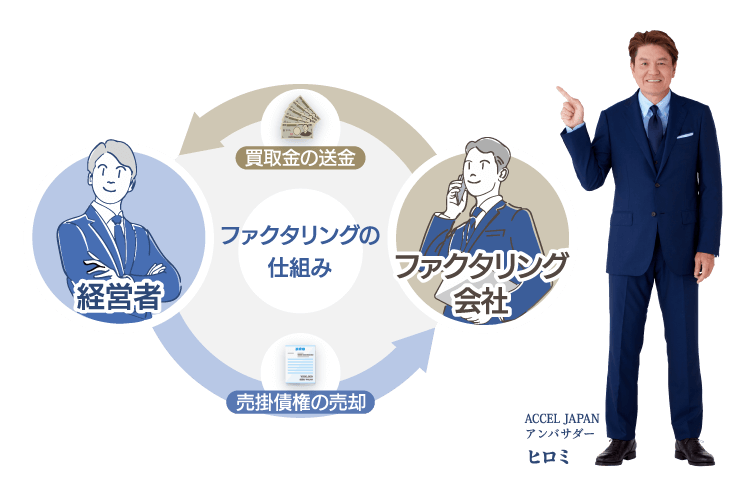

ファクタリングとは

ファクタリングとは、簡単にいうと「期日前の売掛債権(売掛金や未収金)をファクタリング会社に売却し、キャッシュを得る」という資金調達方法です。(※英訳である「factoring」はfactor(要因・要素・代理人)より派生したと言われています。)

これまで急に事業用資金が必要になった際は、金融機関から「借りる」ことがほとんどでしたが、ファクタリングの浸透によって「債権活用」という新たな道が開かれました。

なぜファクタリングはより柔軟かつ迅速な資金調達と呼ばれているのか、これから導入を検討されている経営者様は是非ご確認くださいませ。

なお、当ページではできる限り分かりやすく、簡単にご説明をさせていただきますので、詳しい解説につきましてはそれぞれのページへとお進みください。

ファクタリングの基礎を動画で解説

ファクタリングのメリット

まずはファクタリングのメリットについて確認してまいりましょう。

ファクタリングを利用する主なメリットの代表例として「請求書を即日現金化できる」「信用情報の影響が少なく審査に通りやすい」「担保や保証人が不要」「取引先が倒産しても責任を負わない」などが挙げられます。

企業間取引で発生した売掛金の支払い期日は、役務の提供が完了してから1~3か月後となるのが一般的ですが、ファクタリングを利用すれば期日前の請求書を即日現金に換えることが可能です。

もちろん何事も無ければ期日通りに支払いを受け、受け取った代金や報酬は他の支払いに充てるというサイクルが出来上がりますが、ビジネスの世界にトラブルは付きもの。

美品の故障や事故・急な仕入れ・費用の前払いや立替え・天変地異など、予期せぬ形で事業資金が底を付く恐れは十分に考えられます。

銀行からの借入や補助金・助成金の場合、審査から実行までに1か月以上を要するケースがほとんどですので、即日決済可能なファクタリングはつなぎ資金として高いパフォーマンスを発揮します。

すぐにまとまったキャッシュが必要、金融機関の融資審査に通らない又は振り込まれるまでのつなぎ資金が必要といったケースであれば、是非ファクタリングをお試しください。

売掛債権について

売掛債権(売上債権)とは、役務の提供に伴う報酬・売買代金・請負代金など、ビジネスによって生じた売掛金や未収金などのことを指します。(なお、ファクタリングは売掛金を現金化するサービスですので、ファクタリング会社が使う「売掛債権」は主に売掛金を指すことがほとんどです。)

ファクタリングと似た金融サービスとして手形割引が挙げられますが、ファクタリングは売掛金の売買であるのに対し、手形割引は手形を担保にした借入という点で大きく異なります。

また、手形は手形法に基づいて取引が実施されるのに対し、ファクタリングは民法の債権譲渡を根拠にしているという点も大きな違いではないでしょうか。

さらに近年では、未だ請求書を発行していない「将来債権」や、特約によって譲渡が禁止されていた「譲渡禁止特約付債権(2021年の民法改正によって無効となった)」もファクタリングに利用されるようになっています。

このように、幅広い債権に対応しているファクタリングですが、一部買い取ることができない売掛債権もございます。

お手数ですが、念のため以下リンク先の記事もご確認の上でお申込みをいただければ幸いです。

ファクタリングには2つの方式

ファクタリングには、大きく分けて「2社間ファクタリング」「3社間ファクタリング」と呼ばれる2つの方式が存在しており、特徴・手数料がそれぞれ異なります。

2社間方式と3社間方式の詳しい違い・メリット又はデメリットは以下の通りです。

| 2社間方式 | 3社間方式 | |

|---|---|---|

| 手数料 | 5~15% | 1~10% |

| お取引先様への通知 | 不要 | 必要 |

| 入金までの早さ | 速い | やや時間がかかる |

| 債権譲渡登記 | 原則必要 | 不要 |

それでは、各方式の特徴や流れについて図解を交えて詳しく解説してまいります。

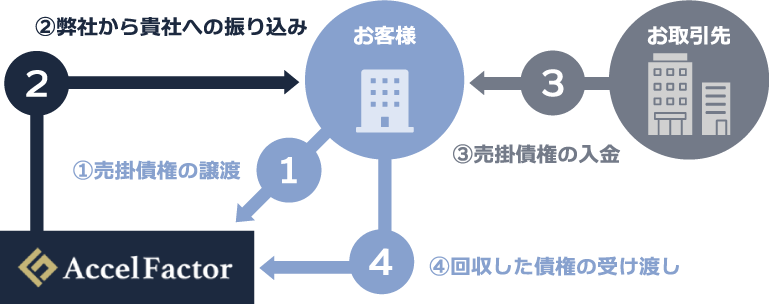

2社間方式のフローチャート

2社間ファクタリングのフローチャート

2社間方式(2社間ファクタリング)は、ファクタリング会社とファクタリング利用企業様のみでお取引をするというスキームです。

お取引先様(売掛先)に対する通知や承諾を経ないため、急いで入金してほしい・債権譲渡の事実が知られたくないといったシーンでマッチします。

なお、ファクタリングを利用した企業様は受け取った売掛金をファクタリング会社に引き渡す義務が生じるため、3社間方式に比べると手間が一つ多くなります。

また、ファクタリング会社のリスクがアップするため(直接弁済されるわけではないため)、手数料は3社間方式に比べて割高である点や、利用金額によっては債権譲渡登記を求められる可能性がある点は2社間方式のデメリットと言えるでしょう。

- 2社間方式のメリット

-

- 取引先に周知されない

- 入金までが速い

- 2社間方式のデメリット

-

- 手数料が高い(5~15%)

- 審査に通りにくい

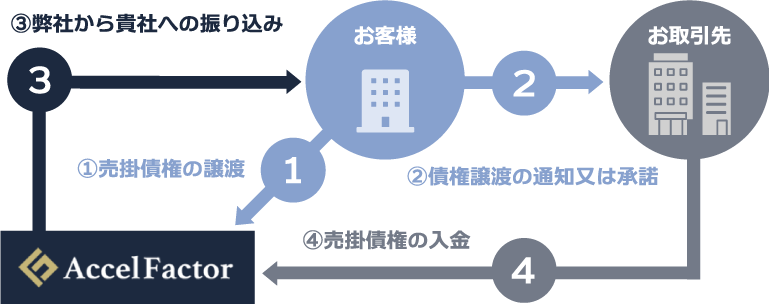

3社間方式のフローチャート

3社間ファクタリングのフローチャート

3社間方式(3社間ファクタリング)は、債権が譲渡されたことを売掛先に通知(又は承諾)した上で実施されるファクタリング取引です。

売掛金は新債権者であるファクタリング会社へと直接支払われるため、2社間方式とは異なり、ファクタリング利用企業様は回収義務を負いません。

また、直接債権回収を図ることができる(ファクタリング会社側のリスクが低い)ため、2社間方式に比べて手数料が低く設定されているのが一般的です。

債権譲渡の事実が必ず知られてしまう、通知又は承諾を経るため時間がかかるというデメリットがありますが、手数料が安い点及び審査に通りやすいといった点は大きなメリットです。

- 3社間方式のメリット

-

- 手数料が低い(1~10%)

- 審査に通りやすい

- 回収義務を負わない

- 3社間方式のデメリット

-

- 入金までに時間がかかる

- 通知又は承諾が必要

ファクタリングの契約の流れ

ファクタリングの契約から審査、入金までの流れは以下の通りです。

最短即日で振込が完了するため売掛金を早く現金化したい方はご相談ください。

まずは弊社のHPより必要事項をご入力の上お申し込みください。

直ぐに弊社から必要書類をご案内させていただきますので、ご確認及びご用意をお願いいたします。

売掛債権の存在、入金時期、お取引先の経営状況等を総合し、買取金額をご提示させていただきます。

書類のご提出はメール・FAX・郵送等でも行うことができますので、ご都合の良い方法をお伝えください。

書類の審査が完了しますと、ご入金のお手続きに入ります。

買取金額をお客様の銀行口座へお振込みし、お取引は完了です。

なお、前述した通り2社間ファクタリングの場合はお取引先様に債権譲渡の通知を行いませんので、従来通りご利用企業様へと売掛金又は未収金が支払われます。

受け取った売掛金を弊社にお引渡しいただきますと、全てのお取引が完了します。

必要書類について

アクセルファクターでは「柔軟な対応」を一つのコンセプトにしております。

そのため「原則ご用意していただく書類」「状況に応じてご用意していただく書類」の2パターンをご紹介いたします。

他のファクタリング会社様も概ね同様の書類を求められるかと存じますので、ファクタリングをご検討中の経営者様のご参考になれば幸いです。

- 原則ご用意いただく書類

-

- 売掛金が確認できる書類(請求書等)

- 入金が確認できる預金通帳

- 直近の確定申告書(所得税又は法人税)

- 代表者様の身分証明書

- 必要に応じてご用意いただく書類

-

- 納税証明書(又は納付書や領収書)

- 印鑑証明書

- 取引先様との契約書

ファクタリングの種類

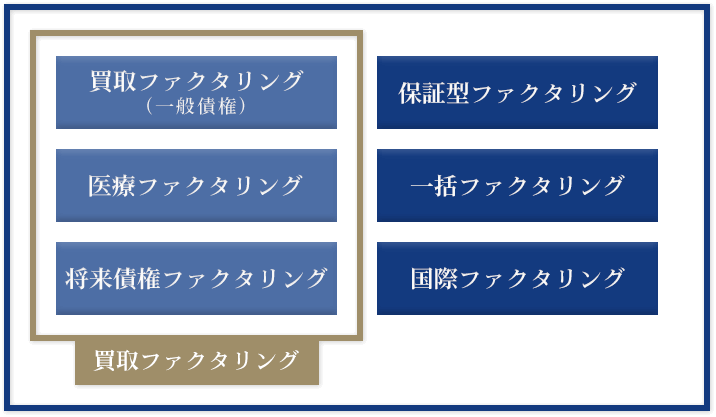

ファクタリングには「買取型ファクタリング」「医療ファクタリング(診療報酬ファクタリング)」「将来債権ファクタリング」「保証型ファクタリング」「一括ファクタリング」「国際ファクタリング」の計6種類が存在し、利用目的や使用する売掛債権、決済手段等がそれぞれ異なります。

簡単にではございますが、それぞれの違いをご説明してまいります。

売掛金買取は3種類

計6種類のファクタリングの内、売掛金買取と呼ばれるファクタリングは「買取型ファクタリング」「医療ファクタリング」「将来債権ファクタリング」の3種類です。

買取型ファクタリングとは請求書買取、売掛金買取サービスなどの総称で、その内診療報酬債権又は介護報酬債権を利用したファクタリングを医療ファクタリング、将来債権を利用したファクタリングを将来債権ファクタリングと呼びます。

診療報酬や介護報酬の支払いは国や地方公共団体から特別な許可を得た公共機関(支払機関)が実施しており、支払われるまでの間は売掛金として扱われるため、ファクタリングに利用することが可能です。

医療ファクタリング(診療報酬ファクタリング)は破綻するリスクがほぼゼロの債権を利用する上に、3社間方式によって実施されるのが一般的であるため、手数料が非常に低いという特徴があります。

また、将来債権とは「将来発生する蓋然性のある債権」のことです。

具体例として、業務委託契約を1年間締結しており毎月決まった日にちに報酬を受け取っている、法人に不動産を賃貸している等が挙げられます。

場合によっては、売掛金や未収金が発生していない状態でもファクタリングに利用することも可能なのです。

保証型・一括ファクタリング

保証型・一括・国際ファクタリングは、主に銀行が取り扱っているサービスです。

保証型ファクタリングは文字通り「売掛金の入金を保証するサービス」で、債権そのものを買い取る訳ではありません。(例えば債権金額1,000万円・保証料が2%で契約した場合、20万円を支払う代わりに1,000万円全額の保証が受けられるというイメージです。)

買取ファクタリングとは異なり、売掛金を早期に現金化できる訳ではないという点に注意しましょう。

一括ファクタリングは「でんさい」を利用したファクタリングサービスです。

簡単にご説明しますと、銀行・利用企業・取引先の3社間で予め契約を締結しておくことで、保有する「でんさい」をスムーズに現金化するというものです。

ただし、利用企業と取引先の双方が電子債権を取り扱っていること・あらかじめ債権譲渡の承諾及び一括ファクタリング基本契約の締結が必要なため、利用のハードルは非常に高いと言えます。

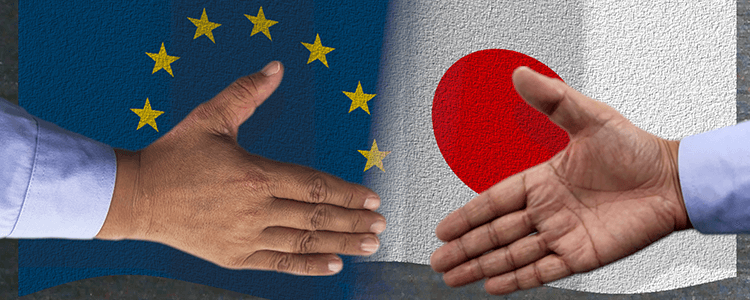

国際ファクタリング

国際ファクタリングは、貿易によって生じる売掛金を保証するサービスです。

貿易ビジネスでは売買代金が支払われない可能性が高く、また万が一債務不履行があった場合に回収する手段が少ないというデメリットがあります。

売買代金を国際ファクタリングによって保証することで、海外企業とのビジネスを安全かつ潤滑に進めることが可能となりました。

なお、国際ファクタリングは国内ファクタリング会社(銀行など)・利用者・輸入者・海外ファクタリング会社の4社によって実施されます。

企業様の9割以上は買取型のファクタリングを選択する形になるかと存じますが、状況によっては他のファクタリングも検討する価値があります。

各ファクタリングのより詳しい解説は下記の記事にございますので、ご興味のある方はこちらも是非チェックしてみてくださいませ。

ファクタリングと相性が良いビジネス

ビジネスの中には「ファクタリングと相性良いもの」があります。

例えば、建設業は完成によって代金を受け取る「請負契約」が一般的であり、工事が終了するまで原則として代金を受け取ることができず、完成までに多くの人件費や材料費を先払いせねばなりません。

万が一運転資金が尽きてしまうと工事そのものがストップしてしまう恐れがありますので、売掛金(この場合は工事代金)を早期に現金化することで資金を調達するというファクタリングは、建設業とのマッチ度が高いと言えます。

また、特に相性が良いビジネスの例としては運送業も多く挙げられます。

運送業は燃料費の高騰や車両の事故等によってキャッシュフローが急激に悪化するリスクがあるビジネスです。

しかしながら、資金調達の定番である銀行又は消費者金融からの借入(融資)は、原則として設備投資や仕入といった「企業の成長や今後の売上を増やすもの」でなければならず、使途が運転資金だと審査に落ちてしまう可能性があります。

ファクタリングは売掛金を売って現金を手に入れるという資金調達方法であるため、当然使途は利用企業の自由です。

したがって、急な運転資金枯渇にも対応できるファクタリングは、運送業と相性が良いビジネスと言えるでしょう。

なお、昨今では就労移行支援事業を営む企業からの利用が増えています。

就労移行支援事業は福祉サービスに該当し、事業者側は利用者から支払われる利用料(自己負担)の他、市区町村や都道府県からも報酬を得ています。

市区町村・都道府県からの報酬は国保連を通して支払われるため、就労移行支援事業者は国保連に対して売掛金(請求権)を有していることとなり、延いてはファクタリングによって早期現金化も可能です。

同債権は債務不履行リスクが著しく低い上、3社間ファクタリングで取引されるのが一般的(譲渡を知られても影響がないため)であり、非常に低いファクタリング手数料(1~3%)にて利用することができます。

このように、福祉サービス関連事業や介護事業は低コストで利用が可能ですので、ファクタリングと相性が良いと言えます。

ファクタリング手数料の算定基準

ファクタリングの手数料は「ファクタリング方式」「債権の金額」「支払期日」「取引先の財務状況」を総合的に判断した上で決定されます。

例えば、2社間方式は従来通り一旦利用企業様の元に売掛金が支払われ、当該金銭をファクタリング会社へと引き渡すスキームです。

直接ファクタリング会社に支払われる3社間方式に比べると、債務不履行(利用企業様側から売掛金の引渡しが行われない)・倒産や差押えといったリスクが高まりますので、2社間方式の方が手数料は高くなります。

また、同様の理由から支払い期日が近ければ近いほど手数料は低くなりやすく、逆に遠ければ遠いほど手数料は高くなりやすいと言えます。

もちろん、売掛先(取引先様)の財務状況が良好な方が、手数料が低くなりやすいのは言うまでもないでしょう。

簡単に申し上げますと、ファクタリング会社側のリスクが高くなる取引は手数料も高くなり、リスクが低い取引は手数料も低くなるという認識で差し支えございません。

なお、債権金額が小さくても大きくてもファクタリング取引に要する手間は変わりませんので、金額が大きい方がファクタリング会社側としては手数料を下げやすいという事情があります。

債権譲渡登記は省略できる?

債権譲渡登記とは、文字通り「債権譲渡を法務局に登記する」という手続きです。

2社間方式でのファクタリングの場合、債権譲渡の事実はファクタリング会社と利用企業様のみしか知り得ませんので、ファクタリング会社は二重譲渡を防ぐ手立てがありません。

そこで、第三者への対抗要件として、2社間ファクタリングでは債権譲渡登記を行うのが原則です。

債権譲渡をしたという客観的事実を登記簿で確認できますので、ファクタリング会社のリスクが軽減され、取引を円滑に進めることが可能となります。

なお、債権譲渡登記はあくまでもファクタリング会社側のリスク軽減のために実施される手続きであり、必ずしもしなければならないものではありません。

アクセルファクターでは債権金額やご利用企業様の状況を考慮し、登記を省略又はお振込み後に実施する等、柔軟に対応しております。

仕訳と経理処理

「ファクタリングをした際はどう仕訳をすればよい?」

アクセルファクターをご利用いただいた経営者様から多くいただくご質問です。

中小企業様はご自身や親族の方が経理を担当されているケースが多いためか、仕訳方法についてのお問い合わせが多くなっています。

下記の記事では仕訳例をご紹介しておりますので、是非チェックしてみてください。

なお、ファクタリングは売掛金(資産)の売買のため、借入とは異なり負債の部が増えません。(売掛金が現金預金に変わる)

そのため負債比率が変動せず、銀行融資や補助金交付の審査を控えている場合にもマッチします。

他の資金調達との違いとは

経営をするには、常に資金不足の恐怖と戦わなければなりません。

令和3年度の国税庁の調査によると、全国の法人数286万4386社(連結子法人1万5868社を除くと284万8518社)の内、利益を計上している法人は109万917社、赤字経営である法人(欠損法人)は175万7601社となっています。

欠損法人割合は61.7%と、なんと約2/3が赤字という結果です。

無借金経営を続ける企業も中にはいらっしゃいますが、ほんの一握りであり、多くの会社様は赤字に伴う資金不足に頭を抱えているのが現実です。

また、連続して黒字となっていたとしても“新たな事業が失敗してしまった”“事故やトラブルにより予期せぬ出費が起きてしまった”といったように、いきなり経営が傾いてしまう事も十分に考えられます。

万が一の事態に対応するためにも、予めどのような方法で資金繰りを行うのかを決めておきましょう。

スピードで選ぶならファクタリング

銀行融資、補助金、役員からの借入…

資金調達には多くの方法がありますが、現在の経営状況によって何がベストな選択となるのかが異なります。

各々の特徴及びメリット・デメリットをしっかりと把握することが、長期的な安定運営を掴む上では必要不可欠です。

各資金調達手法には以下の通り特徴が異なりますので、状況に応じてどのような選択を行うべきなのかを予め知っておきましょう。

銀行融資は資金調達の王道と言っても過言ではなく、低コストかつまとまった金額を調達することが可能ですが、赤字決算や税金滞納があると途端に審査に落ちる可能性が高くなってしまいます。

また、膨大なエビデンス資料や綿密な事業計画を求められるため、ファクタリングに比べると利用の難易度は高いと言えるでしょう。

「資産を使った資金調達」という観点では不動産担保ローンが似た性質を有しておりますが、大前提として担保として提供するための不動産が必要であること、返済が滞ってしまうと当該不動産を失ってしまう可能性がある等の差異があります。

さらに、特段金利が低いわけでもない上に、抵当権設定登記に伴い高額な手数料が掛かりますので、コスト面でも優れているとは言い難いです。

スピード面ではカードローンが非常に優れておりますが、銀行と同じく法人名義の審査は特別厳しいものとなっており、原則としては代表者様の個人名で契約し、会社へ貸し付けるというスキームを組む必要があります。

また、前述した通り契約時は限度額が低いという点も懸念点として挙げられます。

下記の記事では各資金調達の特徴やメリット・デメリット、ファクタリングとの比較をさらに詳しく解説しておりますので、こちらも是非ご覧くださいませ。

個人事業主様もご利用が可能

アクセルファクターは個人事業主様のご利用も歓迎しております。

「債権譲渡登記が利用できない」「債権金額が少ない」などを理由に、多くのファクタリング会社が個人事業主様のご利用に消極的です。

しかしながら、近年は債権の電子化が一般化し、手形取引が廃止される動きもあるなど、債権を活用した資金調達はさらに活発になってゆくものと考えます。

最短即日決済・まとまった資金が得られる・信用情報が影響しないなど、ファクタリングは資金不足にお悩みの中小企業にとって大きなメリットがある資金調達方法です。

アクセルファクターでは、小規模法人様や個人事業主の方が利用しやすいファクタリングサービスをご提供することをお約束いたします。

銀行や信用金庫などの融資審査はもちろん、他のファクタリング会社の審査に通らなかった個人事業主の方もアクセルファクターへお気軽にご相談ください。

つなぎ資金としておすすめ

2020年からはじまった新型コロナウイルスの感染拡大は多くの中小企業の脅威となり、実際に多くの企業やお店が立ち行かなくなってしまいました。

国や地方公共団体による補助金・助成金交付が実施されたのは良いものの、決済までに数か月を要したこともあり、支払いに間に合わずに事業を停止せざるを得なかった企業も相当数いらっしゃったと考えます。

ファクタリングは「スピード」「柔軟性」に優れた資金調達ですので、銀行からの融資が実行されるまで若しくは補助金や助成金が振り込まれるまでのつなぎ資金としてフィットします。

ただし、反復継続した利用は逆に財務状況の悪化を招いてしまうため、アクセルファクターではスポットでの利用を強くお勧めしております。

ご利用がはじめての企業様に対しては、ファクタリングの注意点やアドバイスもしっかりとさせていただいておりますので、ご安心ください。

ファクタリングの注意点

ファクタリングをご利用の際は「リスク」についても知っておきましょう。

先般お伝えしたとおり、ファクタリングには2つの方式があり、3社間方式の場合は取引先様に対して債権が譲渡されたことを通知(又は承諾)しなければなりません。

債権譲渡によって「経営が危ないのでは」という印象を与えてしまう可能性があり、今後の取引に影響を及ぼす恐れも十分に考えられます。

3社間ファクタリングをご利用の際は、相手方にどのような影響を与えるのかを十分に考慮する必要があるでしょう。

また、ファクタリングに関する法令整備が2022年現在においても進んでおりません。

飲食業や建設業などとは異なり、ファクタリングは許可・認可等が不要で開業することが可能であり、悪徳業者が一定数存在しているのが現状です。

「ファクタリング手数料が30%以上」「提出書類が少なく契約審査が緩すぎる」「担保を要求する」「契約内容が金銭消費貸借契約」などの場合は、悪徳業者又は違法業者(闇金など)の可能性がありますので絶対に利用しないようにしてください。

地域性も重要?

「地域密着型」という運営スタイルのファクタリング会社を目にしたことがある経営者様も多いかと思います。

ビジネスにはそれぞれの地域に根付いているものや、地域ごとの習慣等がありますので、それぞれのエリアに特化したファクタリング会社を選ぶというのも一つの手です。

例えば、農業や製造業などの産業はエリアによって売上高・生産高が大きく異なりますので、慣れているファクタリング会社に任せた方が安心というケースもあります。

また、地域密着型の対となる存在として「全国対応型(オンライン取引対応)」が挙げられますが、前者のファクタリング会社とどのような違いがあるのかが気になるところではないでしょうか。

下記の記事では、地域密着型とオンライン型のメリット・デメリット、サービスや手数料の違いについてご紹介しております。

気になる点はなんでもご相談ください

アクセルファクターでは、直接のご面談はもちろん、お電話・メール・LINE等でもご質問を受け付けております。

ファクタリングをする上で気になる点、知っておきたい点がございましたら何なりとお問い合わせください。

また、他のファクタリング会社に断られてしまった・解決に至らなかった案件であっても、アクセルファクターであれば解決できる可能性があります。

実際に、何社ものファクタリング会社に断られてしまった末にお越しいただいた企業様の財務改善に成功し、黒字化へと導くことができた事例も多くございます。

無理なく財務改善を図るのであれば、是非ともアクセルファクターのファクタリングサービスをご利用くださいませ。

ファクタリング~よくあるご質問5つ

取引先が倒産してしまい、ファクタリング会社へ引渡す予定だった売掛金が入金されなくなってしまいました。この場合、当社が肩代わりする必要がありますか。

ファクタリングは債権(売掛金)の売買であり、すでに売却した分に関してはファクタリング会社が債権者に当たります。

したがって、債権を売却した方(旧債権者)は売掛金回収の事務を委託されているに過ぎず、債務不履行となった売掛金に関して肩代わりをする必要はありません。

取引先に知られない形でのお取引は可能でしょうか。

ファクタリングには「利用企業様・ファクタリング会社」にて実施する2社間方式と「利用企業様・取引先様・ファクタリング会社」にて実施する3社間方式があります。

2社間方式では、取引先様に対して売掛金が譲渡されたことを通知又譲渡に対する承諾が不要のため、取引先様はファクタリング取引に関知せず、延いては知られる心配もありません。

一方で、3社間方式の場合は売掛金が譲渡されたことを取引先様に通知又は承諾を得た上で実施されるため、取引先様には必ず周知されます。(売掛金は直接ファクタリング会社へと支払われます)

ファクタリングのメリット・デメリットを教えてください。

ファクタリングは借入ではなく資産の売買です。

そのため融資とは異なり審査が比較的緩く、例えば「赤字」「税金滞納」「債務超過」等の状況であっても利用可能というメリットがあります。

また、振込までのスピードもファクタリングの魅力です。

請求書の内容や取引先様との取引実績等をメインに審査するため、入金まで数時間程度で完了することも珍しくありません。

一方で、ファクタリングには手数料が掛かり、本来得られるはずであった金銭が減ってしまうことになりますので、利用のしすぎには注意が必要です。

ファクタリングはどのようなシーンでおすすめでしょうか。

ファクタリングはスピードや利便性に優れている資金調達方法であるため「請求書の支払い期日が遠く、キャッシュフローが回らない」「銀行から融資を断られてしまった」「急遽現金が必要」というシーンでフィットします。

また、ファクタリングは資産の売買であり、負債の変動はありません。

銀行融資を控えているなどで「法人のクレジットヒストリーに傷をつけたくない」「負債の比率を上げたくない」というシーンにもマッチする方法と言えるでしょう。

ただし、ファクタリングには上記の通りコストが高いというデメリットがありますので、あくまでも「つなぎ資金としての利用」をおすすめいたします。

債権譲渡登記が必要なシーンと理由を教えてください。

債権譲渡登記は、原則として「2社間方式(2社間ファクタリング)にてお取引される際」に実施されます。

2社間方式ではファクタリング会社とファクタリング利用者のみで執り行われるため、ファクタリング会社は債務者(取引先様)や第三者に対して自身が債権者である旨を主張できません。(債権譲渡がなされたことを知らないため)

債権譲渡登記には「第三者への対抗要件になる」という法的効力がありますので、登記によってファクタリング会社は第三者に対して権利を主張できるようになり、延いては複数のファクタリング会社に売掛金が譲渡されるリスクの軽減に繋がります。

なお、債権譲渡登記は金額が少ない・相当な信頼性がある等の場合は省略されることもありますので、事前にご利用されるファクタリング会社に確認すると良いでしょう。