銀行と民間ファクタリングの

違いと特徴

ファクタリングによる資金調達が広がりつつあり、メガバンクや大手消費者金融の間でもファクタリングを商品として売り出す動きが強まっています。

ただし、「手数料が高い」「審査が厳しい」という多くのデメリットがある上、保証型と呼ばれるファクタリングがメインとなり、民間のファクタリングとは異なる点が多いです。

銀行とアクセルファクターの条件の違いをご紹介いたします。

銀行のファクタリング

まず、銀行が取り扱うファクタリングのほとんどは「保証型」です。

保証型とは、売掛金を買い取るのではなく「売掛金の入金保証を目的としたファクタリングサービス」のことをいいます。

例えば、1,000万円の売掛金を保証率(手数料)2%で保証してもらった場合、20万円は必ず支払わなければなりませんが、1,000万円の入金は銀行側が保証してくれるという金融取引です。

保証ファクタリングとはまた、一部の金融機関では買取型のファクタリングも取り扱っておりますが、一般的な債権譲渡を踏襲するスキームであり、ご利用時には通知又は承諾を得ることがほとんどです。(3社間ファクタリングと同様のイメージです。)

なお、2社間方式のファクタリングも一部取り扱いがありますが、その場合は債権譲渡登記が必須であること・取引金額が高額の場合のみ利用が可能といった制約があります。

さらに、利用は法人に限定されるため、原則として個人事業主様は銀行や大手金融機関が行うファクタリングを利用できないという点にも注意が必要です。

手続・必要書類の違い

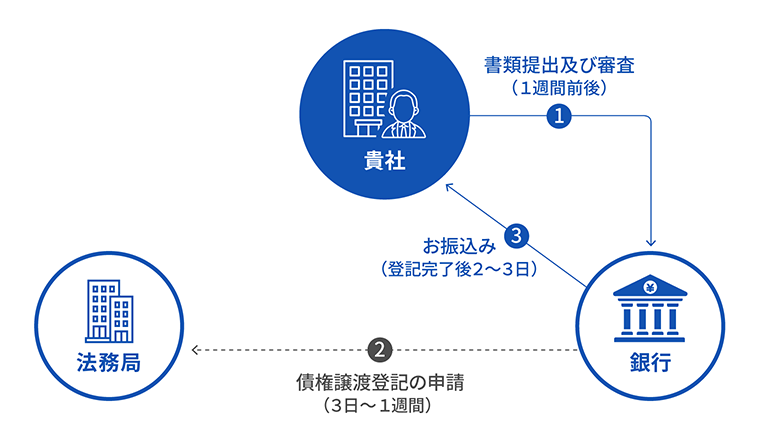

以下は、銀行のファクタリング(債権譲渡登記を伴う買取ファクタリング)を利用した際のフローチャートです。

2社間方式の場合は必ず債権譲渡登記を経るため、原則として「(1)審査・書類提出」「(2)債権譲渡登記」「(3)買取金の決済」という流れとなります。

民間のファクタリング会社の場合は、状況を考慮し(2)(3)が前後するケースもありますが、銀行の場合は原則マニュアル通りの対応です。

さらに、債権の調査(審査)も非常に細かく行われますので、入金に至るまでに時間が掛かる・プロセスが長いという違いがあります。

| アクセルファクター | 銀行ファクタリング | |

|---|---|---|

| 種類 | 買取 | 買取/保証 |

| 審査 | 簡易 | 厳しい |

| スピード | 原則即日 | 2週間程度 |

| 手数料 | 2%~ | 契約内容によって 異なる |

| 確認資料 | 請求書・通帳等 | 決算報告書・試算表・資金繰り表・ 債権確認書類・登記事項証明書・ 印鑑証明書等 |

このように「速さ」「審査の緩さ」「低コスト」といったファクタリングのメリット・利用意義がほぼ失われてしまうと言えます。

柔軟性で選ぶか・

金額で選ぶか

銀行を利用するメリットは、やはり高額なファクタリングであっても安心して利用ができるという点に尽きるのではないでしょうか。

また、保証型と買取型を選べるという点も銀行又は消費者金融の大きな利点と言えます。

一方で、前述した通り柔軟な審査を望むことはできず、差し詰め「銀行融資」を利用するのとほぼ同じハードルを超えねばなりません。

したがって、銀行が提供するファクタリングと民間企業が提供するファクタリングでは、全く別のサービスであるとお考えください。

柔軟性に富んだファクタリングをお探しであれば、是非アクセルファクターへご相談くださいますようお願いいたします。

銀行ファクタリングの

利点や特徴

一般的には、民間企業(株式会社や合同会社など)が提供している場合は「独立系ファクタリング」、消費者金融が提供しているのであれば「ノンバンク系ファクタリング」、銀行が提供しているのであれば「銀行系ファクタリング」と呼びます。

次項ではこれらの違いを比較しつつ、サービスの違いや特徴、メリット等について更に詳しく見てまいります。

ファクタリングサービスの分類

| 分類 | 特徴 |

|---|---|

| 独立系 | 審査が緩めで スピードに優れている |

| ノンバンク系 | 審査が厳しく専門性が強い |

| 銀行系 | 審査が厳しいが手数料が低い |

冒頭でも軽く触れましたが、銀行系ファクタリングを説明する前に「ファクタリングサービスの分類」について改めて確認しておきましょう。

ファクタリングサービスは、現在大きく分けて「独立系ファクタリング」「ノンバンク系ファクタリング」「銀行系ファクタリング」の3つのタイプに分けられます。

独立系ファクタリングとは、簡単にいうと銀行やノンバンクなどのグループに属さないファクタリング会社が提供するサービスのことで、一般的なファクタリングがこれに当たります。

事業規模が比較的小さく、少額債権でも利用しやすい・審査が緩い・スピーディに対応して貰える等のメリットがあり、ファクタリングサービス全体の9割以上が独立系ファクタリングと言っても過言ではありません。

ノンバンク系ファクタリングとは、貸金業法に則り貸金サービスを提供している金融機関(預金を提供していない金融機関)が提供しているファクタリングのことを指します。

独立系ファクタリングよりも手数料率が低く、銀行系よりも審査が緩いという、両者のちょうど中間的な立ち位置です。

銀行系ファクタリングとは、読んで字のごとく銀行または銀行のグループ会社が提供するファクタリングサービスのことです。

3社間方式による取引が原則となり、審査は厳しいが手数料は低いという特徴があります。

銀行が提供する

ファクタリングの種類

銀行及び同行のグループ会社では、一般的な「買取ファクタリング」に加え「保証ファクタリング」「国際ファクタリング」「一括ファクタリング」など、様々なファクタリングサービスを提供しています。

買取ファクタリングは、売掛金を早期現金化することでキャッシュフローの改善を図るサービスで、一般的なファクタリングがこれにあたります。

保証ファクタリングでは、実際に売掛金を買い取ることはありません。

こちらは万が一取引先が倒産した場合に売掛金の相当額を支払ってもらえるという、いわば保険のようなサービスで、取引が1社に集中している企業のリスクヘッジなどで主に利用されています。

国際ファクタリングは、海外企業との取引で生じた売掛金をより確実に回収するためのサービスです。

海外企業との取引では、代金が支払われなかった際に回収が難しくなるというリスクがありますが、海外のファクタリング会社と連携し代金を保証します。

一括ファクタリングは売掛金を早期に現金化するサービスのことで、「でんさい」を使用するという点で一般的な買取ファクタリングとは異なります。

さらに、一括ファクタリングではファクタリング会社が提供する一括ファクタリングシステムに、支払い側の企業が事前に登録していなければなりません。

ファクタリングを提供している銀行

2022年6月現在ファクタリングサービスを提供している銀行は以下の通りです。

銀行系ファクタリングをご検討中であれば是非参考にしてみてください。

| 買取 | 保証 | 国際 | 一括 | |

|---|---|---|---|---|

| 三菱UFJ ファクター |

〇 | 〇 | 〇 | ー |

| みずほ ファクター |

〇 | 〇 | 〇 | 〇 |

| SMBC ファイナンス |

ー | 〇 | 〇 | ー |

| 浜銀 ファイナンス |

ー | ー | ー | 〇 |

| 北洋銀行 | ー | ー | ー | 〇 |

| 百十四銀行 | ー | ー | ー | 〇 |

| 山口銀行 | ー | ー | ー | 〇 |

| 足利銀行 | ー | ー | ー | 〇 |

銀行系ファクタリングの

メリット

銀行系ファクタリングのメリットは、やはり「信頼性が担保されている」点ではないでしょうか。

ファクタリングは比較的新しい資金調達の方法ということもあり、法整備が他の金融商品に比べて緩く、開業にあたって許認可等も必要ありません。

そのため、一般的なファクタリング会社の中には不当に利益を得ている悪徳業者も存在し、ファクタリングが敬遠される一つの要因となっておりました。

銀行系ファクタリングは、銀行又は銀行のグループが提供するサービスですので、安心して利用することが可能です。

また「手数料が低い」という点も銀行系ファクタリングのメリットです。

一般的な買取ファクタリングでは5~20%の手数料が掛かりますが、銀行系ファクタリングであれば3~10%で利用することができます。

さらに「取り扱うファクタリングの種類が多い」という点もメリットと言えます。

一般的なファクタリング会社では買取ファクタリングのみを扱っておりますが、銀行系ファクタリングであれば状況に応じてサービスを選択することが可能です。

銀行系ファクタリングの

デメリット

銀行系ファクタリングのデメリットとしては「3社間方式に限定されてしまう」「審査が厳しく、時間を要する」という点が挙げられます。

3社間方式とは、ファクタリングを利用する企業(債権者)・取引先(債務者)・ファクタリング会社(新債権者)で実施される取引のことで、取引先に債権譲渡があったことを通知しなければなりません。

つまり、銀行の買取ファクタリングを利用した場合、ファクタリングの事実を必然的に取引先企業に知られてしまうことになります。

さらに、3社間方式は2社間方式に比べて時間が掛かりますので、振込スピードを重視したいシーンにはマッチしない可能性が高いでしょう。

また、審査が厳しいという点も銀行系ファクタリングのデメリットです。

加えて、銀行系ファクタリングは事前に登録をしている必要があり、ファクタリングを利用できるようになるまでに数週間を要します。

1か月近く待った挙句に審査でNG…というケースも多いため、1日でも早くキャッシュが欲しいという場面であれば慎重に検討する必要があります。

安定性を重視したい方に

おすすめ

前述した通り、銀行系ファクタリングには「信頼性が高い」「手数料が低い」「選択肢が多い」というメリットがある一方で、「審査が厳しい」「時間が掛かる」「取引先に知られてしまう」といったデメリットがあります。

事業規模が大きい又は特別なサービス(国際ファクタリングや一括ファクタリングなど)を利用したい企業にはマッチしますが、中小規模かつ一般的なビジネスを営む企業との親和性は低いと言わざるを得ません。

特に一分一秒を争うシーンには向いておらず、スピード重視であれば独立系ファクタリングを利用する形がベターでしょう。

なお、アクセルファクターは独立系ファクタリング会社であり、入金までのスピードを大きな強みとしておりますので、「早く現金化したい」「手数料が安いところがいい」という方はぜひアクセルファクターにお任せください。

手数料がリーズナブル(債権額が100万円以上の場合は5%~・500万円以上の場合は2%~)な上に、ご契約いただいた方の半数以上が即日入金となっております。

もちろん、審査で落ちてしまった・取引先にファクタリングしたことを知られたくない等の方からのご相談も大歓迎ですので、ぜひお気軽にご相談ください。