ファクタリングと

相性の良いビジネスとは

ただご請求書を買い取るだけではなく、アクセルファクターでは「なぜ事業資金が必要なのか?」「本当にファクタリングがマッチするのか」までを考えます。

クライアント様にベストマッチするファクタリング方法をご提案させていただくのはもちろん、ファクタリング以外の方法も睨んだ再建計画をプランニングいたします。

当ページでファクタリングの成功事例や活用方法についてご紹介いたしますので、ご興味ある方、ご検討中の方は是非一読くださいませ。

なお、アクセルファクターでは、建設業を始めとした様々な業種のクライアント様がご相談に訪れます。

弊社の経営理念の一つである「どんな債権でも柔軟に対応すること」を遵守し、個人事業主様はもちろん、少額又は特殊な債権であっても買取の対象とさせていただくことをお約束いたします。

事例 1建設業(調達額200万円)の事例

500万円以上の工事を請け負う場合、原則として建設業許可が必要です。

当該許可を取得するには一定の資産要件を満たさねばならず、I社様はその条件をクリアするために頭を悩ませておりました。

「このままでは契約が流れてしまうかも」という緊迫した状況であったため、何よりもスピードが重要だと判断し、即日審査及びお振込みでご対応させていただきました。

建設業・I社様

| 業種 | 建設業 (建築工事) |

|---|---|

| 調達額 | 200万円 |

| 使途 | 建設業許可取得のため |

| 振込時間 | 即日 |

建設業許可の資産要件

弊社にとっては過去最大規模と言えるほどの大きな請負工事を契約できそうなのですが、受注の条件として出されたのは「建設業許可」の取得。

そのため、建設業許可取得要件である「資本金500万円以上」又は「500万円以上の現金預金」のいずれかをまずクリアしなければなりませんでした。

弊社の場合、資本金が100万円・B/S上の現金預金が300万円となっておりましたので、最低でも現金200万円を用意しなくてはならない正に崖っぷちの状況です。

アクセルファクターからの提案

そんな時、売掛債権を即日現金に換えられる「ファクタリング」という資金調達方法がある事を知りました。

中でもアクセルファクターさんは同業者から非常に評判が良かったため、思い切って相談することに。

専門スタッフ様から「(1)400万円を資金化し、資本金を500万円に増やす」・「(2)200万円を資金化し、現金預金を500万円に増やす」という2つの方法をご提案くださり、今後のためにも売掛金はある程度残しておいた方が良いと判断し2を選択しました。

即日で振込完了

事前にアナウンスされていた書類を準備した上で面談に臨んだ所、なんとその日の内に買取額をご提示くださりました。

弊社が有していた売掛金が長くお付き合いのある取引先であったため「信頼性が高い」と判断していただけたようで、思ったよりもずっと高い額で非常に驚きました。

当日の内にお振込みまでしていただけたため、翌日残高証明書を無事取得する事に成功し、建設業許可要件クリア。

こんなにあっさり終わるとは思っておらず、今でも信じられません。

また機会があれば利用したいサービスだと思いました。

I社様は「建設業許可が無ければ契約が出来ない」という条件が付されてしまっているという事情がございましたので、何よりもスピードが重要だと判断し、スタッフ一丸となり即日買取にて対応させていただきました。

長年にわたる経営実績や売掛債権の信頼性の高さなどを総合的に勘案し、貸倒リスクが低いと判断し、今回の高額買取へと繋がりました。

建設業債権とファクタリングが見事にマッチした事例と言えるでしょう。

事例 2土木業(調達額130万円)の事例

工事の一部を下請に出し、当該代金を前払いせねばならない状況にあったS社様。

他ファクタリング会社では審査に数日を要してしまうため、原則即日対応のアクセルファクターをご選択くださり、無事目標金額の調達に成功しました。

アクセルファクターだからこそ実現出来たスピード対応の事例をご紹介いたします。

土木業・S社様

| 業種 | 建設業 (土木工事) |

|---|---|

| 調達額 | 130万円 |

| 使途 | 下請会社への前払金 |

| 振込時間 | 着金のみ翌日 |

建設業の商習慣

弊社は道路やトンネル等の土木工事を中心に受注している建設会社です。

基本的には自社スタッフのみで工事を完了させますが、大きな重機を使用しなければならないケースの場合、一部別会社への下請けにて対応しています。

いつもは工事完了後に支払うのですが、弊社の経営状況を懸念してか「前払いして欲しい」と先方から言われてしまい、急ぎで資金調達しなければならない事態に。

ここ数年は赤字が続いていたため銀行融資がアテにできず、思案に暮れていた時に知ったのがアクセルファクター様のファクタリングサービスでした。

少額対応の強み

「ファクタリング」という起死回生の一手を知った弊社ですが、買取額が低かったり、審査に数日から1週間ほど掛かると言われてしまったり、事業規模が小さい事を理由に断られてしまったり…と、中々マッチするファクタリング会社が見つからない状況でした。

そんな時、同業者からアクセルファクター様を進められ、藁をも掴む気持ちで申込み。

すると、何と僅か10分程でご担当者様からのご連絡が入り、弊社の状況や必要な額等をヒアリングしてくださりました。

その際に必要書類等も併せてご案内していただき、ヒアリング終了後スキャンメールで当該資料を送信し手続きは完了です。

フットワークの軽さが◎

紹介者からは聞いていましたが、とにかく対応が速いことに驚きました。

弊社をご担当くださったスタッフ様のご対応も素晴らしく、的確なアドバイスとご案内をしてくださり、スムーズに契約を締結することができました。

申し込んだのが夕方であったこともあり、着金は翌日の朝となってしまいましたが、今件のご対応には大満足です。これで工事を進めることができます。

本当にありがとうございました。

建設業界では「請負代金を前払いする」という商習慣があります。

そのため、S社様も予期せぬ形で代金を支払わなくてはならなくなってしまい、今回お急ぎで資金調達する必要がございました。

弊社では、このようなケースに陥ってしまった個人事業主様や企業様の危機を幾度となく乗り越えてきたという実績があります。

同様のケースでお悩みの際は、是非アクセルファクターまでご相談くださいませ。

事例 3運送業(調達額50万円)の事例

運送業では不特定多数の荷物を運送する場合を除き、原則特定の会社や商品を対象とした配送を委託するケースが多くなっています。

この場合、個別契約書ではなく注文書や伝票など、日常的に用いる書類にて債権額・取引状況を審査します。

そのため、他社よりも圧倒的にエビデンス資料が少なく、よりスムーズかつスピーディーなお取引が可能です。

さらに、アクセルファクターでは各分野の専門スタッフを配備し、対応力を高めておりますので、資金不足にお悩みの運送業者様は是非ご相談ください。

下記の記事では「運送業+少額ファクタリング」の事例をご紹介しております。

運送業・K社様

| 業種 | 運送業 |

|---|---|

| 調達額 | 50万円 |

| 使途 | 輸送コストの確保 |

| 振込時間 | 即日 |

コストが不安定な運送業

我々の業界は、ガソリン代の高騰・為替相場の変動・ライバル会社の台頭等により、収入も支出も不安定な環境に置かれがちです。

中でもガソリン代の変動は直接収益に影響しますので、運送コストの急激な増加によって廃業に追い込まれた同業者も数多く見てきました。

一方で、運送費をいきなり上げる事は難しく、ほとんどの業者はギリギリの料金で経営を続けているのが現状です。

急激な原油高騰が経営不振

先日、ドル安の影響を受けて原油が高騰し、日本でも大きなガソリン代の値上げが実施されてしまいました。

真っ先に我々の業界は煽りを受け、一気に経営難が加速。

運転資金が底をつきそうな程にまで落ち込む事態に陥ってしまいました。

1か月程でまとまった入金がある予定だったので、何とかその間のつなぎ資金を作らなければならない状況となり、銀行・サラ金・カードローン、あらゆる手を尽くしましたがどれも審査落ち…。

思案に暮れていたところ知ったのがアクセルファクター様のファクタリングでした。

運送業専門スタッフによる対応

いくつかファクタリング会社を調べてみましたが、ほとんどは「売掛債権100万円~」という条件で、弊社のような小規模企業は相手にされないという印象を受けました。

一方で、アクセルファクター様は売掛金30万円から利用が可能なため、弊社のような数十万円単位の売掛債権でも利用し易いと感じました。

また、運送業のことを非常に理解しているスタッフさんにご対応くださり、非常にスピーディーかつ的確なアドバイスをいただくことができたと思います。

単なる資金調達だけではなく、日々の業務安定に繋がりそうです。

運送業では、運送の度に契約を締結するのではなく、基本契約を締結し注文書や伝票等で日々の注文と発注を行います。

専門的な知識を持っていないと確認作業に時間を要してしまい、迅速に審査を進めることができません。

アクセルファクターでは運送業専門のスタッフが揃っておりますので、スピーディーな審査及びお振込みが可能です。

運送業を営む企業様は、是非アクセルファクターまでご相談ください。

事例 4人材派遣業(調達額300万円)の事例

労働者派遣法の改正に伴い、資産要件がない「特定労働者派遣事業」が廃止されました。

そのため、一般労働者派遣事業許可に移行する事業者様がほとんどですが、資産要件(現金1500万円)がクリアできないというケースが多くなっています。

下記の記事では、資金調達の中でも「勘定科目のスワップ」を狙った珍しいファクタリング事例をご紹介させていただきます。

人材派遣業・J社様

| 業種 | 人材派遣業 |

|---|---|

| 調達額 | 300万円 |

| 使途 | 労働者派遣事業 許可取得のため |

| 振込時間 | 即日 |

派遣業許可取得の条件

弊社では、自社の社員を別会社へと派遣し、収益を得ております。

許可要件の簡易な「特定労働者派遣事業許可(届出)」を取得しておりますが、労働者派遣法の改正により当該許可が廃止され、より条件の厳しい「一般労働者派遣事業許可」を取得しなければならない状況に陥ってしまいました。

資産要件には資本金の額や負債比率等、いくつかの条件がありますが、その内の「現金預金が1,500万円以上」という要件がどうしてもクリアすることができません。

このままでは事業を続けられない為、どうしたら良いか税理士に相談した所、資産を売却し現金預金へとスワップする方法を提案されました。

売掛債権を現金化

車両・備品・設備… 売却出来そうな資産はいくつかありますが、どれも事業で利用する物ですので売る訳にはいきません。

「どの資産を売却すれば良いのか…」と頭を悩ませている時に思いついた方法が債権の譲渡による資金化(ファクタリング)でした。

銀行のような借入でないため負債比率が大きくなることがありませんし、単純に売掛金が現金預金へと変わるだけですので、一般労働者派遣事業の資産要件をクリアするにはピッタリの方法です。

多くのファクタリング会社がある中でアクセルファクター様を選んだのは、柔軟な審査かつ即日振込が可能というスピーディーさが決め手でした。

派遣先へ有する債権を資金化

結論から申し上げますと、派遣先から入金される予定であった金銭を1か月程早く資金化することで資産要件を無事クリアできました。

そのため、決算報告後に一般労働者派遣業許可を取得出来る見込みです。

派遣先には知られない取引方法でファクタリングができ、今後のお付き合いに影響が出ることも無さそうで安心しました。

資金不足に陥ってしまった際にはまた利用したいサービスです。

労働者派遣法の改正により、資産要件が無い「特定労働者派遣事業届出」が廃止され、資産要件が厳しい「一般労働者派遣事業許可」へ一本化されることとなりました。

弊社ではJ社様と同様に資産要件をクリア出来ずに困っていらっしゃる企業様のご相談が相次いでおります。

つなぎ資金としての活用だけではなく、今回のように売掛金を現金預金へと交換できる点もファクタリングの利点と言えるのではないでしょうか。

事例 5建設足場業(調達額90万円)の事例

銀行融資はアテにできない…取引先に資金難を知られたくない…という理由から、O様はファクタリングによる資金繰りを検討しておりました。

しかし、立ちはだかるのは「個人事業主NG」というファクタリング会社の壁で、アクセルファクターへお越しいただいたときは既に数社から断られてしまった状況でした。

弊社では個人事業主様(自営業者様)が有する債権であっても柔軟に買取をさせていただいており、無事即日でのお取引が完了。

個人事業主・自営業であることを理由に他ファクタリング会社に断られてしまった企業様は、アクセルファクターの買取事例を是非ご参考ください。

建設業(個人)・O様

| 業種 | 建設業 (鳶/土工) |

|---|---|

| 調達額 | 90万円 |

| 使途 | 給与支払いのため |

| 振込時間 | 即日 |

元請けからの入金遅延

私は、主に戸建て(所謂「町場」)の足場組立及び解体を請け負う自営業者です。

仕事量は安定しているのですが、元請会社からの入金が遅れてしまうことがあり、資金面ではやや不安を抱える経営が続いておりました。

資材等のレンタル費用や人件費は私が先に負担しているので、入金されるまではかなりカツカツな経営状況が続きます。

そのため「50~100万円」をサッと調達できる方法は無いものか、と考えておりました。

ファクタリングが最もマッチ

数週間~1か月程のつなぎ資金であるため、銀行でまとまった融資を受けるのはコストや期間を考えるとマッチしません。

同様な状況で悩む同業者に相談した所「ファクタリング」という方法があることを教えてもらいました。

与信審査が不要であり、赤字スレスレな私でも利用ができるようで、仲間内でも評判が良かったアクセルファクターさんを思い切ってご相談してみることに。

「請求書」「取引履歴が確認できる預金通帳」が必要ということでしたので、すぐにスキャンメールにて担当者様へ提出。

すると、なんと提出後30分程度で買取額と振込の時期のご連絡。

想像していたよりも買取額が高かったため、即承諾し、当日中に買取金をお振込みいただくことができました。

取引先に知られないのが◎

スピードに優れている点や経営難でも利用できるという点で、私のような自営業者でも使いやすい資金調達方法だと感じました。

また、取引先に知られずに資金を調達出来るという点も非常にありがたいですし、銀行や消費者金融とは異なり与信審査や保証人等が不要である点もGOODです。

数十万円レベルの資金であれば、今後もファクタリングで調達したいと思います。

O様は銀行よりもフットワークの軽い資金調達をお探しであったため、弊社のファクタリングは非常にマッチしていたと考えます。

お取引先様は古くからお付き合いがある企業であったため、資金難を知られたくないという思いが強く、通知や承諾が不要な2社間ファクタリングでの資金調達を選択致しました。

他のファクタリング会社では敬遠されがちな「小口債権」であっても、アクセルファクターでは誠意対応させていただきます。

同様の事由でお悩みの個人事業主様は、是非ご相談くださいませ。

事例 6IT業(調達額120万円)の事例

事業拡大のため、資金調達を検討していたM社様。

地元の地方銀行に相談してみたところ、新規開業であること・売上が伸び悩んでいることを理由に融資を断られてしまったようです。

他の資金調達を模索していた際にアクセルファクターの「オンラインファクタリング」をお知りになり、今回ご利用いただきました。

スピード面に優れ、日本全国ご利用可能ですので、是非チェックしてみてください。

IT業・M社様

| 業種 | IT業(制作) |

|---|---|

| 調達額 | 120万円 |

| 使途 | 設備投資 |

| 振込時間 | 即日 |

新規法人のためか審査NG

事業拡大のため、100~200万円ほどの資金が必要でした。

まずはお付き合いのある最寄りの地方銀行に足を運んだのですが、開業から1年未満であること・事業成績が芳しくないこと等が理由で審査NG…

売上については上向きにあり、ここ数か月は好調だったのですが、やはり銀行ですと事業年度単位での審査になってしまうようです。

個人でキャッシングをして会社に貸し付けを行うか、法人で別の方法を模索するか。

悩んでいる際に知った資金調達方法がファクタリングでした。

新たな資金調達の選択肢

ここ数か月は売上が好調だったため、数社に対しまとまった請求がある状態であり、売掛金の早期現金化は正にわが社にとってはピッタリの手段でした。

合計で130万円分の売掛金をアクセルファクター様に買い取っていただき、手数料と諸費用を差し引いて計120万円弱の入金。

銀行融資に比べるとコストが少し割高に感じましたが、これだけまとまった金額をすぐに用立てられるなら全然アリだなと思いました。

とにかく早い&簡単

コロナ禍ということもあり、お取引は全てWEBや電話で進めました。

必要書類は申し込み時にアナウンスしていただいておりましたので、スキャンデータをメールで送り、書類の提出は完了です。

契約書はオンライン上で全てやり取り(電子署名)ができ、一度も担当者様とは会わずにお振込みまでが完了しました。

利用した感想としては「とにかく早くて簡単」。

そもそも用意する書類自体が少なく(社内にある書類だけで足りました)、一歩も外に出ずに取引が完了するため、非常に簡単です。

繰り返しの利用は危ないかもしれませんが、スポット利用でとてもマッチする資金調達方法だと思います。

今回はオンラインでのファクタリング取引となったのですが、さすがIT業を営む企業様だけあり、大変スムーズに進めてくださりました。

オンライン型の特徴としては「手続きがより簡易に」「全国どこの企業様もご利用いただける」などが挙げられます。

しかしながら、対面でのお取引の方がファクタリングのメリット・デメリットをよりしっかりとお伝えできる、柔軟に審査を行えるという側面もございます。

はじめてのお取引であれば「対面型」、とにかくスピードや利便性を重視されるのであれば「オンライン型」といったように使い分けると良いでしょう。

事例 7クリニック(調達額250万円)の事例

U様のクリニックは新型コロナウイルスの感染拡大の影響を強く受けていました。

新規開業であったため、数か月は耐えうる現金預金を有しておりましたが、さらなるキャッシュ不足延いては閉院を防ぐため、資金調達を決意。

医療ファクタリングの基礎知識や、アクセルファクターの買取事例をご紹介いたします。

クリニック経営・U様

| 業種 | クリニック |

|---|---|

| 調達額 | 250万円 |

| 使途 | 運転資金 |

| 振込時間 | 2日 |

コロナ禍で売上が激減

開業した直後から始まった新型コロナウイルスの感染拡大。

見る見るうちに財務状況は悪化し、患者様も全く増えないという悪循環が続きました。

6か月ほどは耐えられるだけのキャッシュを用意しておりましたが、この状況が続けば閉院の可能性もある、非常に危険な状態です。

まさか開院早々こんな試練が待ち受けているとは…と嘆きたくなる気持ちをグッと抑え、首が回らなく前にできるだけキャッシュを確保しておくことに。

資金調達を色々と調べるうちに、医療ファクタリングという方法があることを知りました。

アクセルファクターへの相談

ファクタリングという言葉自体は聞いたことがありましたが、どのような方法なのかをより具体的に知りたいと思い、医療ファクタリングを扱うアクセルファクター様にご相談させていただきました。

担当者様が大変分かりやすく教えてくださり、医療ファクタリングには「3社間方式がセオリーであること」「買取金額が非常高い(2%前後)」といった特徴があることを知りました。

なお、「まとまった金額の方が買取額は高くなりやすい」と教えていただきましたので、小出しに利用するよりは本当に困った時にまとまった額を利用しようと思い、その日は申し込みをしませんでした。

ピンチの際に利用

保険負担分の入金は、請求からおおよそ2か月後。

そのため、その間に資金難に陥った場合、金融機関又は役員からの借入によってキャッシュを補充するしかありませんでしたが、医療ファクタリングを知ってからは「ギリギリまで粘ろう」と、心に余裕が生まれたと思います。

コロナ禍が続き、遂に運転資金が底を付きそうになってしまい、先日ご相談させていただいたアクセルファクター様を頼ることにしました。

担当者様はもちろん私を覚えており、状況共有や契約がスムーズに進み、申込みから2日で買取金のお振込みまでが完了。

無事、運転資金の確保に成功いたしました。

今後も資金難に陥った際は相談させていただきたいと思います。

診療報酬の保険負担分は「支払機関」に対して有する債権であるため、信頼性が非常に高いという特徴があります。

開業した直後にコロナ禍という未曽有の脅威が訪れたのはU様にとっては最大の不運です。

しかしながら、諦めずに資金調達方法を模索した結果、医療ファクタリングという手を見つけました。

開業1年未満ながら、U様のクリニックは患者様の数が日に日に増えており、この難局を乗り越えれば軌道に乗せられると、そう信じております。

万が一、再度資金難に陥ってしまった際は、是非ともアクセルファクターにご相談いただければ幸いです。

事例 8通販事業(調達額90万円)の事例

個人事業主として海外の小物、雑貨を販売しているI様。

売上のほとんどがクレジットカードによるものであり、急な仕入れや支払いに対応できないという悩みがありました。

クレジット債権は従来債権譲渡禁止特約が付されておりましたが、2020年の民法改正によって廃止されたため、自由に譲渡することが可能です。

ファクタリングを活用し、財務状況の安定化を図った事例をご紹介いたします。

通販事業・I様

| 業種 | 通販事業・ EC事業 |

|---|---|

| 調達額 | 90万円 |

| 使途 | 仕入代金の確保 |

| 振込時間 | 翌日 |

スピード重視の資金調達

個人事業主としてインターネットで海外の小物、雑貨を販売しており、売上は月120万円ほどでその内仕入れは80万円程度です。

特に資金調達が必要になるということはありませんでしたが、売上の大半が「クレジットカード売上」になり、キャッシュ不足に陥りやすいという悩みを抱えていました。

まとまった仕入れを行いたい時や流行の商品を早急に買いたい時、キャッシュが足らず歯がゆい思いをしたこともあり、スピードに優れた資金調達手段の確保は事業を営む上で重要な課題であると感じていました。

ファクタリングとの出会い

今までは資金調達と言えば「キャッシング」がメインでしたが、調達できる金額は30万円程度が限度でしたので、まとまった事業資金の調達にはマッチしていないという印象を持っていました。

いざという時に使える資金調達方法はないか…と悩んでいた際に知ったのがアクセルファクターさんのファクタリングサービスでした。

「売掛金を早期現金化する」という、正に目から鱗が落ちるような資金調達方法で、まずはどのような流れでお取引が進むのかを相談することに。

利用する債権がネックに

当方の事業は、エンドユーザーに対する商品販売ですので「売掛金」「未収金」という概念があまりありませんでした。

そのため「ファクタリングに利用する債権として何が使えるのか」を重点的に質問させていただくことにしました。

担当者様はクレジットカード売上に目を付け、クレジット会社に対して有する債権をファクタリングに利用してはどうかとのご提案。

直近ですと100万円ほどのクレジットカード売上がありましたので、ご提案の通り当該債権を利用することにいたしました。

結果、手数料や諸費用を差し引き、合計で90万円ほどの現金を手にすることに成功。

こんなにも簡単に資金難が解決するとは思いませんでした。

クレジット債権は、以前は「債権譲渡禁止特約」が付されておりましたが、2020年の民法改正によって無効となりました。

そのため、クレジットカード売上が多すぎて現金が足りないといったシーンで、ファクタリングによって早期現金化を図るというスキームはマッチします。

クレジットカード売上が多いビジネスである「飲食業」「小売販売業」を営む企業様にも、ファクタリングは大変お勧めです。

いざという時の資金調達方法としてご検討してみてはいかがでしょうか。

事例 9介護事業(調達額180万円)の事例

「通所介護(デイサービス)」を運営しているR社様では、月ごとに売上変動や諸費用の乱高下(ガソリン代や車両の修理費など)に悩んでおられました。

財務状況の急激な悪化に対応するため、アクセルファクターでは「医療ファクタリングによる安定化」をご提案。

活用事例や実際の買取額をはじめ、介護事業とファクタリングが相性の良い理由等を解説してまいります。

デイサービス運営・R社様

| 業種 | 通所介護事業 |

|---|---|

| 調達額 | 180万円 |

| 使途 | 設備投資・運転資金 |

| 振込時間 | 2日 |

予期せぬ出費が多いビジネス

わが社では、シニア世代を対象にした「通所介護(デイサービス)」を運営しております。

利用者様は毎月増えたり減ったりしますので、月ごとに売上は大きく変わる上、ガソリン代の急激な高騰や車両の故障(利用者様の送迎)に悩まされておりました。

さらに、バリアフリー関連備品のメンテナンスや交換・入れ替えは予期せぬタイミングで訪れることもあるため、急激な売上低下と支出の増加は事業存続にも関わる大きな脅威と言えました。

突如訪れるキャッシュフローのピンチや停滞に備えるための資金調達方法を探すべく、今回アクセルファクター様の医療ファクタリングを検討することに。

介護事業にマッチすると感じた

医療ファクタリングは3社間方式で実施するケースがほとんどのようです。

介護報酬の保険負担分は保険者に対して有する債権(厳密には支払機関)のため、債権譲渡が知られたとしても今後の取引に影響を及ぼさないというのが主な理由だそうです。

介護サービスは、大きな利益を得ることが難しい上に、月々の収支バランスが崩れやすく、銀行や消費者金融からの融資審査に通りづらいというデメリットがあります。

一方で、ファクタリングであれば2%前後の手数料を支払えばまとまったキャッシュを得ることが可能であり、介護事業にマッチすると感じました。

また、融資の場合は申込から実行までに1か月程度を要しますが、ファクタリングは数日で完了するという点も大きなメリットだと思います。

2日で手続きが完了

大まかな流れとしては「申込み」「契約締結」「買取代金の振込」「債権譲渡通知」でした。

最終的な振込は、申込みから2日後でしたが、最低でも1週間程度は掛かると思っていたので、スピーディーなご対応に大変満足しています。

なお、提出書類は「レセプト請求に関するもの」がメインであり、膨大な量ではありましたが、メールでお送りできたので非常に楽でした。

3社間方式の場合は、新債権者(ファクタリング会社)の方に直接売掛金が支払われるようですので、わが社は買取代金の受取後は特段することはありません。

「簡単かつ早い」というのが、利用してみた率直な感想です。

介護サービスの需要は右肩上がりではありますが、比例して新規事業者も増えているためか、閉業に追い込まれる事業者様が多くなっています。

閉業する企業が多い理由の一つとして「資金調達の選択肢の少なさ」が挙げられます。

銀行融資は難しく、第三者からの出資も見込めない(株式会社を除く)ため、役員からの借入や寄付・ソーシャルレンディング等に頼らざるを得ませんでした。

早くて安い資金調達としてファクタリングは大きな注目を集めており、経営の安定化・セーフティーネットとしての役割が期待されています。

介護サービスを営む企業様は、資金調達の1つの選択肢としてご検討してみてはいかがでしょうか。

事例 10飲食業(調達額50万円)の事例

個人で飲食店を経営しているH様は、クレジットカード決済・電子決済の多さから、たびたび現金の資金繰りを行わなければならない状況に陥っていました。

そこで、H様は自治体からの補助金や協力金が得られるまでの「つなぎ資金の調達」としてファクタリングを活用することを決意。

個人事業主様にも対応しているアクセルファクターにお声がけくださりました。

下記の記事ではクレジット債権を利用したファクタリング事例、調達できた金額をご紹介しております。

飲食業・H様

| 業種 | 飲食店経営 |

|---|---|

| 調達額 | 50万円 |

| 使途 | 運転資金 |

| 振込時間 | 即日 |

クレジットカード売上が大半

個人で飲食店を経営しております。

とにかくクレジットカード決済が多いに電子決済の普及が加わり、現金決済は全体の2割にも満たないという状況でした。

今般のコロナ禍によって売上が大きく減少し、キャッシュがほぼ底をつき、自治体からの協力金だけが頼りという事態に。

どうにかして事業資金を用立てねばなりませんが、現在の財務状況では銀行融資は期待できず、個人でのキャッシングも30万円が限界…というところです。

藁にもすがる思いでアクセルファクター様に相談したところ、ファクタリングによる資金調達をご提案していただきました。

個人も利用できる資金調達

最近ではクラウド・レンディングにて「1年間食べ放題のサブスクリプション」なども挑戦してみたのですが、目標額には届きませんでした。

また、入金までに1か月以上を要しますし、出資者様へのご連絡やライセンスカードの発送など…スピードを重視したいシーンにはマッチしないという印象を受けました。

ファクタリングは、私が求めていた「個人事業主でも利用できること」「財務状況が悪くても利用できること」「時間が掛からないこと」という条件にピッタリと当てはまっており、様々なシーンに活用できそうだなというのが率直な感想です。

細かい不明点をすり合わせた後、早速申し込んでみることに。

クレジット債権は高額取引

1つ気になったのは「飲食店でも売却可能な売掛金はあるのか」という点です。

担当者様に伺ったところ、クレジットカードの売上は「クレジット会社に対して有する売掛金(未収金)」に当たるため、こちらを利用すれば問題とのことでした。

しかも、クレジット会社は大企業であることが多いため、低手数料にて買取が可能とのこと。

さらに、3社間方式でもお取引は可能とのことでしたが、加盟店契約を打ち切られるのが怖かったので、クレジット会社に知られずに進められる2社間ファクタリングを選択しました。

そして、なんと申込みの当日中に買取金額をお振込みくださり、スピーディーなご対応に大変驚いております。

お陰様で協力金を受け取るまでなんとか耐えられそうです。

使途が「運転資金」の場合、銀行融資の審査は非常に不利になります。

さらに、それに個人事業主であること、売上が芳しくないことなどが加わると、審査に通るのは非常に困難になると言わざるを得ません。

飲食業は新型コロナウイルスの感染拡大によって最も影響を受けたビジネスと言っても過言ではありませんが、協力金や給付金の制度も充実しております。

ファクタリングをつなぎ資金、まとまった事業資金の調達であれば協力金や給付金といったように上手に使い分けるようにしましょう。

ファクタリングと与信管理

ビジネスをする上でリスクマネジメントが非常に重要であることは言うまでもありません。

特に、役務や商品を提供したのにも拘わらず代金を回収できなかったというケースは多く見られ、最悪の場合は倒産の引き金にもなってしまいます。

いつ経営が傾くかは分かりませんので、取引先との付き合いが長い・経営が黒字であっても油断は禁物です。

未回収リスクを未然に防ぐこと・取引先の財務状況をしっかりと把握すること・取引状況を変更すること等を総称し「与信管理」と呼びます。

当ページでは、与信管理とは何なのか・与信管理をする目的・ファクタリングの関係性等についてご紹介してまいります。

与信管理とは

まずは与信管理の目的や重要性について確認してまいりましょう。

与信管理は企業にとって大切なリスクマネジメントの一つで、企業が大きくなるにつれてより重要度が増すと言っても過言ではありません。

例えば利益率が10%と仮定すると、100万円の利益を出すには1,000万円の売上が必要であり、100万円の貸倒を取り戻すためには1,000万円以上を売り上げねばならなくなります。

また、仕入れ先や外注先への支払いが滞ってしまう可能性もあり、たった一つの貸し倒れによって連鎖倒産を招く恐れも十分に考えられます。

事前に貸倒リスクが予想できれば、前金で取引する・取引規模を減らす等で未回収のリスクを減らすことが可能となりますので、自社の安定した成長、利益を生みだし続けるためにも与信管理は非常に重要な役割を果たすのです。

ただし、過度な与信管理は企業成績に悪影響を及ぼすのは言うまでもありませんので、状況を見つつ慎重に判断する必要があります。

ファクタリングを与信管理に活用

与信審査はビジネスをする上で非常に重要ですが「与信管理のためだけにリソースや費用を割けない」という企業も多いのではないでしょうか。

そんなときにはファクタリングを与信管理に活用するという手があります。

まずは買取ファクタリングを利用した方法です。

買取ファクタリングとは、ファクタリング会社が債権者から売掛債権を買い取って代金を支払うサービスで、支払期日前の請求書の早期現金化を図ることができます。

代金を受け取るまでの時間が長ければ長いほど貸倒のリスクは上がっていきますので、ファクタリングによる早期回収はリスクヘッジに繋がると言えるでしょう。

次は、保証ファクタリングで与信リスクを抑える方法です。

ファクタリングには売掛金を直接買い取る方法だけではなく、ファクタリング会社が債権者と保証契約を結ぶ方法があります。

債権者はファクタリング会社に保証料を支払うことで、万が一倒産した場合でも保証の範囲内で保証金額が受け取れますので、大きなリスクヘッジとなります。

ファクタリングで手間を省略

自社で与信管理をしっかりと行うとなると、債務者の評判や財務情報を集めて分析する・企業情報データベース(帝国データバンクなど)に照会する等が必要です。

一方で、ファクタリングを利用すれば与信審査は全てファクタリング会社が行ってくれるため、与信管理の手間を省略することができます。

また、ファクタリング会社は信用調査のプロ集団ですので、自社で行うよりも精度の高い与信審査がなされる可能性が高いと考えます。

自社だけで与信管理をせずに、定期的にファクタリングを活用すれば、取引先がどの程度の信用力を有しているのかを知ることが可能です。

ファクタリングの与信限度額

ファクタリング取引では予め「与信限度額」が設定されているのが一般的です。

与信限度額とは文字通り取引が可能な金額の上限のことで、売掛債権先の信用情報・取引金額・事業規模など、さまざまな条件から総合的に判断されます。

次項以下では、掛け目とは何なのか・ファクタリングの与信限度額がどのように計算されるのか等についてまとめておりますので、是非こちらもご参考ください。

売掛金額面=限度額ではない

実は、ファクタリングは売掛金額全てが買取対象になる訳ではありません。

この時買い取り対象となる割合を「掛け目(掛目)」といい、例えば売掛金が100万円で掛目が80%なら、80万円が買取対象となります。

掛目が設定されることで与信限度額が決まり、さらに手数料も掛け目を基準に算定します。手数料15%であれば80万円×15%で12万円が手数料となりますので、80万円から手数料12万円を引いた68万円を受け取ることができる計算です。

なお、掛け目は売掛金額の70%~90%で設定されるケースが一般的ですが、ファクタリング会社によっても大きく異なります。

また、掛け目は「リスクの大きさ」によっても変動します。

例えば、一般的に大企業よりも中小企業の方が資本力は乏しくなるため、債務不履行や倒産のリスクは高くなり、延いては掛け目も低くなってしまいます。

また、ファクタリングを利用する企業の規模や信用力でも掛け目は変わり、基本的に初回利用だと掛け目が低くなりやすいです。

できるだけ多くのキャッシュが必要な場合は、手数料のみならず掛け目にも着目してみると良いでしょう。

ファクタリングは与信に影響する?

逆に「ファクタリングを利用することで他社からの評価が下がるのでは」と、気になっている方もいらっしゃるのではないでしょうか。

結論から申し上げますと、原則としてファクタリングは与信に影響を与えません。

なぜならば、ファクタリングは自社の売掛債権を第三者に売却する取引であり、言わば証券や車両等の売買と同様です。

つまり、ファクタリングは借入には当たらず、信用情報機関や企業情報データベースに記録されないということになります。

ただし、あくまでもこれは一般的な話に過ぎず、取引先企業に対してどのような印象を与えてしまうかは未知数です。

信用情報に与える影響は限定的と考えられますが、知られずに済むのであればそれに越したことはないでしょう。

また、悪徳業者の中には反社会的勢力と繋がりを持ち、不当又は違法な取引を実施しているファクタリング会社も存在しています。

高額な手数料のみならず、取引先に知らせる・無茶な取り立てをする等の恐れは十分に考えられますので、ファクタリング会社は慎重に選定するようにしてください。

資金がショートする

原因と対策

企業の多くは運転資金を元手に商品を仕入れ、人を雇用し、サービスまたは商品を提供することで利益を得ています。

つまり企業は「借入や出資で集めた資金を使って、費用を支払う」「売上で回収する」というサイクルを繰り返しており、同サイクルを止めないためにも収入と支出をバランスよく・スムーズに循環させねばなりません。

今回は、どうして資金ショートが起こってしまうのか・資金繰りが悪くなるのか、その原因と対策をまとめました。

資金のショートを未然に防げるように、自社の経営を見直してみてください。

資金繰りのショートとは

資金のショートとは、簡単に言うと「同サイクルが回らなくなった状態」のことです。

手元の資金が不足している状態を表しており、運転資金が足りなくなり新たな仕入れや投資ができなくなる・従業員や取引先への支払いが滞る等の恐れがあります。

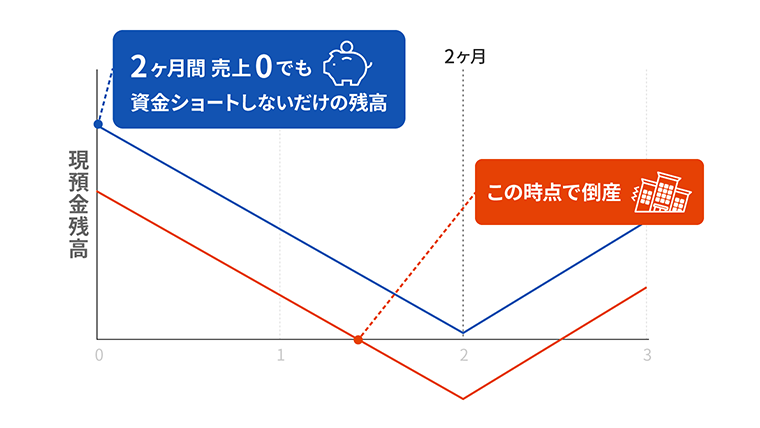

どれだけ売上・黒字がある状態であっても、支払いのためのキャッシュが無ければ企業は倒産してしまいます。

これを「黒字倒産」といい、気が付いたときには手遅れになっていることも珍しくありませんので、早めの対処が重要です。

資金ショートの原因を以下の通りご紹介してまいりますので、必ず事前かつ定期的にチェックするようにしましょう。

CAUSE 1資金繰りの管理不足

資金繰りがショートする原因として多いのが、資金繰りの管理不足です。

そもそも「資金繰りを管理していない」という企業も多く、税金や経費支払い・借入金の返済など、予定されている支出に対する認識不足が資金繰りのショートを引き起こすケースが後を絶ちません。

どれだけ利益が出ていたとしても、入ってくるお金よりも出ていくお金が多ければ資金難になってしまいますし、資金調達はすぐにできるとは限りませんので、早い段階で資金の流れを把握しておくことが大切です。

管理・把握の方法としては「資金繰り表の作成」が最もベターかつスムーズです。

資金繰り表をつけておけば、どの段階で資金が足りなくなるのか前もって知ることができますし、事前にわかっていれば入金日や支払日をずらす等の対策も執れます。

会社のお金の出入りを時系列で管理し、残高を把握するようにしてください。

CAUSE 2支出金額の認識不足

各支出金額の認識不足で資金繰りがショートするケースもあります。

例えば、消費税や保険料は赤字・黒字関係なく納めなければなりませんが、納付のための現金を残していなかった、各種税金の納付を失念若しくは金額を勘違いしていた等は予期せぬ資金ショートの代表例です。

また、借入金の返済計画に誤りがあった場合、資金計画が全て狂ってしまうため、専門家(税理士や資金コンサルタント、商工会議所など)に意見を仰ぐ・顧問してもらう等も検討しましょう。

さらに、短期間に支払いが集中することで資金難になるケースも珍しくなく、特に設備投資に積極的な企業に多く見られます。(高額な動産や設備は減価償却によって少しずつ経費計上をしますが、実際には大きな金額の現金が先に出ていくため)

設備投資だけではなく、小さな支出であっても件数が多く重なれば資金繰りに与える影響も大きくなりますので、定期的なスケジュールチェック・管理も心がけてください。

CAUSE 3入出金の認識違い

売上の発生と実際の入金にはタイムラグがあり、入金を待っている数週間から数か月の間に資金がショートしてしまう可能性もゼロではありません。

さらに出金の金額・入金のタイミング等の認識違いが原因になることもあり、例えば「会計が発生基準なのに現金基準と勘違いしていた」といった事例でも資金がショートする可能性があります。(※発生主義は現金の支出にとらわれず費用や収益を一定期間内の事実で認識する考え方で、現金主義は費用や収益を現金の支出に基づいて認識する考え方です。)

また、取引先の倒産や業績悪化などが要因となり、予定していた現金が手元に入ってこないということもあります。

日本政策金融公庫では連鎖倒産防止のための中小企業向けの支援としてセーフティーネット貸付を提供していますので、先方都合の入金停止や遅延で資金難になった場合は相談してみると良いでしょう。

資金ショートの対策方法

実際に資金がショートしそうになった場合は「収入又は運転資金を増やすこと」「支出を減らすこと」を心がけましょう。

具体的な対処方法、対応策は以下の通りご紹介いたしますので、資金繰りにお悩みであれば是非お試しください。

STEP 1金融機関からの融資

もっとも単純な解決方法は「不足分を外部から借り入れること」です。

借入先は銀行や消費者金融などが一般的ですが、融資を受けるには当然審査が必要であり、財務状況が芳しくない場合は利用できない可能性があります。

融資の審査を受ける際は、事業計画や返済計画を綿密に立てておかなければなりません。

また、審査を通過したとしても、決済(入金)までに時間がかかってしまうという点も融資のデメリットです。

緊急時の資金繰りであれば、ビジネスローンやファクタリングなど、スピード面を重視した方法を選ぶ必要があります。

STEP 2支出のタイミングを改善

支払い予定の仕入費用や経費をできるだけ先に延ばし、入金される予定の売掛金や受取手形をできるだけ早く回収するのも対策の一つです。

販売先には売掛金の先払い依頼、仕入れ先には支払いの遅延交渉をするのが一般的で、支払いが遅れても事業継続に問題が無さそうな仕入先から交渉すると良いでしょう。

また、複数ある仕入先を一本化する、自社に有利な支払いサイトの仕入先に変更するという方法も資金ショートの防止に繋がります。

ただし、交渉すること・変更することで取引先との関係が悪化してしまうリスクも視野に入れておかねばなりません。

交渉時には、資金繰り表を作成して支払い計画をきちんと説明すると共に、万が一取引ができなくなったときのために別の取引先を探しておくようにしてください。

STEP 3返済のリスケジュール

借入金の返済が滞りそうな場合は早めに貸主側に連絡・相談するようにしてください。

特に銀行は返済可能なスケジュールを再度立て直し、返済期間・返済額を変更してもらえることがあります。(所謂「リスケジュール」)

もちろん銀行にとって支払いが遅れることは好ましくありませんが、企業運営ができなくなれば返済そのものが不可能になりますので、回収の可能性を少しでも上げるために交渉に応じてくれるケースがあるのです。

返済スケジュールを立て直すときには「いくらの支払いなら可能なのか」「リスケジュールすることによって、資金繰りがどう変わるのか」を把握しなければなりません。

リスケジュールによって返済期間が長くなったとしても、毎月の返済額が少なくなれば資金繰りは楽になりますので、資金不足に陥る前にしておくことをおすすめいたします。

STEP 4コストを見直す

資金繰りの改善にはコストの見直しも欠かせません。

コストには「売上に応じて変動する変動費」と「売上に関係なく一定で発生する固定費」に大きく分けられ、十分な売上があるのに慢性的に資金不足に陥ってしまうというケースであれば、固定費が多すぎる可能性があります。

事務所の移転、インターネット・電話回線や水道光熱費の契約を見直す、人件費を減らすためにスタッフを一部アルバイトに変える、保険料を減らすためにアウトソーシング(外注化)を活用する等の措置を検討してみてください。

なお、変動費と固定費のバランスは業種によって大きく異なります(例えば製造業や小売業は原材料費や仕入れ等の変動費が多い)ので、事業の内容や状況を見ながら慎重に決めていく必要があります。

STEP 5遊休資産を見直す

稼働が終わった設備や資産、大型機械・器具などのことを「遊休資産」といいます。

効率が悪く稼働していない、故障したため使わなくなった等であれば、売却や処分によって管理費や各種税金(固定資産税や車両税など)を節約できるかもしれません。

また、重機・農機具、工場設備等であれば故障していても売却できる可能性があり、資金調達としての側面も期待できます。

ただし、上場株式や投資信託といったようにすぐに現金化できるものもあれば、不動産のように時価がわかりにくく、現金化までに時間を要するものもあります。

時間が掛かりそうなもので利益にならないような資産(投資用不動産やゴルフ会員権、リゾート会員権など)は資金に余裕があるうちに現金化を検討しましょう。

STEP 6ファクタリングを利用する

切迫した状況であれば「ファクタリングの利用」も一つの手です。

銀行融資は決済までに1か月前後を要しますし、スピードに優れたビジネスローンであっても審査には数日を要します。

ファクタリングは最短即日で決済され、数千万円から数億円の大規模な調達も可能です。

さらに、個人事業主や小規模法人、非営利団体(社団法人やNPO法人)といったように事業形態を問わず利用することができます。

また、譲渡した債権が万が一不履行となっても、ファクタリングを利用した企業は責任を負わないため、代金の回収リスクを軽減できるというメリットもあります。

すぐに資金を用意しないとショートしてしまう・倒産してしまうなど、緊急性が高いシチュエーションであれば検討してみても良いでしょう。

以下関連記事ではファクタリングの基礎についてまとめておりますので、利用を検討中であればこちらも是非ご確認ください。

ファクタリングとは

会計管理と緊急時の想定が重要

お伝えしてきた通り、資金ショートはキャッシュフローの認識不足や不十分な資金コントロールが原因で起こり得ます。

「気付いたときには手遅れ…」とならないように、資金繰り表の作成や、資金管理、入出金のバランスを見直す等を定期的に実施しましょう。

特に、慢性的に資金が不足する場合には、その原因がどこにあるのかを把握し、早めに対応策をとるようにしてください。

また、資金繰りがショートした場合も想定して、資金調達手段は複数考えておくと倒産リスクが軽減します。

特にファクタリングは、緊急時はもちろん、キャッシュフロー改善(入金サイトの短縮など)にもオススメの資金調達方法です。

アクセルファクターでは無料相談も承っておりますので、財務改善やファクタリングの導入をご検討中であれば是非ご利用ください。

黒字倒産の原因と

回避方法について

倒産と聞くと「利益が出せずにビジネスが継続できなくなる」というケースをイメージする方が多いのではないでしょうか。

実は利益が出ているのにも拘わらず倒産は起こることがあり、例えば「黒字倒産」は収益がプラスなのに運転資金が底をつくことで起こる倒産です。

次はなぜ黒字倒産は起こってしまうのか、その原因と未然に防ぐための対策、資金繰りの改善方法等について分かりやすく解説してまいります。

そもそも倒産とは

ビジネスシーンでよく聞く「倒産」ですが、法律上明確な定義が定められている訳ではなく、一般的には債務を支払えない・経営活動を続けられなくなった状態のことを指します。

また、振り出した約束手形が期日までに履行されなかった場合(支払期日に当座預金から引き落とせなかった)のことを「不渡り」といい、不渡りが二回あると手形交換所かより当座取引停止処分が下されます。

その後2年間は当座預金による取引ができず、企業は現金預金のみでしか取引できなくなってしまいますので、この時点で「事実上の倒産」となります。

黒字倒産とは

前述した通り、資金繰りの悪化などで人件費や仕入代金を支払えなくなれば、取引が継続できなくなり、延いては倒産への道を辿ることとなります。

そして、十分な売上があり収益がプラスである(帳簿上では黒字の状態)にもかかわらず、資金不足によってビジネスが継続できなくなる状態のことを黒字倒産といいます。

企業の多くは、売上を得るために人件費や仕入、地代家賃、諸所の設備費用などを「前払い」している格好です。

そのため、一か月の売上が200万円・諸所の費用が150万円(利益は50万円)であった場合、運転資金が100万円しかなければ諸所の支払いが滞ってしまいます。

特に、売上の多くが入金サイトの長い売掛金(サービスの提供から3か月後など)である場合、手元にキャッシュが入るまでに運転資金が底をつく可能性が高くなります。

黒字倒産を防ぐためのポイント

黒字倒産を防ぐには「資金がショートしないよう管理すること」が大切です。

早期に実施できる方法としては「入出金状況の把握・管理」「過剰在庫を避ける」「販売先企業の信用調査」「自己資本比率を意識する」などが挙げられます。

それでは、それぞれのポイントも確認してまいりましょう。

POINT 1入出金状況を把握する

入出金状況の把握は黒字倒産を防ぐための基本中の基本です。

売上の代金がいつまでにいくら支払われるのか、商品の仕入れがいつまででいくらなのか、どの時点でどれだけのお金が手元にあるのかまで全て把握するようにしてください。

また、売掛金の回収遅延・回収不能などが発生した場合(予期せぬ貸倒)に、対応できる程度の余裕も必要です。

資金繰り表やキャッシュフロー計算書などを作成し、入出金状況をより正確に把握しましょう。

どのタイミングで資金が必要なのかがわかれば対策を立てやすくなりますので、是非日々の管理に取り入れてみてください。

POINT 2過剰在庫の危険性

過剰在庫が原因での資金繰り悪化は、特に製造業や卸売業で起こりがちです。

事業の性質上、製造業や卸売業では一定の在庫保有が避けられませんので、市場環境の変化・需要の増減によって在庫が一時的に増加してしまうことがあります。

商品在庫は帳簿上では「資産」に当たるためか、過剰在庫を問題視しない経営者も多いのですが、在庫は販売・現金化までに時間がかかり、当然売れ残るリスクもあります。

つまり売れなければ資金が固定化されてしまい、資金繰り面で見るとマイナスなのです。

販売見込みがない過剰在庫は「在庫の処分」「在庫管理の適正化(適正な在庫量を定めて、その範囲内で管理する)」などを図り、早めに見直すようにしてください。

POINT 3信用調査の実施

当然ですが、取引先の倒産は資金状況を大幅に悪化させる可能性があります。

売掛金の貸倒れはもちろん、シンプルに取引先が一つ減ってしまいますので、売上割合が高い場合には注意が必要です。

余談ではありますが、手形取引では裏書人(手形を譲渡した人)が連帯して責任を負うため、手形取引が非常に多かったバブル期では、バブル崩壊と同時に多くの企業が連鎖的に倒産(連鎖倒産)してしまいました。

そのため、不測の事態を避けるためにも取引先の経営状況はできる限り把握しておくことが望ましいと言えます。

経営状況を把握するための方法の一つとして「取引先の信用調査」が挙げられ、その中でも調査会社(帝国データバンク)を使う方法が一般的です。

調査会社では対象者を「スコア」で評価するため、倒産の危険性を数値で判断することができます。

主要取引先の経営状況を把握するとともに、取引先を一つに集中させないよう、ある程度分散させておくこともリスクヘッジに繋がります。

POINT 4自己資本比率を高める

黒字倒産しやすいかどうか、財政状態が健全かどうかは貸借対照表でも把握できます。

一般的な企業は自己資金だけでは事業資金を賄えないため、銀行や消費者金融等から資金を調達(借入)しています。

しかし、借入が多い企業は当然その分債務不履行リスク(返済ができなくなる恐れ)が高くなりますので、経営の安定性からみると芳しくありません。

また、現状資金調達ができても将来的に返済が利益を圧迫する恐れもありますので、早い段階で「自己資本比率」に着目・改善することをおすすめいたします。

自己資本比率とは、資本全体のうち返済不要の自己資本の割合がどの程度かを示す指標のことで、「純資産÷(純資産+負債)」で求められます。

自己資本比率50%以上であれば良好(上場企業の平均は40~50%)と言われておりますので、少なくとも30%は確保しておきたいところです。

ただし、自己資本比率の目安は業種によっても異なり、製造業のように固定資産が多い業種や卸売業のように在庫が多くなる業種は自己資本比率が低くなるのは致し方ありません。

継続的に自己資本比率を観測し、少しずつでも高められるようにするという意識が大切です。

倒産の回避に使える

資金調達方法

日ごろから資金繰りに気をつかっていても、不測の事態は起こるものです。

万が一、倒産の危機が起こってしまった場合は早急に資金を調達する必要があります。

黒字倒産を回避するための資金調達方法やメリット、注意点等についてまとめましたので、

いざという時のために是非一読ください。

資金調達と言えば真っ先に「銀行融資」をイメージする方が多いのではないでしょうか。

銀行や消費者金融からの借入は、まとまった金額を長期的かつ低コストで用立てることができますので、ビジネスをする上で打ってつけの方法と言えます。

ただし、銀行はあくまでもビジネスでお金を貸している訳ですから、回収の見込みが低い・成長性の無い顧客に融資をすることはありません。

したがって、基本的には会社を成長させるための費用(設備投資など)に対して融資を受けるという使い方が一般的であり、使途が運転資金や支払のための資金である場合は審査に通らない可能性が大です。

しかしながら、状況が「黒字」であり、返済の見込みが高いと判断されれば融資を受けられる可能性もあります。(逆に赤字の場合は審査に通らない可能性が高い)

いざというときに手を差し伸べてもらえるかもしれませんので、普段から付き合いがある銀行とは良好な関係を築いておきましょう。

ファクタリングは売掛金を現金化する資金調達手段のことで、申込から最短即日で手続きが完了するため、スピードに優れているというメリットがあります。

さらに、銀行融資に比べて提出書類が少ないため、申し込みまでもスムーズに進めることができるというのもファクタリングの魅力です。

なお、ファクタリングはあくまでも資産の売買であるため、自己資本比率に影響を与えない上、経営状況が芳しくない状態(赤字や税金滞納など)でも利用ができます。

ただし、ファクタリングを利用するには手数料を支払わねばならず、例えば100万円の売掛金を90%で売却した場合、10万円を手数料として支払う計算です。

本来得られるはずであったお金が減ってしまいますので、あくまでも最終手段としてお考えください。

まずは銀行や役員からの借入などを画策し、どうしても方法が無い場合にファクタリングを利用するという使い方がおすすめです。

日々の意識が倒産を未然に防ぐ

資金繰りの悪化は、経営者も気が付かないうちに進行している場合があります。

倒産を未然に防ぐためにも、資金の状態を正確に把握しつつ、在庫管理を見直す・自己資本比率を上げる等、まずは自社で無理なくできる方法からトライしてみてください。

銀行融資やファクタリングなど、いざという時に使える資金調達方法を予め用意しておくということも倒産を未然に防ぐ一つの手です。

あらゆるリスクを想定し、より安定的な経営を目指しましょう。

まずはご相談ください

アクセルファクターでは「債権の規模」「事業形態(法人or個人等)」「債権の種類」といったフィルターを排除し、極力フリーにご利用いただける環境を整えております。

個人事業主様であっても、どんなに少額であってもまずはお問い合わせください。

資金難の改善はもちろん、許可を取得したい・見栄えの良い貸借対照表(B/S)を作りたい等、経営に関する様々なお悩みをサポートさせていただきます。