ファクタリングはどのように選ぶべき?

会社の新しい資金調達方法として注目を浴びているファクタリングですが、資金調達の目的や債権、ファクタリング方法には、さまざまな種類が存在します。

当ページでは保証型と買取型の違いや代表的な6つファクタリングを紹介します。

買取型のファクタリング

ファクタリングはさらに「買取型と保証型」に分類することができます。

買取型には「買取ファクタリング(狭義)」「医療ファクタリング」「将来債権ファクタリング」、

保証型には「保証ファクタリング」「一括ファクタリング」「貿易ファクタリング」、

と呼ばれるファクタリングサービスがあります。

買取型は、文字通り売上債権を売却することで支払期日前に資金調達が可能なファクタリングサービスで、審査が比較的緩め・保証人が不要・スピーディーに資金調達ができるといったメリットがあります。

買取ファクタリング

- どのような事業者におすすめ?

-

- 建設業や運送業を営む企業

- その他売掛金を有する一般企業

- どのようなシーンにおすすめ?

-

- つなぎ資金

- 大規模な設備投資

- メリット

-

- 幅広い企業が利用できる

- スピーディーな資金繰りが可能

- デメリット

-

- 取引先に知られてしまう可能性がある

- コストが高い

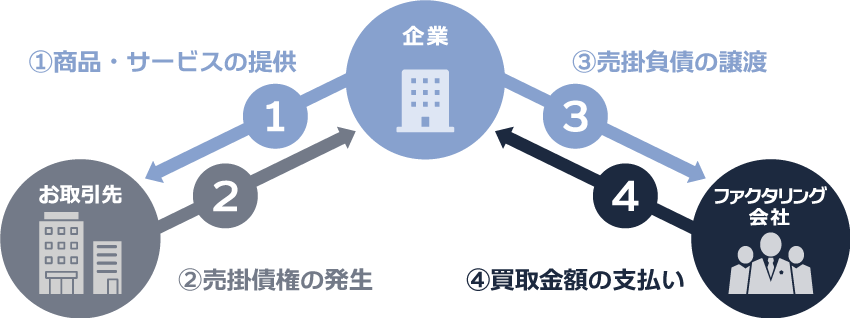

一般的なビジネスで生じた債権の売買のことを「買取ファクタリング」と呼びます。

民間ファクタリング会社が取り扱っているファクタリングのほとんどがこちらの種類に該当し、「ファクタリング=買取ファクタリング」と考えていただいて差し支えありません。

審査が簡易・赤字でも利用可能・スピーディーな資金繰りが可能等のメリットがあり、多くの企業様・シーンにンマッチする資金調達方法と言えるでしょう。

一方で、取引先様の経営状態や債権金額によって手数料が大きく変動しますので、状況によっては他の資金調達方法の方が良いケースもあります。

医療ファクタリング

- どのような事業者におすすめ?

-

- クリニックや病院、調剤薬局

- 介護サービス事業者

- どのようなシーンにおすすめ?

-

- つなぎ資金

- 大規模な設備投資

- メリット

-

- コストが低い

- 審査に通りやすい

- デメリット

-

- 時間が掛かる(2~3日)

- 扱うファクタリング会社が少ない

- コストが高い

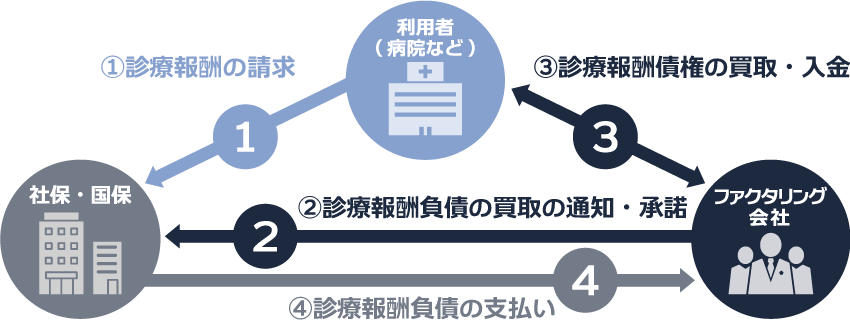

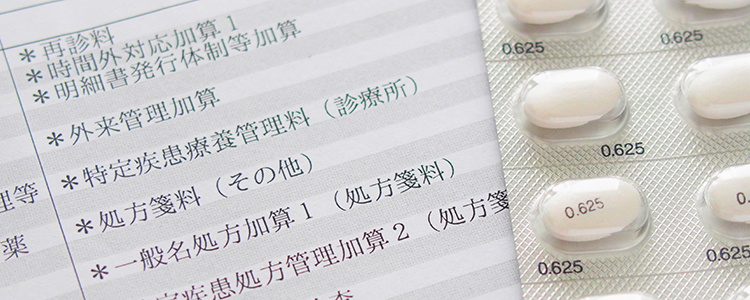

病院や薬局、介護サービス事業など、健康保険が適用される事業の場合、個人負担分を除き社会保険診療報酬支払基金や国民健康保険団体連合会へ診療報酬等の請求(レセプト請求)を行います。

請求された診療報酬等の支払いは2か月以上を先となるのが一般的ですが、ファクタリングを利用することによって即時現金に換えることが可能です。

診療報酬債権等を活用したファクタリングのことを「医療ファクタリング」と呼び、つなぎ資金から大規模な資金調達まで幅広く活用されています。

なお、診療報酬債権又は介護報酬債権は国や地方公共団体に対する債権であるため、ファクタリングが知られても今後の取引に影響はありません。

そのため、3社間方式によって行われるのが一般的であり、手数料が2%前後にまで下がるケースがほとんどです。

将来債権ファクタリング

- どのような事業者におすすめ?

-

- 特定の企業と長く取引がある

- 無理なく改善を図りたい

- どのようなシーンにおすすめ?

-

- つなぎ資金

- 長期的な資金調達

- メリット

-

- 数回に分けて徐々に改善できる

- デメリット

-

- 一部買取不可の債権あり

将来債権ファクタリングとは、文字通り「まだ請求してはいないが、将来発生する蓋然性のある債権」を利用したファクタリングのことです。

例えば「契約期間1年」「毎月決まった金額を支払う」といった内容の業務委託契約を特定の企業と締結している場合、まだ債権自体は発生していないものの、将来発生する可能性がある請求権を有しているということになります。

そのため、まとまった金額の資金調達にマッチする通常の買取ファクタリングに対し、将来債権ファクタリングでは3~6か月に分けて無理なく財務改善を図ることが可能です。

なお、地代・家賃等も将来債権に該当しますが、賃借人が個人の場合は原則としてファクタリングに利用することはできません。

保証型のファクタリング

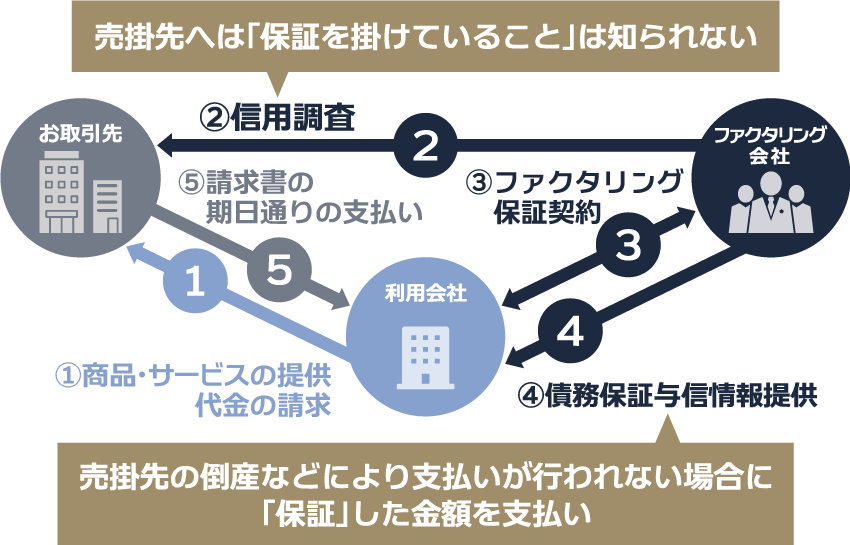

保証型ファクタリングとは、簡単に申し上げますと売掛金の○%の保証料を支払う代わりに売掛金の全額を保証するというファクタリングサービスで、貸倒れリスクを軽減するための保険として利用されています。

保証型ファクタリングには「保証ファクタリング(狭義)」「一括ファクタリング」「貿易ファクタリング」があり、それぞれ特徴が異なります。

保証ファクタリング

- どのような事業者におすすめ?

-

- 中~大規模の企業

- どのようなシーンにおすすめ?

-

- 高額取引を保証したい

- 取引先に倒産の危険性がある

- メリット

-

- 取引先に知られない

- デメリット

-

- 審査が厳しい

- キャッシュを得ることはできない

保証型の最も代表的なファクタリングが「保証ファクタリング」です。

主に銀行や消費者金融が取り扱うサービスで、債権売買というよりもABL(債権を担保にした融資)に近いスキームと言えます。

保証ファクタリングは、お取引先様が倒産・転変地変等によって支払い不能になってしまった等の「貸倒リスク」を回避する目的で利用されます。(つまり同取引によって現金を得ることはできず、寧ろ保証料を支払わねばなりなせん。)

なお、ファクタリング会社が事前に与信管理を行い、信用情報や未回収債権を管理しますので、与信管理代行のような役割も果たしていると言えます。

ただし、保証ファクタリングで現金化できるタイミングはお取引様の支払い不能時のみであり、単なる債務不履行では保証が受けられない可能性がある点には注意が必要です。

貸倒リスクを引き下げたい・与信管理をアウトソーシングしたい等のシーンでマッチするファクタリングサービスではないでしょうか。

一括ファクタリング

- どのような事業者におすすめ?

-

- でんさいを利用している企業

- どのようなシーンにおすすめ?

-

- 大規模な資金調達

- 売掛金の一部現金化

- メリット

-

- 任意のタイミングで現金が得られる

- デメリット

-

- あらかじめ契約を締結する必要がある

- 取引先もでんさいを導入していなければならない

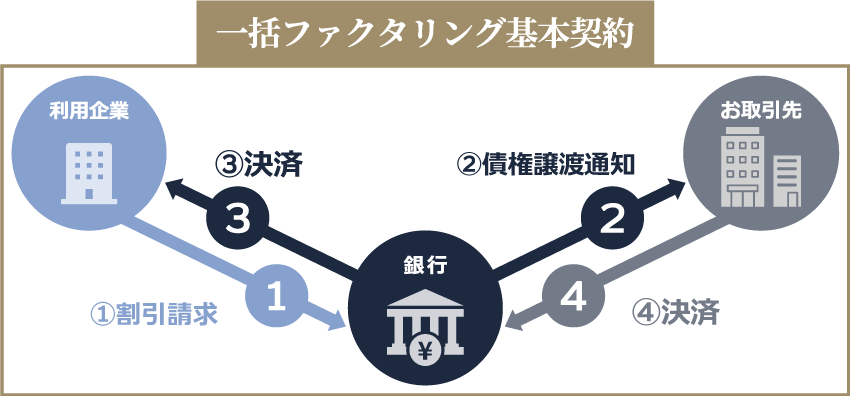

一括ファクタリングとは、利用者・取引先・金融機関の3社間で予め契約(一括ファクタリング基本契約など)を締結し、任意のタイミングで売掛金を現金に換えるという金融取引です。

利用される債権は原則として「でんさい(電子債権)」であり、利用者・取引先双方が導入していることが前提となります。

なお、早期現金化する際には取引先への通知が必要となるため、3社間方式の買取ファクタリングと同様のスキームと言えるでしょう。

ただし、一括ファクタリングは厳密にいうと「電子債権の割引」に当たるため、売掛金の売買ではなく融資に該当します。

さらに利用の際は厳しい審査(信用情報や財務状況など)が入るため、一般的な中小企業からみるとハードルが高いファクタリングです。

国際ファクタリング

- どのような事業者におすすめ?

-

- 海外企業に輸出をしている企業

- どのようなシーンにおすすめ?

-

- 輸出代金の担保

- メリット

-

- 売買代金を担保できる

- デメリット

-

- 手続きが煩雑

- 輸出企業が費用を負担

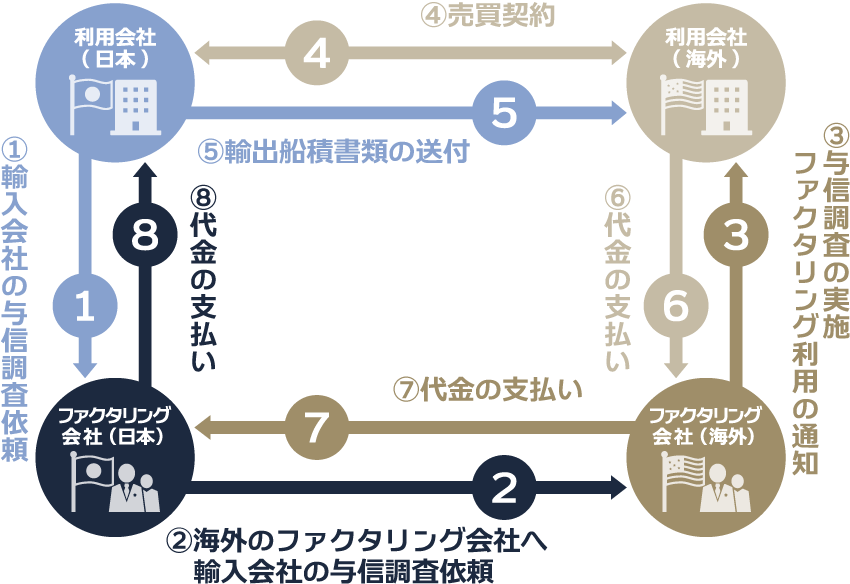

国際ファクタリングは、日本国内の輸出業者(利用会社)・海外の輸入会社(売掛先)・日本国内のファクタリング会社・売掛先の国のファクタリング会社で実施される取引です。(例外的に、海外のファクタリング会社を利用しない3社間方式もあります。)

万が一、取引する海外企業が一倒産・債務不履行等があった場合、輸出を行った企業は代金の回収が出来なくなってしまいますが、国際ファクタリングによって売買代金が保証されれば、国際取引をより安全かつスムーズに進めることが可能となります。

ただし、国際ファクタリングでカバーされる売上債権は、資金繰りの悪化といった与信に関する内容が対象であり、国際問題や戦争のようなカントリーリスクや時価の下落などによる未払いはカバーの対象にはなりません。

また、国際ファクタリングにかかる手数料や与信調査料、諸費用の支払いは国際ファクタリングに申し込んだ輸出会社が負担することになる点、取扱うファクタリング会社が少ないという点は同取引のデメリットと言えるのではないでしょうか。

ベストな選択をしていただくために

ご利用いただく企業様の事業内容、保有する債権、取引先様との契約事情などによってマッチするファクタリングは大きく異なります。

また、ファクタリングの種類によっては取り扱っていないケースがあり、本当にマッチするファクタリングサービスを選択できない可能性も否定できません。

なお、アクセルファクターでは幅広い種類のファクタリングに対応しておりますが、仮に取り扱いの無いファクタリングがマッチすると判断した際は、ご利用企業様に対してその旨を正直にお伝えしております。

「どれを選べばよいのか分からない」「ベストマッチするファクタリングはどれか」とお悩みの経営者様は、是非アクセルファクターにご相談くださいませ。

医療ファクタリングをさらに詳しく解説

前述した通り、診療によって生じた債権(診療報酬債権)や介護によって生じた債権(介護報酬債権)を利用したファクタリングのことを「医療ファクタリング」といいます。

診療報酬・介護報酬債権は、国や地方公共団体(支払機関)が債務者に当たるため、債務不履行の恐れが限りなく低く、非常に信頼性の高い債権です。

さらに、相手方に譲渡が知られてもデメリットが発生しない(今後の取引に影響が無い)ため、3社間ファクタリングによるお取引が一般的です。

当ページでは、医療ファクタリングのメリット・デメリット、仕組み等についてより詳しくご紹介してまいります。

医療ファクタリングの特徴

日本は皆保険制度を採用しており、医療費の一部は保険が負担してくれます。

例えば3割負担の場合、医療機関は診療報酬の3割部分(自己負担部分)のみを窓口で支払ってもらい、残りの7割(保険負担部分)は保険者に対して請求します。

これを「レセプト請求」と呼び、保険負担部分が発生する事業(病院・クリニック・調剤薬局・介護保険事業者など)を営んでいる場合は原則有している売掛債権です。

冒頭でもお伝えした通り、債務者は保険者である国や地方公共団体若しくはそれに類する公益団体(支払機関)になるため、倒産や債務不履行のリスクはまず考えられません。

そのため、信頼性が非常に高く、高額での買取(低手数料)でのお取引りが可能です。

3社間ファクタリングが一般的

3社間方式では「債務者に対する通知」又は「債務者の承諾」が必要となりますが、保険者はあくまでも保険負担分の支払いをするだけですので、債権譲渡が周知されたとしても今後の取引に影響を及ぼす心配がありません。

したがって、医療ファクタリングは3社間方式によって取引されるケースがほとんどであり、ただでさえ信頼性の高い債権であるため、手数料は限りなく低くなります。

ファクタリング会社の手数料設定や支払期日によっても異なりますが、手数料が1%前後になるケースも決して珍しくはありません。

デメリットはある?

手数料が非常に低いという特徴を持つ医療ファクタリング。

然したるデメリットもなく、該当の債権を有している事業者様であれば積極的に活用したい資金調達方法と言えるのではないでしょうか。

強いて云うのであれば「取り扱うファクタリング会社が少ない」「2社間方式に比べて入金までに時間が掛かる」「継続利用による破綻リスク」が挙げられます。

まず、医療ファクタリングは専門性の高い知識が必要になりますので、取り扱うファクタリング会社が少ないというデメリットがあります。

また、3社間方式による取引が多いため、一般的な2社間方式に比べると時間を要するケースがほとんどです。(概ね3~7日)

さらに、医療ファクタリングは、あくまでも売掛金の早期現金化ですので、反復継続した利用は更なるキャッシュ不足を招く恐れも否定できません。

どのような事業者におすすめ?

医療ファクタリングは「病院やクリニック」「老人介護施設等の介護サービス」「調剤薬局」等の事業者様が利用できるサービスです。

診療報酬や介護報酬は、月末に請求金額を計算して翌月の10日までに請求し、請求された金額は一度審査をするため、サービス提供から2~3か月後の入金となります。

つまり、新規開業の場合は3か月ほどキャッシュ不足になりやすい状態であり、不慮のトラブルに対応できない恐れが高まります。

医療ファクタリングは非常に高額での買取が期待できる上に、過去の決算状況が審査に大きな影響を及ぼしませんので、新規開業時のつなぎ資金に特におすすめです。

銀行融資の場合、新規開業だと審査に通らない可能性があり、決済までに1か月以上を要することも珍しくありません。

介護事業を営む企業様にもおすすめ

訪問介護やデイサービスを運営されている企業様にも、医療ファクタリングは多く利用されています。

介護事業では、送迎用車両の故障・バリアフリー設備の設置など急な対応を迫られるシーンが多く存在するためです。

医療ファクタリングというバックボーンが有ることで、経営の幅が広がり、安定性の向上にも繋がるのではないでしょうか。

なお、先般申し上げた通り、医療ファクタリングは売掛債権(診療報酬債権)がいくらあるのか、支払い時期はいつなのか等の専門知識が必要です。

そのため医療報酬債権を取り扱っているファクタリング会社が少ない上に多額の手数料を取る悪徳業者も存在しています。

医療ファクタリングをご検討の際は、信頼できるファクタリング会社なのか、専門性を兼ね備えているのかをしっかりと確認するようにしてください。

アクセルファクターでは診療報酬債権・介護報酬債権といった医療系の債権も幅広く取り扱っておりますので、是非ご相談いただければと存じます。