事業資金調達で使える

主な借入方法

事業用と個人用では、借入の方法や選択肢が大きく変わります。

こちらのページでは、事業資金のための借入に使える方法や、それぞれのメリット・デメリットなどについてまとめています。

ビジネスローン

ビジネスローンは別名で事業者ローンとも呼ばれ、文字通り事業を行う企業向けに金融機関が提供している融資サービスです。

銀行融資の一種ではありますが、比較的手軽に利用できる部類のもので、インターネットからの申し込みもできてスピード面で優れているのが特徴の一つ。

審査については1~2週間ほど掛かる場合が多く、消費者金融での借入に比べれば時間はかかりますが、それでもプロパーローンに比べれば手早く進めることができるでしょう。

原則として法人向けの融資となるため、総量規制の対象とはならず、年収による融資金額の制限はありません。(ただし、個人事業主の場合は契約者が法人ではなく代表者個人となるため、総量規制の対象となります。)

後述しますが、ビジネスローンの金利はカードローンよりも高い又は同等程度となるため、個人事業主の方がビジネスローンを選ぶメリットは薄いと言えます。

借入条件

ビジネスローンの借入条件について確認していきましょう。

実際にビジネス向けのパッケージ商品を出している以下の銀行・消費者金融の条件をまとめてみましたので、まずは御覧ください。

| 金利 | 借入金額 | 借入期間 | |

|---|---|---|---|

| みずほ銀行 (みずほスマートビジネスローン) |

2~14% | 10~800万円 | ~12か月 |

| 三井住友銀行 (ビジネスセレクトローン) |

2.125%~ | ~1億円 | ~7年 |

| 東日本銀行 (KIZUNAⅡ) |

6.5~14.5% | 10~500万円 | 1~3年 |

| ジャパンネット銀行 (ビジネスローン) |

4.8~13.8% | ~500万円 | ~50か月 |

| アコム (ビジネスサポートカードローン) |

12.0~18.0% | 1万円~300万円 | 103か月(89回) |

上記はメガバンク・地方銀行・ネット銀行・消費者金融のビジネスローン金利・借入上限・借入期間をまとめたものです。

御覧の通り、各金融機関で大きく条件が異なっていることが分かります。

手数料についても、無料となっている金融機関もあれば、印紙代や事務手数料として初回に数万円が掛かる金融機関もあります。

なお、ビジネスローンは原則として担保は不要となりますが、代表者の連帯保証が必要です。(法人の場合のみ)

消費者金融との比較

実際に事業資金調達を目的として借入をするなら、銀行と消費者金融、一体どちらを選ぶのが良いのでしょうか。

両者の大きな違いとして「時間」と「手間」が挙げられます。

銀行は申し込み、担当者とのすり合わせ、稟議を経てようやく融資の可否が決定するため時間がかかりますが、消費者金融は独自のスコアリングシステムで迅速に条件・融資可否を決めることができます。

つまり、消費者金融はエビデンス資料さえ提出すれば、融資が可能か否か・どのような貸出条件になるのかが早ければ当日中にも分かるのです。

金利面は銀行のビジネスローンの方がかなり低くなっているので、時間に余裕があって審査もクリアできるのであればビジネスローン、金利は妥協してでもスピード面を重視したいのであれば消費者金融、といった具合で適した方を選ぶようにしましょう。

商業利用可のカードローンを探す日本政策金融公庫

日本政策金融公庫は、政府が運営している国の融資機関です。

民間の金融機関と同様に融資や保証業務を行っておりますが、同機関は国営(財務省所管)ということもあり、存在意義が民間企業とはやや異なります。

具体的には、民間金融機関では原則として行わない「国民生活の扶助」や「有事の際の対処」といった業務を同機関では担っています。

| 国内金融業務 | 国民生活事業(国民一般の資金調達支援) |

|---|---|

| 中小企業事業(中小企業の資金調達支援、信用保険制度) | |

| 農林水産事業(農林水産事業者の資金調達支援) | |

| 危機対応 円滑化業務 |

金融秩序の混乱 |

| 大規模な災害等による被害への対処 |

社会的信用よりも将来性を重視

日本政策金融公庫は、国民生活の向上や扶助という観点から、民間の金融機関では貸付を断られてしまうようなケースであっても門前払いとはなりません。

具体的には社会的信用度(安定した収入の有無などから)が比較的低く見られがちな若者やシニア世代に対しても、条件さえ見合えば積極的に融資をしています。

もちろん、融資の財源は金融市場(財政投融資)や一般会計からの出資金で賄われておりますので、希望者全てが借り入れ出来る訳ではありません。

しっかりとしたビジネスのビジョンや志を持っていることを示すことができれば、その時点での社会的信用よりも将来性を重視して融資してくれる、そんな機関と言えます。

「新規事業を立ち上げたいが、その資金がない」

といった方に適しているでしょう。

メリットと注意点

現状での資産や会計状況(赤字など)に関わらず、多くの方に融資を受けるチャンスがある、という点が最も大きなメリットです。

さらに、民間の金融機関よりも低金利かつ長期での借入が可能なため、まさに起業時にはうってつけの資金調達方法と言えるでしょう。

一方で、利用時には事業計画書をはじめとした数多くの書類を作成しなければなりませんので専門家やコンサルタントの助言なしに自力で進めるのにはかなりの労力を要します。

融資条件が良いだけに希望者も多く、その中で担当者を納得させるだけのアイディアやビジョンがあることが前提となることは理解しておきましょう。

銀行プロパーローン

プロパーとは「固有の、特有の」と言った意味であり、銀行プロパーローンとは銀行が独自に調達したお金を、保証会社を介さずに貸付ける独自のローンのことを指します。

銀行としては保証会社を介さない分、回収のリスクを自身ですべて背負う代わりに貸付金利を丸ごと得られるため、ハイリスクハイリターンな融資だと言えるでしょう。

メリットとデメリット

プロパーローンは言うなればオーダーメイド型の融資であり、利用者各々の事業成績や資産状況によって条件は大きく変動します。

つまり、銀行を納得させるだけの材料さえ揃っていれば、際限なく借りられる可能性があります。新たに大きな事業にチャレンジするなどまとまった資金が必要な際に検討したい借入方法です。

一方でデメリットもいくつかあります。

一つは審査が非常に厳しくなる、という点です。

前述した通りプロパーローンは保証会社を介さずに行われるため、銀行としては貸し倒れのリスクを最大限避けなければなりません。

そのため、相手が返済をしっかりしていけるのかどうかは厳しくチェックされます。当然ながら申込時の資産状況も重視されるので、元々資金難である状態での利用は難しいでしょう。

また、審査を通過して借入まで漕ぎつけたとしても、その後の業績が悪化した場合、早期返済(貸しはがし)を迫られる場合もあります。

カードローンとの比較

銀行カードローンとプロパーローンの金利・借入期間等の各種条件を比較すると以下の通りとなります。

| カードローン | プロパー ローン |

|

|---|---|---|

| 金利 | 10~15% | 3%前後 |

| 借入期間 | 短期 | 長期 |

| 審査 | 緩い | 厳しい |

| 融資対象 | 個人 | 法人 |

| 審査時間 | 1週間程度 | 1~2か月 |

御覧の通り、金利については非常に好条件であるものの、代わりに審査は厳しく要する時間は圧倒的にプロパーローンの方が重くなります。

なお、審査については「貸借対照表」「損益計算書」「事業計画書」といったカードローンでは求められない資料提出も求められるので、税理士の助力も必要になるでしょう。

ファクタリング

ファクタリングとは、保有する売掛金・未収金といった「債権」を専門会社に売却し、早期現金化を図る資金調達法です。

売掛金や未収金といった債権は、企業にとっては現金預金と同じく資産としての性質を持っています。

そして、この債権は第三者に売却することも可能であることを利用して生まれたサービスが、ファクタリングです。

サービスの概要や仕組み、手数料はどのくらい掛かるのか等についてまとめました。

ファクタリングの種類

ファクタリングには、2社間方式と3社間方式に大分されます。

両者の手続き、法的効果、手数料等の違いについて確認していきましょう。

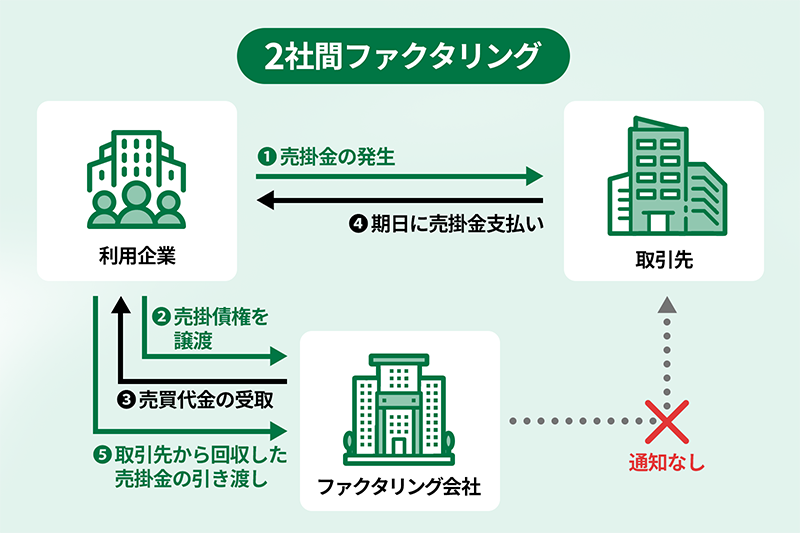

2社間ファクタリング

2社間ファクタリングは、文字通り売掛金を売却しようとする企業(利用企業)とファクタリング会社の「2社間のみ」で行う方法です。

取引先を介さないため、「ファクタリングした」という事実を知られずに進めることができるのが特徴です。

「債権が譲渡されたこと」が取引先に知られてしまうと、資金不足が懸念され関係性が崩れてしまう可能性がありますが、同方法であればその心配はありません。

具体的な流れとしては、ファクタリング会社に売掛債権を譲渡(図②)し、売買代金をファクタリング会社から受け取ったのち(図③)、期日に取引先より支払われた売掛金(図④)をファクタリング会社に引き渡す(図⑤)となります。

資金面に不安がある利用会社から回収するリスクをファクタリング会社が負う分、手数料が高くなる傾向にあります。

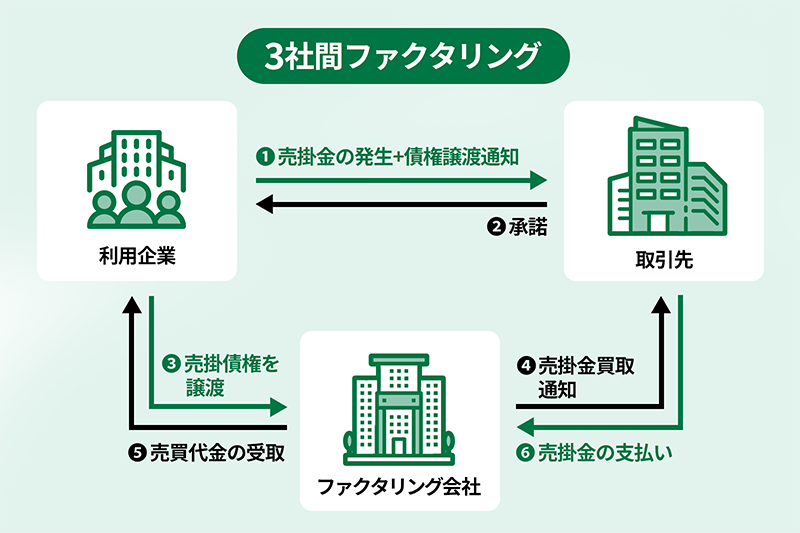

3社間ファクタリング

3社間ファクタリングは取引先にも債権譲渡を通知し、売掛金は取引先からファクタリング会社に直接支払われる、一般的な債権譲渡の形であると言えます。

成立する前提として、債権譲渡を行った旨の通知とその承諾が必要となります。

2社間に比べるとファクタリング会社にとっての回収リスクは低く、手数料は低く抑えることができます。

法律上の問題点

債権譲渡については民法にも記載されている合法の取引です。したがって、上記で説明したファクタリングについて法的に問題はありません。

ただし、名称を似せた「給料ファクタリング」というものがあり、これが実質的な貸金に当たるとして問題視されています。

給与ファクタリングとは、文字通り後日入金されるであろう「給料」という債権をファクタリング会社に買い取ってもらうことで、前倒しで現金を得る取引です。

利用者にとっては給料日前に現金を手に入れられるというメリットがありますが、ファクタリング会社側に手数料を取られる分、本来受け取るはずであった給与額を大きく下回ってしまうというデメリットもあります。

そして、同取引は金利を付してお金を返済する「金銭消費貸借契約」に酷似しており、「給与ファクタリングは実質的に貸金業に当たる」とされる判例も実際に出ています。

クレジットカード現金化と同様に、手数料を年利に引き直すと闇金レベルの暴利であることがわかります。利用しないようにしましょう。

ファクタリングの手数料

ファクタリングの手数料は、2社間か3社間かによって大幅にその相場が異なります。具体的には2社間で売掛金の10~30%、3社間で3~10%程度となります。

1円でも高く売掛金を買い取ってもらうのであれば3社間ファクタリングを選ぶべきですが、取引先に債権譲渡の事実が必ず知られてしまいますので、状況に応じて判断する必要があるでしょう。

事実、取引先に知られることは避けたいという利用者は多く、ファクタリング取引の9割以上は2社間方式が採られています。

ベンチャーキャピタル

ベンチャーキャピタルとは、今後大きな成長を遂げる可能性が高い非上場企業に対し、積極的に投資を行う投資会社や投資ファンドのことを指します。

事業資金調達の選択肢の一つとして、投資ファンドを通してたくさんの投資家から出資を募ることにより、銀行融資以上のお金を集めることも不可能ではありません。

当然ながら投資家にとって魅力的な将来性が備わっていなければ、この方法でお金を集めることはできません。

投資家としてもギャンブル的な要素はありますが、最終的に上場するなど事業が成功すれば出資した金額の数十倍・数百倍にもなる可能性はあるため、積極的な投資家も少なからずいます。

ベンチャーキャピタルのメリット

ベンチャーキャピタル(出資)の最も大きなメリットは「返済が不要」という点です。

銀行や消費者金融から融資を受けた場合、元本はもちろん金利・手数料等が掛かりますので、その後の経営次第では大きな圧迫となる可能性も否定できません。

財務上の「負債(借入金)」の割合が増えることもなく、新たな融資を受ける際に悪い印象を与えてしまう心配がないのも、メリットと言えるでしょう。

また、ベンチャーキャピタルによって投資家や経営者といった世の中で成功している人と関わる機会が得られるのも大きいでしょう。

投資家としても事業成功が自身の利益になる以上、アドバイスをもらえる可能性もあります。

ベンチャーキャピタルのデメリット

出資にはメリットが多いですが、大きなデメリットもやはりあります。

出資として出してもらったお金と引き換えに、会社の持ち株を割り当てることになるのが一般的ですが、株式を外部に持たれている以上、会社を乗っ取られるリスクは発生します。

乗っ取られるとまではいかずとも、口出しをされて思い通りの会社経営ができなくなる、という可能性は出てくるでしょう。

そして出資者の持ち株比率が50%を超えれば、事実上その会社は出資者のものとなったも同然です。

始めから会社乗っ取りをすることを目的に、「出資」という甘い言葉で寄ってくる投資家も存在しますので、注意しましょう。

事業資金調達に使える

借入に関するまとめ

事業資金を調達するための借入にも、色々な方法があることがわかりました。

日本政策金融公庫からの融資やプロパーローン、ベンチャーキャピタルといった方法は審査のハードルが高い分、通過できたときのメリットも大きいので可能性があるならば挑戦したいところです。

比較的手軽に利用できるとなるとファクタリングやビジネスローンということになりますが、手数料や金利などの条件をしっかり把握した上で、利用するべきかどうかを慎重に判断しましょう。