お金を借りる際の

審査とは

銀行や消費者金融などの金融機関は、主にお金を必要とする人または法人に貸し出すことで金利を徴収し、利益を上げています。

しかしながら、だれかれ構わずに貸し付けてしまうと当然貸したお金を返してもらえないリスクが大きくなってしまいますし、借主側も返済能力を超えて借り過ぎてしまい、破綻を招くリスクを高めてしまいます。

このようなトラブルを未然に防ぐため、金融機関では融資の可否を判断するための審査を必ず行っています。

こちらのページでは、融資審査において見られる項目や通過しやすくするためのポイント、そして信用情報とは一体どういったものなのかについて詳しく解説いたします。

審査で見られる3つのポイント

金融機関が審査でもっとも重視するのは、借主にどの程度の収入・返済能力があるのかについてです。

ここで一定の水準を満たしていなければ、当然ながら審査には落ちてしまいます。

また、収入は充分にあったとしても過去にローン支払いの滞納や未納などがあった場合、信用情報に難ありとして落とされてしまう可能性があります。

具体的に見られる3つのポイントを、それぞれ見ていきましょう。

勤務先

勤務先とは、文字通り借主が務めている会社のことです。

倒産(又は働けなくなる)の恐れが低い企業の方がより信頼性が高くなり、例えばTOYOTAやSONYといった大手上場企業であれば審査に有利にはたらき、名の知れない小さな会社であれば逆に審査が厳しくなります。

また、借主が会社に所属していない個人事業主の場合、その職業によって信頼性は大きく変わり、例えば医師や弁護士等は職を失う可能性も低く、収入も多いことから審査に通りやすくなると言えます。

もちろんこれらは極端な例であり、仮に規模の小さな会社勤めや個人事業主であったとしても、10年20年という長期間その仕事で安定した収入を得ていることが証明できれば、信頼性の面で問題視されることはないでしょう。

年収

1990年代、バブルがはじけると同時に消費者金融を利用する人が一気に増加。

当時は貸付の上限が設けられておらず、消費者金融側の裁量でいくらでも融資することができたため、返済能力を超えた債務を抱える利用者が増加する結果となってしまいました。

そこで、消費者金融からの借り入れ上限金額は年収の1/3までという「総量規制」が2006年に国会で可決、2010年に施行されました。

そのため、消費者金融は貸付にあたって必ず年収を確認しなければならなくなったのです。(銀行からの借入については適用外)

自分の年収から逆算し、いくら借りられるのかをあらかじめ見積もっておくようにしましょう。

信用情報

信用情報とは、各個人における現在の借入状況や履歴を示す情報のことです。

具体的には、

- 現在お金をいくら借り入れているのか

- 返済履歴(返済状況や支払遅延等の有無)

- 事故情報(長期的な支払遅延の有無)

これらの情報が信用情報機関によって記録・管理されています。

金融機関間でこの情報を共有することで、融資対象がいくら借りているのか・きちんと返済をしているのかといったことが一目でわかり、当該情報が融資の可否にも大きく影響します。

具体的には、過去に債務不履行などの事故情報が残っていると、審査に通る可能性がグッと低くなってしまいます。

収入や勤務先といった条件は満たしているのに審査になかなか通らない場合は、信用情報に問題がある可能性が高いです。

ちょっとした支払い(例えばスマホ通信料や光熱費のコンビニ払いなど)も、期日に1日でも遅れてしまえば信用情報には「滞納という記録」が長期間残ってしまうため、注意せねばなりません。

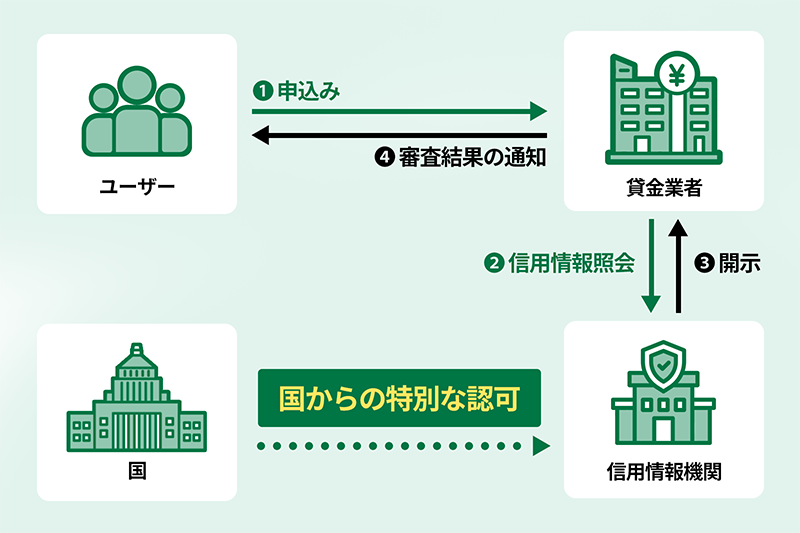

信用情報機関と情報の取得について

信用情報機関とは、前述した「信用情報を記録・管理している機関」のことです。

あらゆる金融機関や民間企業は、法律に則り知り得た各個人の借入状況や返済履歴、事故情報などを同機関に提供しています。

金融機関は信用情報機関にアクセスすることで対象の全方面に対する借入・支払い履歴を確認することができるため、より正確に信頼性を測ることができるのです。

なお、照会は各金融機関だけでなく本人が行うこともできます。(本人が請求する場合には、住所・氏名・生年月日といった個人情報の他に、クレジットカード情報や手数料が必要)

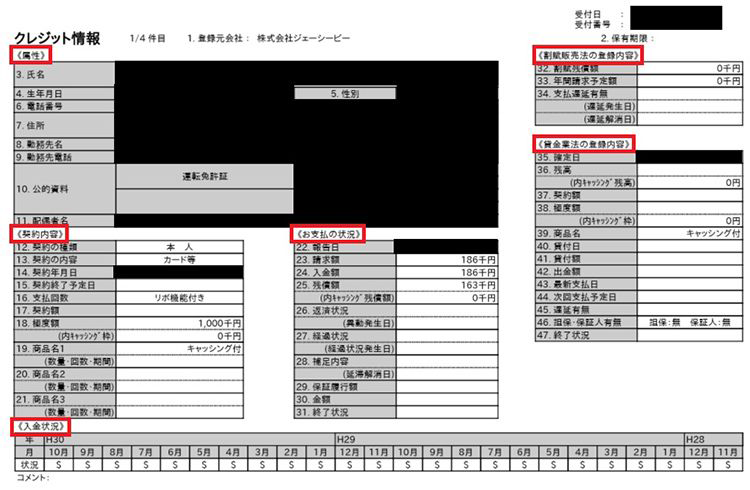

照会情報の具体的内容

信用情報は「属性」「契約内容」「お支払の状況」「割賦払いの残債情報」「貸金業者からの借入状況」「入金状況」の6項目に分かれています。

具体的な内容は以下の通りですが、審査に特に影響しやすいのは「入金状況」でしょう。

ここに$以外の文字が1つでもあると、返済能力の面で注視されるようになってしまいます。

属性

属性とは、住所・氏名・性別・電話番号といった一般的な個人情報と、該当者の勤務先などを指します。

特に審査で重要となるのが勤務先で、会社の社会的信用度が高いほど審査に通りやすくなります。

契約内容

契約している商品や契約年月日、極度額などが記されている情報です。

キャッシング機能の有無・支払回数・期間・契約満了予定日等が記されています。

画像の場合、特に記録はなく、該当者がやたらとローンやキャッシングなどをしていないことがわかるため、信頼性にはプラスに働きます。

支払状況

基準日(請求日)時点で請求された額・入金額・残債額等が記載されます。(上記画像を例にしますと、利用額が合計で「34万9千円」、基準日時点の請求額及び既支払額が「18万6千円」、残りの額が「16万3千円」ということになります。)

18万6千円という請求に対して、きっちり全額入金も済んでいることがわかるので、信頼性にはプラスに働きます。

割賦払いの残債情報

割賦払いとは、要するに分割払いのことを指します。

分割払いと言えば、クレジットカードの支払いでは一般的ですが、現在の各店頭での支払い方法としてはあまり見られなくなりました。

なお、今も残る身近な例で言いますと、スマートフォンを分割払いで購入することは、“割賦払い”に当たります。

仮に分割払いでスマートフォンを購入した場合、毎月の通信料に上乗せする形でこの割賦払い分の請求もされますが、これの支払いに遅れると「遅延発生日」や「入金状況」の項目に記録が残ってしまいます。

貸金業者からの借入状況

こちらは「消費者金融から現在いくら借りているのか」を指し示す情報です。

総量規制により借入限度額が法的に制限(年収の1/3以内)されたので、金融機関側はこれを考慮した上で貸付可能額を設定することとなります。

全金融機関が信用情報機関にアクセスすることで、当該者がどこからいくら借りているかを一目で確認できるようになっています。

複数の消費者金融それぞれから、年収の1/3まで借りられるわけではないので注意しましょう。

入金情報

お金を貸す側にとって、借主が「きちんと期日通りに返済をする人か」は非常に重要な判断項目となります。

一度くらいのちょっとした遅延ならまだしも、毎月の遅延や未納のまま放置されているものが残っていれば、もはや貸そうとは思わないでしょう。

信用情報において過去の入金状況はアルファベットで表されており、基本的に問題がなければ「$」という文字が並ぶようになっています。

この枠に、$以外の文字が複数並ぶようだと、審査に通らない可能性が一気に高まるでしょう。(詳しくは以下一覧表を参考にしてください。)

| 表示 | 内容 |

|---|---|

| $ | 請求通りの入金があった |

| P | 請求額の一部が入金された |

| A | 利用者の事情で入金が無かった(未入金) |

| B | 利用者の事情とは無関係の理由で入金が無かった |

| C | 入金も無く、その原因も不明 |

| - | 請求も入金も無かった |

| 空欄 | クレジット会社等から情報の更新がなかった |

その他の審査項目

「一度にたくさんのクレジットカードを申し込むとブラックになる」

こんな噂を耳にしたことはないでしょうか。

実はこれは本当のことで、上記6項目の他「クレジットカードの申込情報」も信用情報に記録され、他社も閲覧が可能な状況となります。

これは取り込み詐欺(計画的な倒産や債務不履行)を防ぐためで、複数カード会社への短期間での申込みは大幅な減点となってしまいます。

そういった意図が仮になかったとしても、複数のカードを必要としている時点で、かなり切羽詰まっているように見えて印象が良くないことには変わりありません。

信用情報の取得方法

あまり知られていませんが、ご自身の信用情報を取得することも実は可能です。

「属性的に問題がないはずなのに、審査に落ちてしまう…」

そんなことが続いている場合には、一度自身の信用情報を確認してみてもよいかもしれません。

以下に、取得の手順を記しておきます。

クレジットカードを用意する

WEB上で開示を求める場合、住所氏名等の個人情報の他に、クレジットカードが必要となります。

予め手元に用意しておきましょう。

信用情報機関のWEBサイトにアクセスする

現在利用できる信用情報機関は主にこちらの2社となります。

CIC(株式会社シー・アイ・シー)

JICC(株式会社日本信用情報機構)

どちらも照会にかかる手数料は同額で、WEB上での開示で500円、郵送での開示で1,500円となります。

郵送での開示は定額小為替証書の郵送など手間がかかる上、回答にも10日ほど時間を要するため、インターネット上での開示がおすすめです。

各信用情報機関の手順に従って

必要事項を入力する

各社のホームページで、手順に従って必要事項を入力します。

インターネットでの開示であれば特段難しいこともなく、早ければ5分程度で完了します。(自身の信用情報が記載されたPDFファイルがダウンロードできます。)

以上、あまり馴染みのない「自分自身の信用情報の確認」ですが、とても簡単ですので気になる方は一度試してみてはいかがでしょうか。

意外なところに、審査落ちの原因が潜んでいるかもしれません。

審査に必要な書類

借入の審査に必要となる主な書類についても確認しておきましょう。

まず、貸す側である金融機関としては、相手の勤務先や収入が主に知りたい情報です。

これらは信用情報の「属性」でも確認できますが、より最新の情報を得るために、個人の場合は会社から発行される源泉徴収票、個人事業主の場合には確定申告書等の提出が求められます。

また、当該人の住所・氏名・生年月日等の情報を確認するため、身分証明証の提出も必ず求められますので、予めご準備ください。

保証会社を通すのも一つの手

収入や勤務先、その他信用情報などの事情で審査に通る見込みが低い時は、「保証会社」を使うのも一つの選択肢です。

保証会社とは、お金を借りた人が万が一お金を返せなくなってしまった場合に、貸主に対して代わりに返済をすることを約束してくれる会社のことです。

保証会社は、借主からの保証料によって利益を得ており、消費者金融に限らずあらゆるローンの審査において利用されています。

利用する側としては保証料がかかってしまう分割高とはなってしまいますが、審査に通りやすくなるという明確なメリットがあります。

審査に関するまとめ

消費者金融を中心に、借入の審査時に見られる項目や信用情報について解説してきました。

属性がしっかりとしているのに審査に通らない人は信用情報に傷がついている場合があり、一度開示請求を受けてみることをおすすめいたします。

万が一信用状況が悪い場合は、これ以上傷を付けないよう、分割払いとなっているローンの支払いなどの支払い期日は絶対に守る・新たな申込みは避ける等を徹底してください。

一度事故情報が記載されてしまっている場合は即座にその履歴を消すことはできませんが、数年経てば閲覧できなくなります。

地道に信用回復に努めるしかありませんので、これから先に事故情報を残さないことがなによりも重要です。

どうしても利用せざるを得ない場合は、保証会社の利用も検討してみてください。