あなたの「お金借りたい!」を支援

- お金を借りたいが、初めてで借りる方法がわからない

- 追加で融資を実行してくれる金融会社を探している

- お金を借りることに漠然とした不安や抵抗がある

初めての借入相談室は、そんな方に向けた情報サイトです。

お金を借りることは決して悪いことではありませんが、無計画な借金は過度な債務超過を引き起こす恐れがあります。

まずはご自身の状況を客観的に見極め、正しい借り方を知ることが何よりも大切です。

当サイトでは、お金を借りる際の注意点、状況に合わせてどのような借入方法があるのか、大手カードローン・借入サービスの情報等を発信しております。

当サイトの運営目的

短時間で必要な資金が手に入る消費者金融サービス。

お金が急遽必要となった人にとって非常に便利なサービスと言えますが、同時に大きな責任とリスクが伴うことも知っておかねばなりません。

有名芸能人を起用したCM等により、安心安全・手軽さ・便利さが過度に強調され、リスクや責任を十分に理解しないまま借入を増やしてしまう人が多く見受けられます。

司法統計によれば破産件数は年間70,602件(2022年)にものぼり、その多くはキャッシングやカードローンの無計画な利用が原因であると言われています。

「返済のために別の消費者金融から借りる」という負のループに陥る方も多く、お金を借りる前にしっかりと正しい知識を身に付けておく必要があるのです。

当サイトでは金融のスペシャリストであるファイナンシャルプランナー監修により「正しい借り方」をレクチャするとともに、可能な限り低い金利での借入ができるよう、各銀行や消費者金融、その他カードローン、公的融資等の情報を発信しています。

借金で苦しむ方を一人でも減らす、破産や債務整理など致命的な状況に陥る前に的確な助言を行い、財務状況を改善させることが当サイトを運営する最大の目的です。

正しい借り方を知る

お金を借りるうえで、最も重要視しなければならないポイントは「金利」です。

当たり前のことですが、同じ10万円を借りるにしても借入先・借入方法・借入目的により金利(利息)は大きく異なります。

借入金額が大きくなればなるほど金利による影響が大きくなり、場合によっては最終的に支払う金額が数万円から数十万円変わることもりますので、お金を借りる上で「どこから借りるか」も非常に重要なポイントなのです。

それを理解するためには、まず貸金サービスの違いについて知る必要があります。

| 金利 | 限度額 | スピード | 審査 | 資金用途 | 備考 | |

|---|---|---|---|---|---|---|

| 公的融資詳細はこちら | 無金利~3.0% | 5万円~ 500万円 |

1週間~1ヶ月 | 制度利用 条件有 |

用途別に 融資制度 |

|

| 銀行 カードローン詳細はこちら |

1.0%~14.5% | 10万~ 800万円 |

翌営業日 ~3営業日 |

厳しめ | 原則不可 |

|

| 3大消費者金融詳細はこちら | 3.0%~18.0% | 1万円~800万円 年収の1/3まで |

最短翌日 | 銀行よりも易 | 原則不可 |

|

| 中小消費者金融詳細はこちら | 7.0~18.0% | 1万円~800万円 年収の1/3まで |

最短翌日 ~3営業日 |

大手よりも易 | 商品によっては 可 |

|

| クレジットカード 現金化詳細はこちら |

300%以上 | 非推奨 |

|

|||

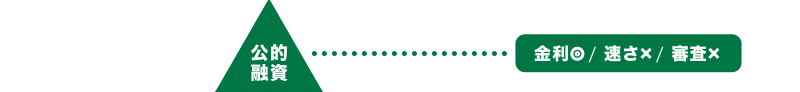

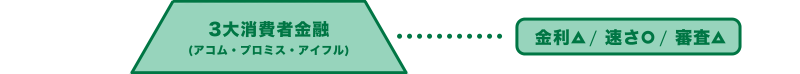

貸金業界はピラミッドのような構造になっており、公的融資や銀行融資などは低金利だが審査が厳格で狭き門、その一方で消費者金融系は割高な金利だが借入ハードルが低い、といった特徴が見られます。

信用状況によって利用可能な金融サービスが異なるため、まずはより条件の良いサービスからトライしていくと良いでしょう。

以前借り入れの経験がある、携帯電話の支払いを滞納したことがある等、信用状況に傷が付いている可能性がある方は、信用情報機関で開示請求を受けるなど、まずはご自身の与信を正確に把握するところから始めてみることをおすすめします。

即日決済は消費者金融のみ

消費者金融や信販会社は「貸金業法」によって貸し付けのルールが定められており、銀行は「銀行法」によってルールが定められています。

そのため金融サービスにも若干の違いがあり、例えば銀行は2018年の自主規制によってカードローンの申込当日の融資実行ができなくなりました。

したがって、即日振込可能なサービスを探す場合は「消費者金融系」「信販系」のカードローンから選ばなくてはならない、ということになります。

なお、冷静さを欠いた状態では調達コスト(利息)をしっかりと比較・検討することが難しく、条件が良くない商品を選んでしまう恐れがありますので、一刻もお金が必要な場面であってもまずは落ち着くことが重要です。

おすすめの銀行・消費者金融

カードローン一覧表

以下は主要な銀行又は消費者金融が提供しているカードローンの一覧表です。

「金利」「借入限度額」「審査時間の目安」「利用できる人や使途」等を一括で比較することができますので、気になるサービスがありましたらぜひ詳細ページの方もチェックしてみてください。(詳細ページの方ではサービスの詳しい内容を更に分かりやすく解説するとともに、実際に利用した方の口コミ等もご紹介しています。)

金利や信頼性を重視したい等であれば銀行、振込スピードや審査の緩さ等で選びたい方は消費者金融から探してみると良いでしょう。

| サービス名 | 基準金利 | 借入 限度額 |

審査時間 目安 |

使途・申込対象者 |

|---|---|---|---|---|

|

|

12.0%~ 15.0% |

10万円~ 300万円 |

- |

学生

アルバイト

事業資金

|

|

|

1.5%~ 14.5% |

10万円~ 800万円 |

最短当日 |

学生

アルバイト

事業資金

|

|

|

1.99%~14.79% ※利用限度額、金利優遇により金利が決定します。 |

10万円~ 1,000万円 |

- |

学生

アルバイト

事業資金

|

|

|

1.4%~ 14.6% |

10万円~ 800万円 |

最短当日 |

学生

アルバイト

事業資金

|

|

|

1.9%~ 14.5% |

10万円~ 1,000万円 |

最短当日 |

学生

アルバイト

事業資金

|

|

|

0.9%~ 14.0% |

10万円~ 1,500万円 |

最短 2営業日 |

学生

アルバイト

事業資金

|

|

|

1.7%~ 14.8% |

~800万円 | - |

学生

アルバイト

事業資金

|

|

|

1.9%~ 14.5% |

~800万円 | 最短当日 |

学生

アルバイト

事業資金

|

|

|

2.14%~ 13.65% |

10万円~ 800万円 |

- |

学生

アルバイト

事業資金

|

|

|

2.0%~ 14.95% |

10万円~ 1,000万円 |

最短当日 |

学生

アルバイト

事業資金

|

|

|

5.0%~ 14.5% |

10万円~ 500万円 |

- |

学生

アルバイト

事業資金

|

|

|

4.5%~ 14.5% |

10万円~ 500万円 |

- |

学生

アルバイト

事業資金

|

|

|

4.5%~ 14.5% |

10万円~ 500万円 |

- |

学生

アルバイト

事業資金

|

|

|

1.5%~ 14.8% |

10万円~ 800万円 |

- |

学生

アルバイト

事業資金

|

|

|

1.8%~ 13.8% |

~1,000万円 | - |

学生

アルバイト

事業資金

|

|

|

1.59%~ 18% |

1万円~ 1,000万円 |

- |

学生

アルバイト

事業資金

|

|

|

2.14%~ 13.65% |

10万円~ 800万円 |

- |

学生

アルバイト

事業資金

|

|

|

2.0%~ 14.0% |

~800万円 | 最短当日 |

学生

アルバイト

事業資金

|

|

|

0.98%~ 17.5% |

10万円~ 800万円 |

- |

学生

アルバイト

事業資金

|

|

|

1.5%~ 14.6% |

~1,000万円 | 最短翌日 |

学生

アルバイト

事業資金

|

| サービス名 | 基準金利 | 借入 限度額 |

審査時間 目安 |

使途・申込対象者 |

|---|---|---|---|---|

|

|

3.0%~ 18.0% |

~800万円 | 最短18分 |

学生

アルバイト

事業資金

|

|

|

3.0%~ 18.0% |

1万円~ 800万円 |

最短20分 |

学生

アルバイト

事業資金

|

|

|

2.5%~ 18.0% |

~800万円 | 最短3分 |

学生

アルバイト

事業資金

|

|

|

4.5%~ 18.0% |

1万円~ 500万円 |

最短15秒 |

学生

アルバイト

事業資金

|

|

|

3.0%~ 18.0% |

1万円~ 800万円 |

10秒 簡易審査 |

学生

アルバイト

事業資金

|

|

|

4.5%~ 18.0% |

1万円~ 300万円 |

最短30分 |

学生

アルバイト

事業資金

|

|

|

3.1%~ 18.0% |

50万円~ 1,000万円 |

最短60分 |

学生

アルバイト

事業資金

|

|

|

1.5%~ 17.8% ※新規申込の 適応金利 |

10万円~ 800万円 |

最短60分 |

学生

アルバイト

事業資金

|

|

|

15.0%~ 20.0% |

1万円~ 50万円 |

最短30分 |

学生

アルバイト

事業資金

|

|

|

4.5%~ 18.0% |

10万円~ 500万円 |

最短翌営業日 |

学生

アルバイト

事業資金

|

|

|

4.9%~ 18.0% |

1万円~ 300万円 |

最短30分 |

学生

アルバイト

事業資金

|

|

|

4.8%~ 18.0% |

1万円~ 300万円 |

最短即日 |

学生

アルバイト

事業資金

|

|

|

14.959%~ 17.950% |

1万円~ 50万円 |

- |

学生

アルバイト

事業資金

|

|

|

4.9%~ 18.0% |

1万円~ 300万円 |

- |

学生

アルバイト

事業資金

|

|

|

7.3%~ 20.0% |

5万円~ 200万円 |

最短即日 |

学生

アルバイト

事業資金

|

|

|

15.00%~ 19.94% |

~200万円 | 最短45分 |

学生

アルバイト

事業資金

|

|

|

4.8%~ 20.0% |

1万円~ 500万円 |

最短45分 |

学生

アルバイト

事業資金

|

|

|

16.98% |

5万円~ 99万円 |

- |

学生

アルバイト

事業資金

|

|

|

8.0%~ 20.0% |

1,000円~ 500万円 |

- |

学生

アルバイト

事業資金

|

|

|

15.0%~ 20.0% |

5万円~ 50万円 (新規利用時) |

最短当日 |

学生

アルバイト

事業資金

|

|

|

5.0%~ 18.0% |

~500万円 | 最短即日 |

学生

アルバイト

事業資金

|

金利とは

国内貸金業者数はピーク時で47,504社(昭和61年)が存在しておりましたが、徐々に減少を続け、令和6年4月末時点では1,502社にまで減っています。(金融庁貸金業関係資料「貸金業者数について」より)

度重なる貸金業法の改正によって規制はどんどんと厳しくなり、現在では無理な貸付や取立てを行う悪徳業者の存在を耳にすることはほぼ無くなりました。

しかしながら、法律の範囲内であれば金利は業者側が自由に設定することが可能です。

損をしないためにも「金利の仕組み」「金利がどのように計算されるのか」等については最低限知っておくようにしてください。

利息の計算方法

金利計算の基本公式は「元本×金利÷365日×返済日数」です。

キャッシングやカードローンで定番の「年利18.0%」とは、借りた金額に対して1年間で18%の金利を付加するという意味で、100,000円の年利18%は18,000円となります。

同じ10万円を借りるにしても、仮に年利10.0%で借入できれば、支払い利息は10,000円(▲8,000円)に抑えることができる計算です。(実際は毎月の返済により元本が減少していくため、支払い利息は上記説明よりも下がる)

また、支払い利息には利率だけでなく「返済回数」も大きく影響します。

借入期間が長ければ長いほど(支払い回数が多いほど)支払う利息は高額になり、仮に借入額・年利が同一であれば、少ない回数(期間)の方が支払総額は低くなります。

したがって、お金を借りる際は「可能な限り短期間で返済した方が良い」という点を把握しておくようにしてください。

返済総額が重要

貸金会社のホームページで返済シミュレーションを行うと、計算結果として「月々返済額」が強調され表示され、例えば借入50万円(18.0%/36回/元利均等)で計算すると毎月の返済額は18,076円となります。

「50万円も借りるのに、毎月1万円台の返済でいいのか」と、多くの方が安いと感じるかと存じますが、この計算だと最終な支払金額は650,736円となり、結果的にはなんと15万円を超える金利を支払わなければならなくなる計算です。

以下シミュレーションでは希望金額・返済回数・金利で大まかな金利総額を調べることができますので、総額いくらの返済になるのか、利息をいくら支払うのかをしっかりと認識した上でサービスを申し込むようにしてください。

| 返済回数 | ||||||

|---|---|---|---|---|---|---|

| 6回 | 12回 | 24回 | 36回 | 60回 | ||

| 支払利息 の総額 |

5% | |||||

| 7% | ||||||

| 10% | ||||||

| 15% | ||||||

| 18% | ||||||

貸金会社には、返済期間を延ばし、より多くの利息を回収したいという思惑があるため、意図的に月次返済金額のみに目がいくよう工夫するのは仕方のないことかもしれません。

毎月支払い可能な範囲で返済回数を設定することはもちろん、最終的にいくらの利息を支払う必要があるのか・金利や返済回数を減らす手立てはないのかを今一度考えてみてください。

遅延損害金について

返済遅れが生じた際のペナルティとして「遅延損害金」という制度があります。

利息制限法では通常利息の1.46倍もしくは20.0%のどちらか低い方と定められておりますので、例えば金利18%で50万円を借りて返済が1か月滞った場合、遅延損害金は8,219円(500,000円×20%÷365日×30日)となる計算です。

損害金単体でみればさほど大きな金額ではありませんが、月々の返済分もありますので、万が一数か月滞納してしまうと取り返しがつかなくなる恐れがあります。

| 借入条件 |

借入金:50万円 金利:年18% 返済回数:36回予定 |

|---|---|

|

遅延損害金 (1か月間の遅延) |

前月返済予定:18,076円 遅延損害金:8,219円 当月支払い予定:18,076円 支払合計額:44,371円 |

このように30日遅延するだけで急激に支払いが厳しくなり、万が一数か月遅れてしまうと修復不可能に陥る恐れも十分に考えられます。

さらに、遅延損害金はあくまでも遅れたことに対する弁償ですので、仮に払えたとしても元金は1円も減りません。

元本以上の遅延損害金を支払い続け、元本はほとんど減らないという負の無限ループに陥らないためにも、お金を借りる前にしっかりとシミュレーションしておくことが大切です。

審査される項目とは

お金を借りる際には必ず与信審査を経ます。

金融機関もお金を貸して返ってこないのは困りますので、利用する人が返済能力を有しているのかを調査した上、貸付の可否を判断するという訳です。

借入審査の判断項目は貸金会社により異なりますが、概ね以下の5項目から総合的に判断されます。

|

本人 情報 |

本名、生年月日、婚姻有無、保険加入の有無などが代表的です。 過去に金銭トラブルが無かったか、10代から20代前半であれば返済能力や責任を有しているか、年配者であれば病気や死亡による返済不能に陥る恐れはないか等がチェックされます。 |

|---|---|

|

職業 情報 |

いわゆる「属性」と呼ばれるもので、主に勤務先情報(会社名/業種/社員数/勤続年数/雇用形態 等)と年収が調査されます。 特に消費者金融の場合は、総貸付額を年収の1/3以内にしなければならない(総量規制)と定められておりますので、必ず確認される項目です。 |

|

住居 情報 |

住所だけでなく使用形態(持家・家族名義・賃貸・社宅など)についても確認されます。 同じ年収であっても使用形態によって利用可能なお金が変わってくるためです。 |

|

他社 借入 |

信用情報機関には他社からの借入状況も記録されています。 多重債務状態の場合、当然ですが審査に通る可能性は低くなります。 なお、住宅ローンについては総量規制に影響を与えません。 |

| 使途 |

借入金の使いみちについても確認される場合があります。 明確な資金用途を説明できないと審査に通らない可能性がありますので、あらかじめ考えを整理しておくようにしましょう。 |

なお「ブラックリスト」という言葉を聞いたことがある方も多いかと思いますが、実際にはそのようなリストが存在する訳ではありません。

前述した通り、金融機関は信用情報機関で他社からの借入額や過去の返済履歴を確認することができますので、過去に返済が滞ったことがある場合等は当然信用が低いと判断される可能性が高くなります。

このように信用状況が芳しくない状態のことを一般的に「ブラック」と呼びます。

しかしながら、一度悪い情報が登録されてしまったからといって、その後一切の借入ができなくなるというわけではありません。

一定期間が経過すれば事故情報は削除され、多少の遅延であれば審査に通る金融商品もありますので、自身にあったサービスを根気強く探してみてください。

債務整理の基礎知識

どうしても返済の目処が立たないという方は「債務整理」という手段もあります。

債務整理とは、状況に応じて減額又は全額免除等を受けられる法的手続きのことで、大きく分けて以下4つの種類が挙げられます。

| 手続きの名称 | 概要 | 免責の 割合 |

|---|---|---|

| 任意 整理 |

裁判外の話し合いによって契約を見直し、分割して支払う方法 | 利息の一部または全部 |

| 個人 再生 |

裁判所の許可を得て負債額の大部分を免責し、残りを分割で支払う方法 | 負債総額の1/5程度に減額 |

| 自己 破産 |

裁判所の許可を得て負債額全額を免責する方法 | 負債全額 |

| 特定 調停 |

裁判所を交えた話し合いによって契約を見直し、分割して支払う方法 | 利息の一部または全部 |

借りたお金を返さなくても良い又は大幅に減額して貰える、という正に夢のような話ですが、債務整理をしたことは信用情報機関にも記録されてしまいますので、その後新たな借入は原則としてできなくなってしまいます。

また、自己破産をするには財産を手放す必要があり、生活に必要最低限なお金や財産以外は現金化して弁済へと充てなければなりません。

手続は弁護士や司法書士に依頼するのが一般的ですが、向こうもビジネスですので、債務整理をする方向で話を進められてしまうという点にも注意が必要です。

債務整理をすることによってその後の人生にどのような影響を及ぼすのか、債務整理をした方が本当に良いのか等、ご自身で見極める必要があるでしょう。

違法業者に要注意

- 借入枠がいっぱいで融資が受けられない

- 闇金と知らずに申し込んでしまった

- すぐに借りられるのが闇金しかなかった

といったように、闇金を利用するようになったきっかけは様々です。

近年では、手軽さやクリーンさを売りにした「ソフト闇金」と呼ばれる業者が登場するなど、手口を変えつつ今もなお多くの闇金業者が存在しています。

以前に比べて無茶な取立てをする過激な業者は少なくなりましたが、利用時には免許証を持った写真を撮影され、返済が無い場合は同画像をネットで拡散されるなど、脅しの手段がより狡猾となっています。

闇金業者の利用は絶対に避け、どうしてもお金が返せない場合は債務整理で合法的な支払免除を目指しましょう。