売掛金と未収金の違いや仕訳例を解説

勘定科目の中には、わかりにくい言葉や似ている単語がたくさんあります。

中でも「売掛金」と「未収金」はいずれも支払い前の段階で使用される勘定科目ですが、両者にはどのような違いがあるのでしょうか。

今回は当勘定科目がどのように違うのか、ファクタリングにはどちらを使うべきなのか、仕訳の例等を詳しく解説してまいります。

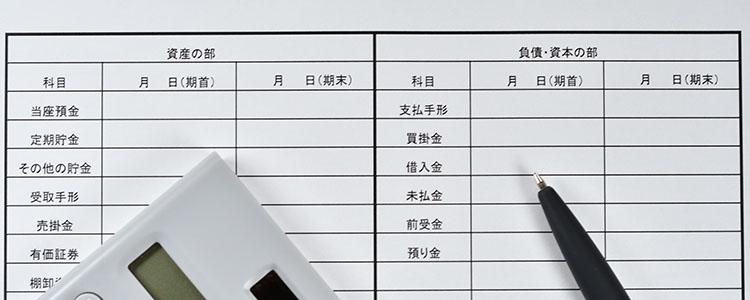

売掛金・未収金の定義

まずは「売掛金」の方からおさらいしてまいりましょう。

売掛金とは、製品の製造販売やサービスの提供といったように、企業の営業活動から生じて発生したもの(売上)で、まだ支払われていないお金のことです。

例えば、酒屋さんが居酒屋にお酒を販売し代金を後日受け取る場合、当該代金は一旦売掛金勘定を用いて処理をし、代金回収時に現金預金に振り替える形となります。

一方で、未収金はメインの営業活動とは違う取引で発生した場合に使う勘定科目です。

例えば、上記と同じく酒屋さんが有価証券や固定資産を売却して債権が発生した場合、未収金勘定を使用します。

売掛金はメインの営業活動で生じた債権(売上になるもの)、未収金は副業や資産売却によって生じた債権と覚えておくと良いでしょう。

なお、一部の業種(建設業や製造業など)ではメインの事業で生じた債権であっても、売掛金ではなく未収金という言葉が用いられる場合があります。

例えば、「営業未収入金」や「完成工事未収入金」といった勘定科目には未収金又は未収入金という言葉が使われています。

ただし、これらはあくまで表記上のものにすぎず、実質的には売掛金と変わりません。

勘定科目を分ける理由

上記の通り未収金と売掛金は両方ともお金を受け取れる権利です。

なぜ両者を区別する必要があるのかというと、どのような活動で利益(売上)を得ているのかを明確にするためです。

例えば、保有する車両を売却した場合、売却する企業が酒屋の場合は未収金として処理(売上にならない)しますが、中古車販売業を営む企業であれば売掛金(売上になる)となります。

結果は同じですが、どのような流れでお金を得たのかが異なるため、勘定科目で区別しているのです。

売掛金と未収金の仕訳

売掛金と未収金はどのように使い分けられているのか、実際の仕訳例をご紹介します。

財務諸表ではどちらも多く登場する勘定科目と言えますが、どのようなケースで登場するのか・どのように使い分けられているのかを知っておく必要があります。

まずは「(1)100万円の商品を販売した」「(2)売掛金を回収した」場合の仕訳から確認していきましょう。

(1) 100万円の商品を販売した(単位:千円)

| 借方 | 貸方 |

|---|---|

| 売掛金 1,000 |

売上 1,000 |

売掛金は資産の増加なので借方勘定に記載し、売上は収益の増加なので貸方に記載します。

(2) 売掛金を現金で回収した(単位:千円)

| 借方 | 貸方 |

|---|---|

| 現金預金 1,000 |

売掛金 1,000 |

代金を回収した場合、当該売掛金は現金預金などへ変わります。

売掛金(資産)が減少したため貸方に売掛金勘定を記載し、現金預金(資産)が増加したため借方に現金預金勘定を新たに記載します。

次は「(3)使わなくなった車両運搬具を100万円で売却した」「(4)未収金を現金で回収した」際の仕訳を見てまいりましょう。

(3) 使わなくなった車両運搬具を100万円で売却した(単位:千円)

| 借方 | 貸方 |

|---|---|

| 未収金 1,000 |

車両運搬具 1,000 |

増加した未収金(資産)は借方勘定に記載し、売却した車両は貸方に記載(車両という資産が減少したため)します。

(4) 未収金を現金で回収した(単位:千円)

| 借方 | 貸方 |

|---|---|

| 現金預金 1,000 |

未収金 1,000 |

売掛金も未収金も、回収時の仕訳処理はほぼ同じです。

未収金が減り、現金預金が増えますので、借方に現金預金・貸方に未収金を記入します。

長期未収入金を使用するケース

未収金の中には、回収までの期間が1年を超えるケースがあります。

この場合には、未収金ではなく「長期未収入金」という勘定科目を用いるのが一般的です。回収までの期間が1年を超えるときは固定資産として扱うのがルールとなっており、こちらを「1年基準」もしくは「ワン・イヤー・ルール」と呼びます。

つまり、未収金は流動資産であるのに対して、長期未収入金は固定資産に当たるという違いがあります。

ファクタリングではどちらが有利?

ファクタリングは「売掛金の売却」という認識をお持ちの方がほとんどかと存じますが、同取引は債権の売買の総称であるため、未収金も買取の対象です。

しかしながら、未収金は単発での取引となりやすいため、反復継続した取引で発生した売掛金に比べると評価が低くなりやすいと言えます。

また、原則として1~2か月以内に入金されるものが買取の対象となりますので、長期未収入金や支払期日が3か月後などの未収金は買取を断られてしまう可能性が高いでしょう。

以上を勘案すると、金額が同じであれば売掛金を利用した方がよりお得にファクタリングができると考えます。

ただし、もし反復継続した取引がないのであれば、3社間ファクタリングによる売却を視野に入れることもできます。(3社間ファクタリングの特徴はこちら)

依頼するファクタリング会社としっかりとすり合わせをし、どちらの方がより有利な条件となるのか、意見を仰ぐようにしてください。

売掛金と未収金の違いまとめ

売掛金と未収金は「お金を受け取れる権利」という点では共通していますが、売上に繋がるのか・繋がらないものなのかを区別するために必要です。

企業の収益、財務状況を把握するためにも重要な役割を担っていますので、適切に処理するようにしてください。

また、両者はファクタリングでも条件に違いが出るため、どちらを利用するべきなのかは個別に判断する必要があります。

アクセルファクターでは未収金の買取にも対応しておりますので、他ファクタリング会社に断られてしまった・売掛金と未収金どちらの方が良いのかが分からないという方は是非お気軽にご相談ください。

売上と売掛金の違い

売掛金と売上は全く異なる勘定科目です。

「売掛金は売上が発生した時に発生する」といった簡単な覚え方をしている人が多いかと思いますが、両者の違いを端的に答えるのは意外にも難しいのではないでしょうか。

当ページでは売掛金と売上計上のタイミング・具体的な仕訳など、より細かく解説してまいります。

どちらも売上発生時に計上

売上と売掛金は、どちらも売上が発生した際に計上する勘定科目です。

売上は本業で商品・サービスを販売した際に計上する「売上高」を意味する言葉で、その取引(または該当期間)で売れた商品の金額を表しています。

一方で、売掛金は「売上の対価として発生した将来的に金銭を受け取る権利」を表す勘定科目で、簡単に言えば売上のうち「ツケ払い」で取引した金額のことです。

売上の勘定科目は収益として損益計算書に計上され、売掛金は資産として貸借対照表に計上されるという点で大きく異なります。

企業会計の原則について

企業会計原則では、以下の通り3つの収益認識基準が定められています。

| 発生主義 | 取引や事象が発生した時 |

|---|---|

| 実現主義 | 収益が実現した時 |

| 現金主義 | 現金を実際に受け取った時 |

前述した通り売掛金・売上は多くの企業が「実際にサービスを提供したタイミング」で計上しています。

これは「収益が実現した時」にあたりますので、実現主義を用いていることになります。

なぜ実現主義を用いているかといいますと、発生主義(注文を受けたタイミングなど)で計上をしてしまうと、キャンセル・商品やサービスを提供できなかった場合等に架空の売上となってしまうためです。

また、現金を実際に受け取った際に計上する方法もあり、これを「現金主義」といいます。

文字通り現金の収支に基づいて収益を認識する基準ですが、現金主義は計上時期を操作できてしまう(支払いを遅らせてもらう等)ため、基本的には使われていません。

したがって、企業会計では収益は実現主義・費用は発生主義が原則と言えます。

具体的な売上計上のタイミング

実現主義では「商品の引き渡しやサービスの提供をもって売上を帳簿に計上」と申し上げましたが、売上の計上時期は取引の内容によっても異なります。

例えば、販売業であれば商品を引き渡したタイミング(引渡し基準)ですし、サービス業ならサービスを提供したタイミング(役務完了基準)が計上時期です。

また、建設業の場合は、完成した時点で計上(工事完了基準)するものや、工事の進捗に応じて計上(工事進行基準)する方法もあります。

なお、店舗での商品販売のように、代金の決済と引き渡しが同時の場合もありますが、取引によってはタイミングがずれることもあります。(例えば、海外輸出など商品の出荷から受け取りまでに時間がかかるケース)

この場合「出荷基準」「検収基準」のどちらで計上するかによって異なります。

出荷基準は商品を出荷した日に売上を認識する方法(工場から商品を払い出した時やトラックに積み込んだ時など)で、検収基準は商品を納品してから得意先が検査、受け入れしたときに収益を認識する方法です。

出荷基準・検収基準にはそれぞれ以下の通りメリット・デメリットがありますが、どちらの基準を選ぶかは企業の任意であるため、事業の内容等に合わせて自社に合ったものを選ぶと良いでしょう。

| 出荷基準 | 把握しやすく処理コストは少ないが、返品やキャンセル等で売上が減少する可能性がある |

|---|---|

| 検収基準 | 検品を受けてから計上するため返品対応等の経理処理は少ないが、売上の計上が遅くなる |

実際の仕訳例~ケース別

会計処理に携わっていれば、目にする機会が多い勘定科目と言える売上と売掛金。

実際にはどのような処理になるのか、ケース別の仕訳についても知っておきましょう。

現金取引時の仕訳

まず「商品やサービスを提供し、その対価として現金を受け取った」場合の仕訳処理から見てまいりましょう。

現金預金は資産の増加ですので借方、売上は収益の増加なので貸方にそれぞれ売り上げた金額(受け取った金額)を記載します。

商品を販売して、対価として100,000円を受け取った。

| 借方 | 貸方 |

|---|---|

| 現金預金 100,000 |

売上 100,000 |

掛取引時の仕訳

次に「商品やサービスを掛取引で提供し、後日現金を回収した」場合の仕訳処理を確認してまいりましょう。

現金取引と同様に、売掛金は資産の増加ですので借方、売上は収益の増加なので貸方にそれぞれ売り上げた金額を記載します。

その後、現金を回収したタイミングで現金預金が増え(資産の増加)、売掛金が減る(資産の減少)という会計処理を追加で行います。

10/1に商品を100,000円で販売した。なお、代金は10日後に支払われることになった。

| 借方 | 貸方 |

|---|---|

| 売掛金 100,000 |

売上 100,000 |

10/11に10/1販売分の商品代金100,000円を受け取った。

| 借方 | 貸方 |

|---|---|

| 現金預金 100,000 |

売掛金 100,000 |

掛け取引は複雑な処理になると思われがちですが、実際には現金(預金)の代わりに売掛金勘定を使うだけのシンプルな処理です。

ただし、振込の場合は振込手数料をどちらが負担するのか・売掛金が分割で支払われる場合がある等にご注意ください。

入金遅れがあった場合の仕訳

万が一、入金が遅れた場合であっても、後日回収の見込み(1か月後に入金されるなど)であれば会計処理に変更はありません。(通常通り回収時に売掛金の消込作業を行う)

ただし、法人税法上「法律的に金銭債権が消滅した」「金銭債権の全額が回収不能」「一定期間取引停止後弁済がない」などに該当した場合は貸倒損失で計上することとなります。

この場合、貸方に売掛金を記載(資産の減少)し、借方に貸倒損失(収益の減少)を記載する形で処理します。

10/1販売分の商品代金100,000円が回収できなくなった。

| 借方 | 貸方 |

|---|---|

| 貸倒損失 100,000 |

売掛金 100,000 |

適切な会計処理で正しい現状把握を

当然ですが売掛金と売上は全く異なる勘定科目であり、企業内のルールによっても計上タイミングが異なります。

事業を続けていくうちに、

- 売掛金が未回収のまま残っている

- 返品がなされたのに売上がそのままだった

などのミスも増えていきますので、必ず定期的にチェックするようにしてください。

また、何らかの理由で売掛金の回収が遅くなってしまう場合、ファクタリングで現金預金に変えてしまうというのも一つの手です。

円滑な経営を目指すためにも、正しい会計処理を身に付けると共に、トラブル発生時の対処方法も予め押さえておくことをおすすめいたします。