無計画での

ファクタリングは危険?

「即日現金化が可能」「取引先に知られずに資金調達ができる」など、数多くのメリットを持つファクタリングですが、その一方で一定のデメリットやリスクもあります。

ファクタリングが有する危険性についてもしっかりと理解した上で、ご利用をご検討くださいますようお願いいたします。

ファクタリングの

主なリスク・危険性

ファクタリングの主なリスクとして「キャッシュフローのさらなる停滞」「取引先との関係性悪化」「悪徳業者の存在」などが考えられます。

どのようなものなのか、一つずつ確認してまいりましょう。

キャッシュフローの停滞

ファクタリングは大変スピーディーかつ簡単に事業資金を用立てることが可能です。

いわば「特効薬」のような存在であり、キャッシュ不足に陥った企業の体力を回復させる・体制を立て直すのには正に打ってつけの方法と言えるでしょう。

しかしながら、ファクタリングはあくまでも手数料を支払った上で売掛金を早期現金化する金融取引であり、本来得られるはずであった金銭が減ってしまいます。

ファクタリングの「利用しやすい」というメリットが、逆に企業のキャッシュフロー停滞・財務状況の悪化を招く恐れがあるのです。

取引先との関係性が悪化する恐れ

ファクタリングには2社間方式と3社間方式があり、前者は「債権譲渡登記」、後者は「通知又は承諾」によって対抗要件を具備するのが一般的です。

債権譲渡登記の場合、万が一登記簿を見られてしまうと債権譲渡の事実が知られてしまいますが、よほどのことが無い限り登記簿を見る(登記事項証明書を請求する)ということはありませんので、知られるという心配はまずないでしょう。

一方で、後者は債権が譲渡された旨を直接通知しますので、必ず知られてしまいます。

知らない会社から「債権が譲渡されましたので、当該売掛金は弊社にお支払いください」という通知がきたら、皆様はどう思うでしょうか。

「今後も付き合いを続けて大丈夫なのか」「この会社に支払って大丈夫なのか」「知らない会社と取引したくない」と考えるのが通常です。

知られてしまったとき、今後の取引にどのような影響を及ぼすのか…事前にしっかりと検討する必要があるでしょう。

悪質業者の存在

ファクタリング業を営むのに、免許や許可は不要です。

そのため銀行業や貸金業に比べて遥かに参入がしやすく、中にはファクタリングを謳いながら実質的なヤミ金業を営む悪徳業者も存在します。(いわゆる「偽装ファクタリング」)

さらに、ファクタリング関連の法整備も進んでおらず、業界はまさに無法地帯の状態が続いていると言えます。

万が一悪徳業者を選んでしまうと、不当に高額な手数料を請求される・不利な条件で契約を締結させられる・担保を要求されるなどの被害に遭う恐れがあります。

なお、ファクタリングは融資ではありませんので、返済や取立という概念はありません。

それにもかかわらず、悪徳業者は示威的行動、罵声、張り込みなどの違法行為によって債権の回収を図ろうとします。

少しでもおかしいと感じた場合は、すぐに契約を中止するようにしてください。

また、一部債務不履行時の責任をファクタリング利用企業側に追わせるファクタリング会社が存在します。

ファクタリングはあくまでも債権の譲渡であり、契約時に権利(売掛金の請求権)は移転しており、倒産や債務不履行リスクについてはファクタリング会社側が負わねばなりません。

債務が回収できなかった場合に連帯責任を負わせる(償還請求権付き契約など)という手口が確認されておりますので、くれぐれもご注意ください。

もちろん、契約を金銭消費貸借契約に切り替える、担保を取る等の行為は違法です。

実績で選びましょう

もちろん、すべてのファクタリング会社が悪徳業者という訳ではありません。

コンプライアンスに沿って運営を行い、実際に倒産の危機を数多く救ってきたというファクタリング会社も多く存在します。

アクセルファクターもこれら優良業者の一端を担っていると自負しており、今後もキャッシュ不足に悩む企業様のお手伝いをさせていただく所存です。

確かにファクタリングにはリスキーな側面もありますが、うまく活用することでビジネスの起爆剤になる可能性も十分にあります。

ファクタリングは危険・リスクが高いとステレオタイプにならず、是非検討してみてはいかがでしょうか。

もちろん、アクセルファクターではファクタリングのメリット・デメリットをしっかりとご説明した上で、お取引を進めさせていただいております。

「興味はある、でもリスクが気になる」という方は、一度お気軽にご相談ください。

起こりがちなトラブル5つ

まずはファクタリングで起こりがちなトラブルについて知っておきましょう。

ファクタリングは、債権を売却する企業をはじめ、ファクタリング会社や取引先企業(債務者)など、それぞれが連携しなければ成立しません。

「ファクタリングが逆に経営不振を招いてしまった…」なんてことが無いよう、以下のトラブルの可能性については最低限おさえておいてください。

CASE 1取引先に

知られる可能性

ファクタリングには2社間方式と3社間方式があり、前者であれば原則として知られてしまう心配はありません。

しかしながら、債権譲渡登記を偶然見られてしまった・共通の取引先がファクタリングの事実を教えてしまった等の恐れは十分に考えられます。

ファクタリングは、取引先によっては悪い印象を与えてしまい、最悪の場合は取引に影響が出てしまう可能性があります。(大手企業ほどその傾向が強く見られます)

「取引先に知られたらどうなるのか」「万が一知られた場合の対処」等については予め考えておく必要があるでしょう。

CASE 2サービス選択を

誤った

ファクタリングには様々な種類があり、例えば「買取型」と「保証型」でサービスの内容は大きく異なり、利用目的や意図も全く違います。

すぐに現金が必要なのに、誤って保証ファクタリングを選んでしまった…という方もいらっしゃいますので、ファクタリング会社が取り扱うサービスや契約内容については利用前にしっかりと確認するようにしてください。

また、ファクタリングの種類についても予め確認しておくことをお勧めいたします。

CASE 3手数料リスク

手数料は、取引の形態・債権の内容・債務者の事業規模等によって大きく変動します。

さらに、ファクタリング手数料は貸金業の金利や不動産業の仲介手数料とは異なり、法律によって上限が定められていません。

そのため、ファクタリング会社によっても差異が見られ、全く同じ債権・金額・契約内容であっても5~10%の差が出る場合があります。(ファクタリング業界では「相場」を基に手数料が設定されています。)

手数料相場を予め知っておかないと、悪徳業者の高額な提示にも疑問を持たずに契約を交わしてしまう恐れがありますので十分にご注意ください。

なお、ファクタリング手数料は3社間方式で1~5%・2社間方式で10~20%がベースとなり、売上債権の内容に応じて増減する仕組みが一般的です。

CASE 4さらなる

財務状況悪化

ファクタリングは、スピード・利便性に優れた資金調達方法であり、早ければ数時間程度で取引が完了することもあります。

一方で、手数料を支払うことで入金されるはずであった金額が減っていってしまいますので、反復継続した利用は逆に財務状況の悪化を招く恐れがあります。

急に現金が必要となった・一時的な資金不足解消にはマッチしますが、長期的な財務改善・根本的な解決をお考えであればファクタリングはお勧めできません。

しっかりと資金改善計画・キャッシュフロー管理計画を立てた上でご利用ください。

CASE 5ヤミ金業者の存在

ファクタリングによる資金調達は2017年頃から中小企業を中心に流行しはじめました。

登場直後には「偽装ファクタリング」「給与ファクタリング」といった違法行為が相次いたため、ファクタリングに対してネガティブなイメージを持った方も多いと思います。

残念ながら、流行から数年が経過した現在もなお、これらの違法又は悪質なファクタリング会社は存在しています。

特にファクタリングを騙って金銭を貸し付ける手口(ヤミ金業者による偽装ファクタリング)は今も多く確認されているため、より注意が必要です。

契約書で

確認すべきポイント

契約書のチェックはビジネスの基本です。

ファクタリング契約では特に「譲渡する対象債権に誤りがないか」「債権譲渡通知や債権譲渡登記の有無」「償還請求権の有無」「手数料や負担する費用」「報告義務」「損害賠償や違約金の定め」「解除条項」は最低限確認しておきましょう。

手数料が適正かどうかだけではなく、出張費や登記手数料が別途発生するのか・聞いていない費用が入ってないか等も十分に確認するようにしてください。

なお、償還請求権とは簡単にいうと「取引先が倒産した場合に誰が負担するか」という条項であり、償還請求権が有る=ファクタリング利用者が負担するということを意味します。

ファクタリングは債権譲渡ですので、手形割引等とは異なり償還請求権は認められておらず、償還請求権有の契約は違法の可能性があります。

また、契約を金銭消費貸借契約に切り替える行為も違法の可能性が高いため注意が必要です。(当該ファクタリング会社が貸金業登録をしていれば違法ではありません)

その他、安全に利用するために

基本ではありますが「実績のあるファクタリング会社を利用する」「優良なサービスを選ぶ」「口コミを確認する」ということも大切です。

自社にマッチしていると感じたサービス・ファクタリング会社を3~5つ選び、その中からしっかりと比較・検討する方法が最もミスマッチが少ないでしょう。

また、選定の際は業者側の謳い文句を全て鵜呑みにせず、客観的に判断することをお勧めいたします。

さらに、事前に契約の流れや必要書類を把握しておけば、その分検討にリソースや考える時間を割くことができます。

怪しいと思ったら

少しでも怪しいと感じたらすぐに契約は中止し、他のファクタリングに変更する・然るべき機関に相談する等の措置を講じてください。

もしも「貸金」「金銭消費貸借」といったワードが出てきた場合、当該ファクタリング会社はヤミ金業者の可能性がありますのでより注意が必要です。

※貸金業登録がなされているかどうかは金融庁HPにて調べることができます。

なお、ファクタリングは監督するための法律がないため、万が一契約内容に怪しい点があっても警察が介入できない恐れがあります。

「自分の身は自分で守る」という意識をしっかりと持ち、怪しい契約は不用意に締結しない・信頼できるファクタリング会社を選ぶことを心がけましょう。

分割払いの可否や

遅延時のペナルティ

2社間ファクタリングの場合は取引先(債務者)に債権譲渡があったことを伝えませんので、権利が移転しているのにも拘わらず、売掛金は旧債権者であるファクタリング利用者へと支払われます。

そのため、売掛金が支払われた旧債権者は、当該金銭を新債権者であるファクタリング会社へと引き渡さねばなりません。(なお、3社間ファクタリングの場合はそもそもファクタリング会社へと支払われるため、引渡し義務は生じません。)

なぜ引渡しが必要なのか

ファクタリングは、民法上の「債権譲渡」をベースにした金融取引です。

通常の債権譲渡であれば「債務者に対して通知」又は「債務者からの承諾」を得るため、債務者側は権利の移転を知ることができ、正当な権利者へと弁済することができます。

しかしながら、2社間ファクタリングの場合は債務者(取引先)に対して通知や承諾を経ませんので、債務者側は権利移転があったことを知り得ません。

つまり、売掛金は新債権者ではなく、従来通り旧債権者である「ファクタリング利用者(売掛金を売却した企業)」へと支払われることとなります。

そこで、ファクタリング会社はファクタリング利用者側と回収事務委託契約(売掛金の回収依頼)を予め締結し、売掛金の回収を図っています。(ファクタリングの基礎知識はこちらの記事にまとめておりますのでご参考ください。)

3社間ファクタリングは引渡し不要

冒頭でも軽く触れましたが、3社間ファクタリングの場合はそもそも引渡しが生じません。

なぜならば、3社間ファクタリングは通常の債権譲渡と同様に「通知」「承諾」を経た上で売掛金を買い取る取引スキームであり、売掛金がファクタリング会社へと直接支払われるためです。(取引先は債権譲渡がなされたことを知っているため)

つまり、2社間ファクタリングとは異なり売掛金の回収事務委託契約は締結せず、3社間ファクタリングの場合は買取代金の支払いをもって取引が完了します。

取引先には周知されてしまいますが、ファクタリング会社から見るとリスクが低い取引となるため、手数料が低くなるというメリットがあります。

契約から引渡しまでの流れ

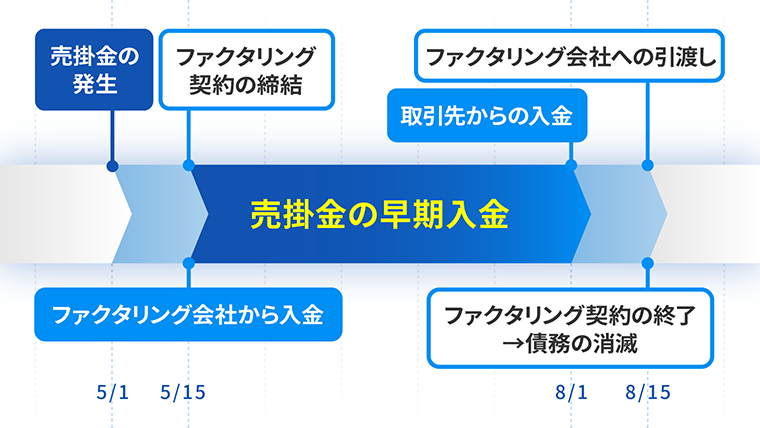

ここでは2社間ファクタリング、当月末締めの60日サイト(翌々月末払い)と仮定した場合の取引の流れをご紹介します。

5/1にファクタリングの対象となる取引(売掛金が発生)があり、その後5/15にファクタリング会社に買取を依頼しました。

ファクタリング会社はファクタリング利用者と契約を締結し、手数料を差し引いた金額を当日中ないしは3営業日程度で支払います。

7/31に取引先から売掛金が入金されましたら、ファクタリング利用者(旧債権者)は受け取った金銭を8/15までにファクタリング会社へと引き渡します。(一般的に2社間ファクタリングの引渡し期日は売掛金の入金から7~15日以内に設定されます。)

これで一連の取引の流れは完了です。

分割払いはできる?

売掛金を複数回に分けて引き渡すこと(所謂分割払い)は可能なのでしょうか。

結論から申し上げますと、残念ながらファクタリング取引では分割払いができません。

なぜならばファクタリングは債権の売買であり、ファクタリング利用者はあくまでも回収事務を委託されているに過ぎないためです。

受け取った売掛金はファクタリング会社のものですから、分けて引き渡すというのは「実質的な貸金業務」とみなされる可能性もあります。

ただし、複数の債権を少しずつファクタリングするという方法であれば、無理なくキャッシュフローを改善することが可能です。(初月は100万円、2か月目は50万円、3か月目は30万円など、徐々に金額を減らしていく)

長期的なスパンでキャッシュフロー改善をお考えであれば、ファクタリング会社側にその旨を伝えてプランニングしてもらうと良いでしょう。

返済の遅延・先延ばしについて

振り込まれた瞬間に別の支払いで引落しされてしまった・売掛先からの支払い遅延など、期日通りにお金を引渡せない可能性もゼロではありません。

まず、前者のような「ファクタリング利用者側の過失」によって生じた支払い遅延の場合、横領や詐欺などで告訴される危険性があります。

特に使い込みには厳しい措置が考えられますので、すぐにファクタリング会社側に報告するようにしてください。

契約の条件や今までの取引実績にもよっても対応は異なりますが、悪意がないと判断されれば少しであれば猶予をもらえるかもしれません。

ファクタリング会社は支払い期日を厳密に管理していますから、「少しなら大丈夫だろう」と無断で支払いを遅らせることだけは絶対に避けましょう。

倒産した場合は引渡し不要

売掛金の権利は既にファクタリング会社側に移っておりますので、前述した通りファクタリング利用者(旧債権者)は売掛金の回収のみを実行します。

売掛金を回収しておきながら使い込んだ・引き渡さないというのは明白な契約違反ですが、そもそも売掛先が倒産してしまっては回収を図ることができません。

手形の場合は手形法において「遡求権」が認められているため、旧債権者に対しても責任を問うことができますが、民法においては同権利が規定されておりませんので、ファクタリング会社側が危険を負うことになります。

つまり、万が一売掛先が倒産してしまった場合は回収事務を実行することができなくなるため、引渡しの義務が消滅し、ファクタリング会社側の貸倒損失として処理されます。

稀にファクタリング利用者に責任を負わせる旨の契約条項を附すファクタリング会社が存在しておりますが、明確な法律根拠はありませんので、違法の可能性が高いでしょう。(曖昧な言い回しになってしまうのは、日本には「契約自由の原則」があるため、両者の合意があればある程度の許容が認められるためです。)

責任を負わせるような条項があった場合、当該ファクタリング会社は悪徳業者の恐れがありますので、ご利用は避けるようにしてください。

ファクタリングに限りませんが、返済に必要なお金は必ず確保しておくようにしましょう。

引渡しの失念には要注意

2社間ファクタリングでは原則売掛金の引渡し義務が生じますので、ファクタリング利用時には必ず引渡しも視野に入れた上で資金計画を立てるようにしてください。

また、ファクタリング会社への引渡しは原則一括(分割はできない)となること、返済不能な状態になれば刑事告訴の可能性があることもおさえておきましょう。

なお、アクセルファクターであれば長期的な改善計画を立てることも可能ですので、無理のないファクタリングをお考えであれば是非ご相談ください。