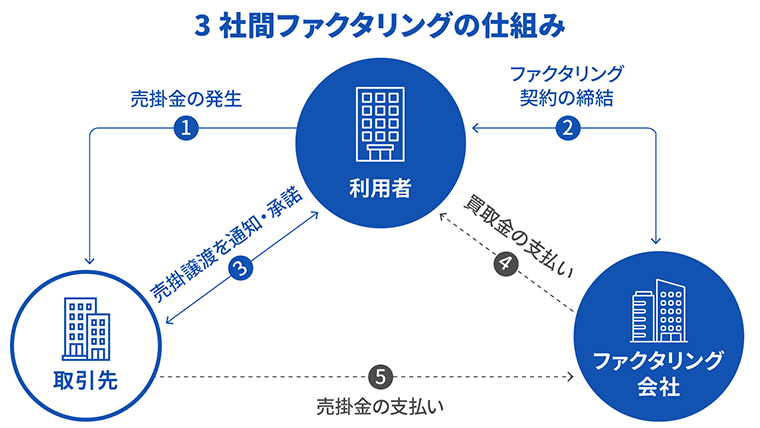

3社間ファクタリングとは

3社間ファクタリングとは、文字通り「ファクタリングを利用する方や会社」「ファクタリング会社」「ファクタリングを利用する方や会社の取引先」の3社で行うファクタリング取引のことです。

当ページでは3社間ファクタリングにフォーカスを当て、取引の流れをさらに詳しく解説すると共に、2社間ファクタリングとの違い、どのような業種やシーンでマッチするのか等の具体例を紹介してまいります。

3社間のメリット・デメリット

3社間ファクタリングの最も大きなメリットは、やはり何と言っても2社間ファクタリングに比べて手数料を抑えられるという点でしょう。

なぜ3社間ファクタリングの手数料を抑えられるかといいますと、同方式でのファクタリングはファクタリング会社のリスクが低くなるためです。

まずは、実際に2社間ファクタリングと3社間ファクタリングのフローチャート(契約後からの取引の流れ)を確認してまいります。

- 2社間ファクタリング

-

- ファクタリング契約の締結

- 買取金の決済

- 取引先からファクタリング利用者へ入金

- 利用者からファクタリング会社へ送金

- 3社間ファクタリング

-

- ファクタリング契約の締結

- 取引先からの承諾(又は通知)

- 買取金の決済

- 取引先からファクタリング会社へ入金

繰り返しの説明となりますが、ファクタリングは保有している債権(売掛金)を第三者(ファクタリング会社)に売却し、早期現金化を図るという金融取引です。

つまり、ファクタリング会社は期日にきちんと決済されてはじめてお金を手にすることができ、万が一債務者(取引先)が倒産・履行不能に陥った場合、せっかく買い取った債権が無駄になってしまうということになります。

さらに、2社間ファクタリングでは取引先に債権譲渡の承諾又は通知を経ませんので、売掛金は通常通りファクタリング利用者の口座へと振り込まれます。(その後ファクタリング利用者がファクタリング会社に引渡して一連の取引が完了)

そのため、直接ファクタリング会社に支払われる3社間ファクタリングに比べ、2社間ファクタリングは債務不履行(利用者の使い込みや持ち逃げなど)の可能性が高くなり、延いては手数料を高く設定せざるを得ないという事情がある訳です。

以上の理由から、同じ条件の下であれば3社間ファクタリングの方が2社間ファクタリングに比べて費用を抑えられると言えます。

必ず取引先に周知される

一方、3社間ファクタリングのデメリットとして「取引先に必ず知られてしまう」という点が挙げられます。

先ほども触れた通り、3社間ファクタリングでは「債権を譲渡することに対する承諾」又は「債権を譲渡したことの通知」のいずれかを経なければなりません。

なぜ通知や承諾が必要なのかといいますと、当該手続きを省略してしまうと債務者側(取引先)は誰に返せばよいのかが分からなくなってしまうためです。(通知・承諾によって債務者は債権譲渡があったことを周知し、正当な権利者に売掛金を支払うことができる)

なお、債権譲渡に関しては民法にルールが規定されており、3社間ファクタリングは民法の原則に則った方法であると言えます。

民法第467条(債権の譲渡の対抗要件)

債権の譲渡(現に発生していない債権の譲渡を含む。)は、譲渡人が債務者に通知をし、又は債務者が承諾をしなければ、債務者その他の第三者に対抗することができない。(略)

引用元:e-Gov法令検索|民法

対抗要件とは「自身が正当な債権者であることを主張できる権利のようなもの」とイメージしてもらえると分かりやすいでしょう。

債権者を名乗る人や会社が複数出てきた場合、通知をする又は承諾を取るという手順を踏むことで、債権を譲り受けた人や会社は債務者や第三者に対して債権者であることを主張できるようになります。

2社間ファクタリングとの

その他の違い

2社間ファクタリングとの違いは他にもあります。

例えば、債権譲渡登記については2社間ファクタリングでは条件によっては必要なケースがありましたが、3社間ファクタリングでは原則必要ありません。

なぜならば、前述した通知や承諾によって権利関係が明確になっており、登記をしなくても債権者であることを主張できるためです。(原則不要という点は共通しておりますが、必要となる可能性が低い)

さらに、振込までに要する時間も異なります。

通知をする又は承諾を得るのに数日から1週間ほど掛かってしまうことが多く、延いては買取金の振込も後ろにずれてしまう可能性があります。(例:通知を内容証明郵便で送るケース、中々承諾書に印鑑をもらえない、取引先からの返信が遅い等)

もちろん、すぐに取引先が対応してくれた場合(承諾書にすぐ印鑑を押してくれた等)は2社間ファクタリングと同様に即日振込も可能です。

取引先との関係値や今後どのように取引をしてゆきたいのかを考慮すると共に、3社間ファクタリングのメリット・デメリットを十分に理解した上でどちらを選ぶのかを検討する必要があるでしょう。

| 2社間 ファクタリング |

3社間 ファクタリング |

|

|---|---|---|

| 5~15% | コスト | 1~10% |

| 不要 | 通知・承諾 | 必要 |

| 原則不要(※) | 債権譲渡登記 | 原則不要 |

| 即日から2日 | 振込スピード | 即日から1週間 |

| ファクタリング利用者 | 売掛金の 振込先 |

ファクタリング会社 |

どのような業種におすすめ?

実は、アクセルファクターを利用する方又は会社のほとんどが「2社間ファクタリング」を選択しています。(多くの他ファクタリング会社も同様かと存じます。)

2社間ファクタリングは取引先に知られることがない上に、書類さえ揃ってしまえば最短即日で決済が可能であるためです。

ファクタリングのメリットはなんと言ってもこの「手軽さ」「スピード」であると言えますが、2社間ファクタリングよりも3社間ファクタリングを選んだ方が良いケースもあります。

具体的には、以下のようなシーン・業種であれば3社間ファクタリングでのお取引がおすすめです。

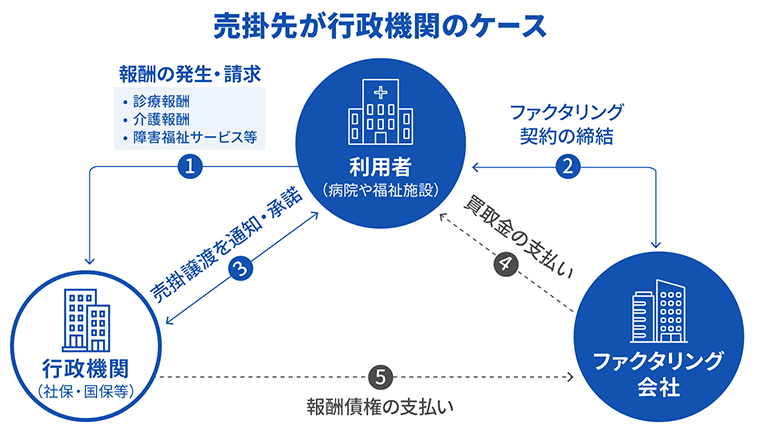

売掛先が行政機関であるケース

売掛先が行政機関となるケースとして「診療報酬」「調剤報酬」などの診療報酬請求支払、「介護報酬」「障害福祉サービスの報酬」などの国保連請求・介護保険請求等が挙げられます。

例えば病院で診療を受ける場合、病院側は自己負担分を利用者に対して請求し、保険負担分については後日社会保険診療報酬支払基金や国保連に対して請求しますので、後者については行政機関(支払機関)に対して有する債権に当たります。

先ほど、3社間ファクタリングのデメリットの一つとして「取引先にファクタリングをしたことが知られてしまう」「取引先に印鑑をもらう必要がある(承諾書に押印してもらう場合)」という点をご紹介しました。

知られてしまうと「資金繰りが厳しいのでは」という懸念を抱かせてしまう恐れがありますし、手続内容によっては手間をかけさせてしまう可能性もありますので、一般的には「知られること=デメリット」として考えられています。

しかしながら、売掛先が行政機関であった場合はどうでしょうか。

資金繰りが厳しいからといって契約を切られてしまう心配はもちろんありませんし、保険機関としての登録を取り消される訳でもありません。

つまり、国保連や社会保険診療報酬支払基金に対して有する債権である場合、3社間ファクタリングのデメリットがデメリットではなくなると言えます。

以上の理由から、売掛先が行政機関であるケースでは3社間ファクタリングの利用がおすすめできます。

- 就労移行支援事業を営んでおり国保連に請求権を有している企業

- 国保連や社会保険診療報酬支払基金に請求権を持つクリニック

- デイサービスを提供している事業者で国保連に介護保険請求がある

公共団体が発注主である工事等

さらに、建設業者で公共機関が発注主となっている工事を扱っている場合は3社間ファクタリングでの取引がおすすめです。

公共団体が発注主となる工事では、完成によって代金が支払われるというのが一般的であり、工事によっては完成が数か月後というケースもあります。

そのため、工事中に資金難に陥ってしまう恐れがあり、アクセルファクターを利用する方の中にはつなぎ資金として工事代金の一部をファクタリングによって現金化するという建設業者様が多くおられます。

なお、公共団体に対して有する債権は債務不履行の恐れが無いため、非常に低手数料で取引されているという点も大きなメリットです。

債権金額によっては1~2%にまで下がることもあり、2社間ファクタリングに比べて圧倒的に低コストで資金調達をすることができます。

- インフラ工事等を請け負い、公共団体に売掛金がある建設業者

シーンによって損をしない選択を

ファクタリングと聞いて2社間方式をイメージされる方は多いかもしれません。

しかしながら、状況によっては3社間ファクタリングがマッチすることもあり、心づもりしていたコストを大きく抑えられる可能性があります。

損をしないためにも、両者の特性を予めしっかりとおさえておき、ベストな選択ができるよう心掛けましょう。

「どちらの方が良いのか分からない」という方は、より良い選択ができるようアドバイスさせていただきますので、ぜひアクセルファクターの無料相談をぜひご活用ください。