資金繰りの基礎と重要性をプロが徹底解説

大橋誠一 先生

(所属:大橋誠一事務所代表)

公認会計士(平成16年第二次試験合格)・税理士(平成7年合格)。

有限責任監査法人トーマツ・デロイトトーマツ税理士法人を経て、平成26年から平成29年まで、国税の裁判官ともいうべき国税不服審判所の国税審判官として民間登用され、法人税・所得税・相続税・消費税・加算税の審査請求事件の調査・審理に従事することにより、税務署長・国税局長による課税処分を取り消すか否かの判断を行った経験を有する。

会社経営では、売上や利益の管理だけでなくキャッシュフロー管理も重要です。

経営を安定・改善させたいのであれば「資金繰りとは何か」「資金調達の必要性」をしっかりと把握・確認しておきましょう。

キャッシュフローの改善を図ることによって、資金調達が本当に必要なのか、どのように経営体質を変えるべきかが見えてくるかもしれません。

資金繰りとは

資金繰りとは、一般的に自社のお金の流れを管理し、スムーズに現金を循環させること及びその方法を考えることを言います。

企業の多くは商品やサービスの提供によって利益を得ており、そのためには材料を買ったり人材を雇ったりする資金が必要ですので、当該資金の調達方法や過不足の把握・調整は大変重要です。

また、売上減少やコスト増加は財務状況を悪化させる原因の一つと言えますが、利益の金額と実際の金額増減が必ずしも一致するとは限りませんので、お金の流れ(キャッシュフロー)も必ずチェックしておきましょう。(掛け売りや手形支払いなどにより利益がすぐ資金として反映しないこともあります)

なお、一般的にはキャッシュフローに含むのはあくまでもその時点までの現金や換金性の高い資産の流れのみであり、将来入る予定の利益は含まない点にご注意ください。

黒字倒産のリスク

会社の経営をスムーズにしていくためには、これからの資金予測が欠かせません。

会社の健全性をアピールする手段としてキャッシュフローは役立ちますが、将来的な資金不足の予測や対策、先々の事業への投資には役立たないケースも多く見られます。

しかしながら、キャッシュフローの悪化は黒字倒産を招く可能性があり、資金・キャッシュフローの両方のバランスを踏まえて経営戦略を立てることが大切です。

なお、黒字倒産とは文字通り黒字経営なのに会社が倒産してしまうことです。

つまり、売上はあるのにも拘わらず、すぐに使える運転資金が不足してしまい、支払いが滞る・次の仕事を受けらないなどで倒産を余儀なくされてしまうのです。

キャッシュフローの悪化は利益の有無にかかわらず起こることがあり、有名な大企業が黒字倒産に陥るケースも決して珍しくありません。

黒字倒産の主な原因

黒字倒産の主な原因としては「すぐに現金化できない売上の増加」「支払いサイトの長期化」などが挙げられ、売上発生から支払日までが長ければ長いほどリスクが高くなります。

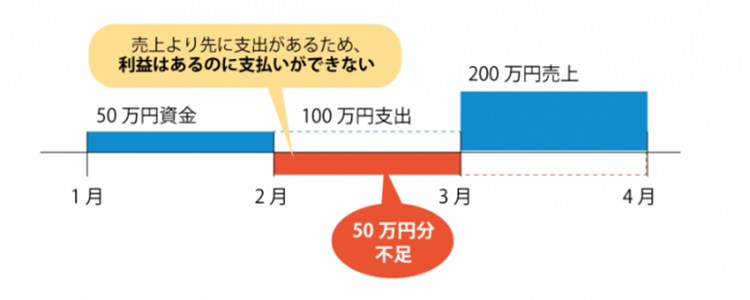

たとえば、手元に50万円の資金を持っている会社が100万円の掛け仕入れをし、掛け売りで200万円売り上げ、100万円の利益が発生したとします。

約束した支払い期日まで実際にお金が入ってくることはありませんので、その前に買掛金の支払い日が来たら、実際には50万円しかないため支払うことができません。(売上は200万円もあるのに支払日に現金がない状態)

つまり、手形売上や掛け売上が増えすぎてしまうと黒字倒産の可能性も上がってしまうと言えます。

資金繰りの目的

すべて現金決済であればこのような問題は生じないのですが、企業間取引において掛け取引は避けられません。

足りない資金については調達する他ありませんので、安定して会社を経営するには早急なキャッシュフロー改善と資金予測がやはり重要です。

また、資金繰り表の作成については、自社の資金予測だけではなく金融機関から借入を実施する際にも利用できますので、早急に実施するようにしましょう。(事業資金の使途がはっきりしており、倒産リスクが少ない方が金融機関との交渉で有利に働く可能性があります。)

さらに、資金繰り表の作成は将来的なお金の流れの可視化へと繋がり、融資によって経営が上向きになるのか、きちんと返済を続けられるかどうかの予測が可能です。

まずはしっかりと計画を立てる

資金が潤沢であればあるほど、経営が安定するのは言うまでもありません。

しかしながら、無尽蔵に資金を用達しても、使途が明確ではない・そもそも資金繰りが不要などで実施するのは余計なコストと手間が掛かってしまうだけです。

お金の動きを把握した上で経営計画を立案し、しっかりと調達目標を立てることが、事業資金のさらなる有効活用へと繋がります。

前述した通り、まずは資金繰り表を作成した上で、入金予測の見通しを立てる・資金不足に陥らないように管理していくことを心がけましょう。

なお、融資を受ける場合は財務状況が良好であることが条件となりますが、ファクタリングであれば利用できる可能性がありますので、候補に入れてみてはいかがでしょうか。

【関連記事】

ファクタリングとは具体的な改善策

資金繰り状況が悪化した場合、改善のための策を講じる必要があります。

一度悪化した財務状況を立て直すのは容易ではありませんが、まずは悪化の原因を突き止め入金サイクルの改善を目指すなど、段階を踏んで着実に進めていくことが大切です。

資金繰り悪化は「支払い」「入金」のいずれかに問題があることがほとんどですので、どちらの問題が大きく、どちらに改善の糸口があるのかをまずは知りましょう。

資金繰りを改善するための手法としては「売掛金の入金時期や仕入れの支払時期を見直す」「経費の支払い方法・時期の調整」「金融機関とのリスケジュール」などが代表的です。

また、税金や保険料の支払いに追われている場合は「納税猶予・延納手続」などで支払い計画を立て直す必要があるでしょう。

各資金調達のメリット・デメリットを比較

事業資金には様々な調達方法が存在しており、それぞれメリット・デメリット、マッチするシーンが大きく異なります。

次項では、各資金調達方法の特徴や分類、おすすめのシーンや選び方、基礎知識等について分かりやすくご紹介いたします。

ファクタリングが必ずしもマッチするとは限りませんので、状況に応じて上手に使い分けましょう。

資金調達の分類

ファクタリングをはじめ、金融機関からの借入、募集株式又は社債の発行など、資金調達には様々な方法がありますが、これらは「アセット・ファイナンス」「デット・ファイナンス」「エクイティ・ファイナンス」のいずれかに分類されます。

どのような違いがあるのかをまずは押さえてまいりましょう。

アセット・ファイナンス

アセット・ファイナンスとは資産の信用力をもとに資金を調達する方法で、例えば「資産を売却する」「知的財産の使用権の販売」などです。

売却資産として、車・不動産・備品などをはじめ、債権や知的財産権などが挙げられ、ファクタリングも同カテゴリに分類されます。

これらのほか、キャッシュフローを生む資産を活用する場合(使用料を得るなど)も、アセット・ファイナンスに分類される資金調達方法です。

なお、事業用の不動産、製造設備、機械、事務機器、車両などの資産をリース会社へ売却し、その後購入者と当該資産のリース契約を締結し、そのまま売却資産を使用させてもらうというと呼ばれるスキーム(セール&リースバック)もあります。

ファクタリングと融資の違い

融資は借入のため「デット・ファイナンス」として扱われ、ファクタリングは「アセット・ファイナンス」に分類されます。

また、融資では主に財務状況・借主側の信用状況が審査されますが、ファクタリングでは資産価値や売掛先側の信用状況が審査されるという違いがあります。

したがって、ファクタリングでは信用情報に問題があっても、売掛先の信用があれば利用が可能です。

アセット・ファイナンスがマッチするシーン

まとまった金額、長期的かつ低コストでの資金繰りであれば「融資」がマッチします。

一方で、長期的な返済が可能かどうかを深く調査され、直近の申告が赤字・税金又は保険料滞納がある・代表者の信用情報に傷がある等の場合は審査に通らない可能性があります。

アセット・ファイナンスは信用力が乏しい、財務状況が芳しくないといったシーンで真価を発揮する資金調達方法です。

デット・ファイナンス

デット・ファイナンスは「借入金融」とも呼ばれる資金調達方法で、銀行や消費者金融からの借入だけではなく、社債発行、私募債発行などもデット・ファイナンスに該当します。

動産(在庫や機械、車両等)や売掛債権を担保に銀行から融資を受けるというスキームもこちらの分類に該当し、ファクタリングと似て非なる方法として「手形割引」「ABL(動産・売掛金担保融資)」が挙げられます。

売却するまで現金化できない在庫や、使わない機械、支払期日到来前の売掛債権を担保にし、事業資金の資金調達することが可能です。

ファクタリングと手形割引の違い

手形割引やABLは、債権を利用(担保)した借入であり、デット・ファイナンスに該当します。

手形割引もファクタリングも売掛債権を利用するという点で共通しておりますが、前者は「債務不履行時に連帯して責任を負う(裏書人の担保責任)」という点で大きく異なります。

また、ABLは債権を担保に融資を受けるという資金調達方法ですが、定期的に在庫報告や価値の算定が必要というデメリットがあります。

ファクタリングは売掛金の買取(資産の現金化)にあたり、報告や返済は不要です。

デット・ファイナンスがマッチするシーン

借入によって負債(借入金)が増加し、資産(現金預金)も増加します。

代わりに約定通りの元金・金利を支払うことになりますので、毎月の固定費が増加する形です。

そのため、財務状況が良好・毎月の固定費を増やしてでもまとまった事業資金を用立てたい(設備投資など)というシーンでマッチします。

なお、融資審査は1か月以上を要することも珍しくありませんので、つなぎ資金としてファクタリングを利用するという手もあります。

エクイティ・ファイナンス

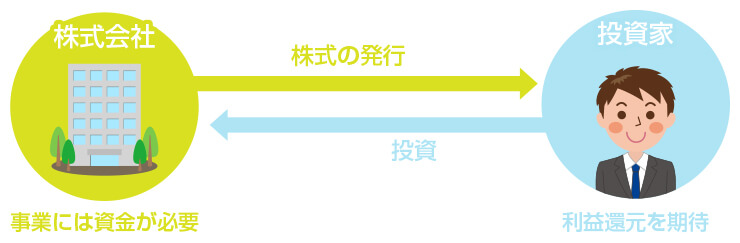

エクイティ・ファイナンスとは、第三者の出資によって事業資金を調達する方法です。

負債が増えない・返済義務がないといったメリットがありますが、既存株主の議決権が少なくなってしまう・乗っ取りに遭うリスク等が考えられます。

募集株式の発行(第三者割当)が、エクイティ・ファイナンスの代表例として挙げられ、場合によっては「クラウドファンディング」等も同カテゴリに分類されます。

また、役員からの短期借入金を資本金に振り替えるデッドエクイティスワップ(金銭の代わりに株式にて返済する手法)というテクニックもあります。

ファクタリングと募集株式の発行の違い

募集株式の発行とは、第三者に株式を割り当て、見返りに金銭や物を提供してもらう(資本金に割り振る)という資金調達方法です。

原則として出資したお金は返還されないため、会社は出資を受けた金銭や物を返済する必要がありません。

ただし、同方法は「株式会社」にのみ可能な資金調達方法であり、個人事業主や他の法人は活用できない点に注意が必要です。

また、あくまでも募集に対して申し込みがなければならない、既存株主の一定数の賛成が必要などのハードルを超えねばなりません。

エクイティ・ファイナンスがマッチするシーン

返済が不要・高額な事業資金の調達が可能という、正にローリスク・ハイリターンな資金調達方法であるエクイティ・ファイナンス。

ハードルは非常に高いものの、利用できる条件が整っているのであれば積極的に活用したいところです。

ただし、発行済株式総数が増加しますので、既存株主の権利が薄くなってしまう・乗っ取りの危険性が高まるという点は無視できません。

株主総会にて資金調達の必要性・得られるメリットをしっかりと説明する必要があるでしょう。

分類別~メリット・デメリットまとめ

当ページでは各資金調達方法を3つに分類し、それぞれの特徴やメリットをご紹介してまいりました。

各分類のメリット・デメリット・おすすめユーザーを以下の通りまとめましたので、資金調達にお悩みの経営者様は是非チェックしてみてください。

| アセット・ファイナンス | デット・ファイナンス | エクイティ・ファイナンス | |

|---|---|---|---|

| メリット |

|

|

|

| デメリット |

|

|

|

| おすすめ ユーザー |

|

|

|

アクセルファクターではファクタリング業務だけではなく「財務コンサルタント」も兼業しております。

ご相談企業様の状況を勘案し、メリット・デメリットをしっかりと述べた上で、マッチする資金調達方法をアドバイスさせていただきますのでご安心ください。

資金繰り表の作り方と重要性

資金繰り表の作成は、会社の資金繰りの問題点を明らかにする第一歩です。

表をしっかりと作成し、会社のお金の流れを見やすくし、経営の改善を目指しましょう。将来的な資金の流れを知ることで、先の融資や投資の方針が立てやすくなります。

資金繰り表とは

資金繰り表とは、現金と預金など、すぐに使える資金の増減を記した表のことです。

収入と支出をまとめておけば、将来的に使える資金の把握・将来的なお金の流れをより具体的に予測することができるようになります。

資金繰り表に決まった書式は無いため、自社のテンプレートを作成してももちろん良いですし、作成済みのテンプレートをダウンロードして使用する形でも問題ありません。

以下の表はエクセルシートで作成した資金繰り表のテンプレートです。

項目の増減や変更もできるので、自社に合うように項目等を調整しつつ、是非取り入れてみてください。

資金繰り表の目的と作り方

資金繰り表を作る最たる目的は、主に将来の現金の増減を予測し、今後の経営計画に反映させることに他なりません。

常に現金の動きを把握しておくことで資金ショートを未然に防ぐことができる他、資金繰り表を作っておくと融資先に求められた際にもスムーズに提出することが可能です。

資金繰り表を作るには、項目の金額をそれぞれまとめ、計算する必要があります。

基本的には、資金繰り表のテンプレートに従って金額を記入していくだけなので、作成自体は難しいものではありません。

基本的に必要な項目や元になるデータ、資金繰り表の作成手順を解説します。

資金繰り表に必要な項目

それぞれに自社の経営活動で入ったお金と出たお金を項目別に計算することが目的ですので、資金繰り表には「収入の部」「支出の部」「財務収支の部(営業活動とは別の金銭の移動)」などに分けてまとめるのが一般的です。

その上で、入金をプラス、出金をマイナスするだけで、期間中のお金の動きと最終的な現金の残高が分かります。

収入の部は売上金額や売掛金回収など、営業活動によって発生した入金額をまとめます。

| 収入の部 | 売上、売掛金回収、手形期日回収、手形割引、雑収入など |

|---|---|

| 支出の部 | 仕入、買掛金、役員報酬、給料等、支払利息、保険料、税金など |

| 財務収支の部 | 借入、借入金の返済など |

資金繰り表の作成手順

資金繰り表の作成は、以下の流れで進めていきます。

過去の資金繰りの実績を反映させ、継続的な営業活動の流れを元に、見積もり金額をできるだけ正しく予測することが大切です。

- 売上の見積もりをする

- 現金回収の予測を立てる

- 発生する支出の見積もりをする

- 資金調達と返済の予測を立てる

- 期末・知りたい月の残高を見る

まずは、過去の実績や今後の予算計画から売上を見積ります。

売上による現金の動きは資金繰りで重要な点なので、できるだけ正確に予想を立てましょう。

売上の見積もりができたら、その内容からいつ、いくらの現金が回収されるか予測を立ててゆきます。

売掛金や手形などの回収スパン(支払いサイト)は取引先ごとに違うことも多いため、個別の回収予測が必要です。

なお、資金繰り表では、売上の発生ではなく現金入金のタイミングで記載します。

売上発生時点で、各取引先の回収スパンに応じて入金予定額を予定月に加算していきましょう。

次は支出の見積もりです。

売上に応じて変動する費用と固定的に発生する費用があり、売上に応じて変わる費用は過去の実績を元に売上の見積もりに連動して算出する必要があります。(仕入れ金額だけでなく、法人税など税金も利益に応じて変動)

また、売上の発生と同様に仕入れ時点ではなく現金支払いのタイミングで表に記載する形が一般的ですので、発生時点では各取引先の回収スパンに応じて支払い予定額を予定月に記載しておきましょう。

さらに財務収支の部を作成するためには、資金調達と返済の予測も立てる必要があります。

現在の借入金額及び月々の返済額を支出にまとめ、経営状況や大きな設備投資の予定などによって新規借り入れを行う際には、それも予測として記入してください。(借り入れを行ったらプラス、設備投資や返済で現金が減ったらマイナスで表記)

基本的には財務収支は金融機関からの借入状況が記載されますが、それ以外にも営業活動以外の収支があれば、すべて財務収支にまとめます。

資金繰り表へ記載する項目がまとめられ、記載が終わったら、期末やある時点での現金の残高が明らかになります。

正確に見積もりされた資金繰り表の現金残高を見ることで、将来的な現金の動きが予想でき、将来の余剰資金や現金の不足もいち早く知ることが可能です。

現金残高が不足しそうな状況では、売上を増やすか、取り急ぎ何らかの形での資金調達が必要となるかもしれません。

資金繰り表はただ作成するだけでなく、作成した表を参考に、今後の経営計画をシビアに検討することが大切です。

資金繰りのシミュレーション

せっかく資金繰り表を作成するのですから、経営判断時にも是非活用してみてください。

事業をスタートさせるタイミングや資金繰りの改善を目指す時など、資金繰り表を活用する方法を紹介します。

まずは、資金繰り表で、借入の返済計画や毎月の収支をシミュレーションしてみましょう。返済計画や支払いのタイミングなど、無理がないか知ることが大切です。

スタートアップでのシミュレーション

事業を立ち上げたタイミングでのシミュレーションでは、開業資金と設備資金、それに加えて事業継続のための資金を重視するのがポイントです。

調達方法や必要金額、借入であれば返済計画などを資金繰り表で管理します。

また、スタート時は売上が不安定になることがあるため、事業継続のための資金も資金繰りに反映させておきましょう。

売上がない時でも必要となる固定費の金額や調達方法を予測しておくことで、ゆとりを持った経営を目指すことができます。

掛け売りが多い場合には、支払いのタイミングによっては売上を運転資金として使えないこともあるため注意が必要です。

事業継続に必要な手元の資金が不足しないかを意識した上で計画を立ててみてください。

経営改善を目指すシミュレーション

経営改善を目指す企業では、資金繰りから資金に余裕が出るタイミングや不足するタイミングを知っておく必要があります。

また、税金は「現金で支払う必要があること」「利益が出れば出るほど支出が多くなること」から、特に注意しておかねばなりません。

資金不足が明らかな場合、手形割引やファクタリングなども用いて現金調達し、資金ショートを防ぐことが最優先課題となります。

常に資金繰りが悪化している場合には、支払いサイトの見直しを取引先に依頼するなど、第三者に協力を仰ぐことも大切です。

月次だけでなく日繰り表も作る

資金繰り表は「月ごと」に記載する形が一般的ですが、資金繰りがかなり厳しい状況の場合、月ごとの管理では対応しきれないケースもあります。

したがって、細かくお金の出入りを確認するためには、日次資金繰り表(日繰り表)も準備しておきたいところです。

日繰り表は日単位でお金の出入りが確認できるため、週単位レベルで収支のバランスが崩れると黒字倒産の危機に追い込まれかねない、といった企業に適しています。

記入の仕方は基本的に月次の資金繰り表と同じなので、合わせて取り入れてみましょう。

資金調達も検討

資金繰り表を作成することで、将来的な資金の動きを把握でき、問題解決のために必要な行動をいち早く取れるようになります。

将来的な資金不足も予測できるため、資金ショートを未然に発見、防ぐことも可能です。

資金の不足が予測できたら、状況に応じて資金調達の方法を検討しましょう。

売上が好調で金融機関からの信用も高い場合には融資を受けることも可能ですが、赤字や税金滞納中で審査に通る可能性が低いのであればファクタリングを利用するというのも一つの手です。

企業ごとに資金調達の選択肢は異なりますので、自社の経営にマッチする方法を是非探してみてください。

資金調達の方法と特徴をご紹介

平成18年に会社法が施行されたことにより、株式会社は資本金1円から設立が可能となりました。(旧商法では株式会社は1,000万円、有限会社は300万円が必要)

そのため起業の要件がグッと低くなり、多くの人に起業するチャンスが生まれたと言えるのではないでしょうか。

しかしながら、スタート企業の多くは経営基盤が確立されておらず、どんなに素晴らしいアイデアや理念、技術があったとしても、ビジネスチャンスを見定めて意思決定をおこなわなければ、事業を拡大してゆくことはできません。

さらに、事業を拡大するために必要な人材の確保・ビジネスをより多くの人に知ってもらうための広告宣伝費といったように、起業時には様々な費用が必要となり、不測の事態に備えるためにも「キャッシュ不足時の対処法」は予め考えておく必要があります。

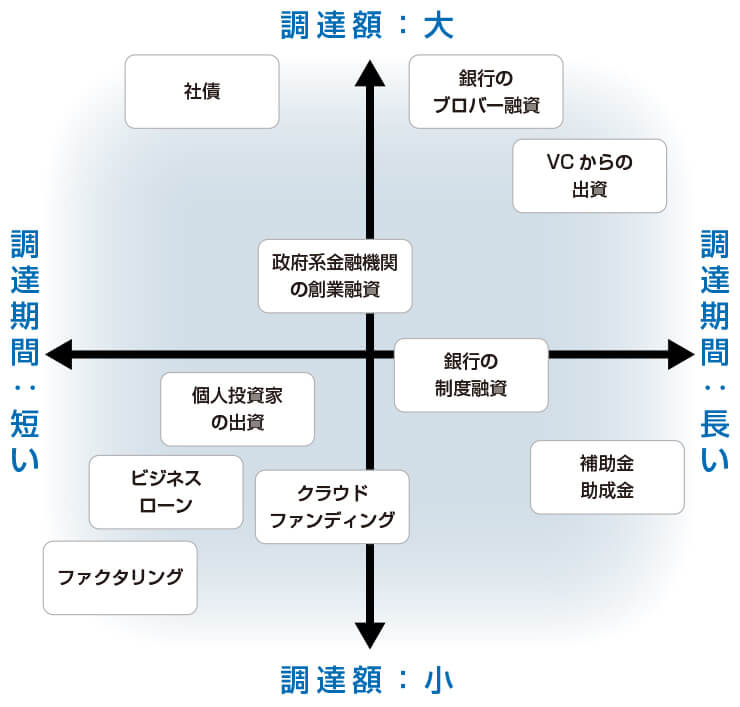

一言に「資金調達」といっても、スピードや調達可能額、返済期日(短期なのか長期なのか)など、それぞれで特徴やメリット・デメリットが異なります。

多く利用されている資金調達手段とその特徴についてまとめましたので、まずはどのような方法があるのかを知り、自社によりマッチする手段を選ぶようにしてください。

役員からの借り入れ

文字通り、取締役や執行役員などから事業資金を借り入れるという資金調達方法です。

金融機関から融資を受ける場合、事業計画や決算書類、信用状況等が厳しく審査されますが、言わば身内である役員であればこのような手間は掛かりません。

また、金利や返済期日の調整がしやすいという面もあり、会社にとっては最も都合の良い方法と言えるのではないでしょうか。

ただし、あまりにも条件が良すぎる(金利を取らない)と贈与の扱いになってしまうこともありますので注意が必要です。

なお、借り入れたお金は自社の株式で返済する(デッド・エクイティ・スワップ)という方法もあります。

募集株式発行

募集株式発行は、出資と引き換えに自社の株式を第三者に割り当てるという調達方法です。

広く出資が募れるため多額の事業資金を得ることも可能ですが、株式会社にしかできない・株式発行によって既存株主の権利が薄くなる(発行済株式総数が増えるため)等のデメリットがあり、ハードルが高い資金調達方法と言えます。

また、当然ですが株主となることにメリットがなければ出資を募れませんので、実際には役員や親族が引き受ける形がほとんどです。

ベンチャーキャピタル

ベンチャーキャピタルとはベンチャー企業に出資する投資会社のことで、銀行等の金融機関系ベンチャーキャピタルのほか、政府系や独立系のベンチャーキャピタルもあります。

ベンチャーキャピタルは原則未上場の企業に出資し、企業運営を株式公開までサポートし、株式公開の際に保有している株式を売却することで利益を狙います。

ベンチャーキャピタルが出資するのは、これからの成長に期待ができる企業です。

例えば、商品やサービスが他社に対して圧倒的に優位性がある、市場自体に成長性があるといった場合、ベンチャーキャピタルからの出資を引き出しやすいと言えます。

出資を受けるためには事業計画が大変重要ですので、分析と検討を繰り返してビジネスを練り上げる必要があるでしょう。

エンジェル投資家

エンジェル投資家とは、リターンを目的に企業への投資をする個人投資家のことで、文字通り天使のように救ってくれる存在のため、エンジェル投資家と呼ばれています。

なお、エンジェル投資家の役割は金銭サポートだけではありません。

エンジェル投資家は起業経験がある人や経営者である場合が多く、自身のノウハウや人脈を活用してビジネスを拡大・円滑化するなど、自らの経営経験や人脈を活かして次世代起業家を応援しています。

エンジェル投資家に出会うには、マッチングするセミナー又は企業の交流会に参加する等が一般的で、SNSで投資家に直接コンタクトをとるという方法もあります。

もしも交流の機会が得られたら、自分がどのようなビジョンを持っているのか、アイデアや熱意を伝えて交渉してみると良いでしょう。

クラウドファンディング

クラウドファンディングは、インターネットで出資を募るという調達方法です。

こんなサービスが欲しい、こんな商品があればといった気持ちをインターネットで伝えると、共感した人や魅力を感じた人から資金を集めることができます。

クラウドファンディングでは「悩みを解決できるプロジェクト」「新しいアイデアの商品」などのビジネスで資金が集まりやすいので、まずは自社の事業にマッチしているのかを検討してみると良いでしょう。

また、クラウドファンディング市場は右肩上がりの成長を続けており、サービスや専用サイトも年々増えています。

どのサービス・サイトがよりマッチしているのか、こちらもしっかりと検討してみてください。

融資・ローン

資金調達と聞いて真っ先に思い浮かべるのが融資やローンではないでしょうか。

しかしながら、簡単に融資・借入といっても、どこからどのように借りるかによって企業に与える影響は全く違います。

例えば、融資には国や地方自治体等の公的機関が提供する「公的融資」と、銀行や消費者金融が運営する「民間融資」があり、利用の条件や重視されるポイントが大きく異なります。

民間は自社の利益追求が目的ですが、国や地方自治体は国民・同地域の住民の利益を目的に運営がなされるため、仮に民間融資の審査に通らなかったとしても公的融資の審査に通る可能性は十分にあります。

なお、銀行融資では各企業とそれぞれ個別条件で融資を実行するケースがあり、これを一般的に「プロパーローン」と呼びます。

必要な金額、返済期間をカスタマイズできますので、利用できれば心強い味方となることは間違いありません。

補助金・助成金

補助金や助成金とは、国や自治体が事業資金の一部を補助してくれる制度です。

書類を揃えて申請し、審査を通過すれば資金を調達できますので、国や自治体でどのような補助金・助成金を実施しているのか、対象となるものはあるのか等をまずは調べてみてください。

事業内容だけではなく、女性や若年者・シニア世代など特定の層に向けた補助金や助成金もありますので、自社の条件に合う補助金や助成金を探して申請してみましょう。

なお、補助金や助成金は募集期間が設定されており、申請から受給までに時間がかかってしまうことがある点には注意が必要です。

ファクタリング

ファクタリングは、保有している売掛債権を売却し、現金化を図る資金調達方法です。

ファクタリングには、資金を調達する自社と売掛債権を買い取るファクタリング会社で契約を結ぶ2社間ファクタリングと、売掛先を含めた3社間ファクタリングがあります。

2社間ファクタリングはスピーディな資金調達ができるものの手数料が高め、3社間ファクタリングは現金化までに時間がかかる一方手数料が低めに設定されています。

経営状態や必要な資金を考えて、どちらが適しているか検討してください。

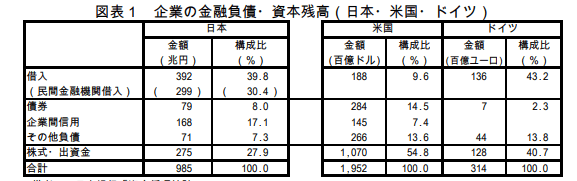

日本企業の資金調達方法の割合

企業の資金調達動向(DBJ)によると、上画像の通りアメリカでは出資や債券、日本では借入による資金調達がメインということが分かります。

特に銀行からの借入(間接金融)がメインであり今もなお根強い人気がありますが、近年では資金調達方法も多様化しており、90年代半ばからは減少傾向にあるようです。

また、大企業では社債発行などでの資金調達が一定割合を占めており、一般投資家から広く・長期的に資金を集めたい等のシーンで活用されています。

しかし、社債を利用した資金調達は上場企業等の大企業しかできないのが現状であり、さらに製造業や電力、運輸通信業に偏っています。

中堅企業、中小企業ではあまり利用されておらず、ハードルが高い資金調達方法であると言えるでしょう。

よりマッチする資金調達方法を

資金調達は、企業の安定的な存続や繁栄のためには避けて通れません。

利益だけで事業資金をまかなえるのであれば問題ありませんが、取引先の倒産や市場の大規模な変化への対応・事業の拡大など、資金を調達しなければならない局面はいずれ必ず訪れます。

いざというときに頭を抱えることがないよう、余裕がある段階で「どのように資金調達を図るのか」は予め決めておいた方がよいでしょう。

また、必要な金額・借入期間によっても選ぶべき資金調達方法は異なります。

長期的な資金を調達するのであれば借入や社債、短期的なものであれば役員からの借入やファクタリングといったように、状況に応じて方法を検討するようにしてください。

資金調達の方法別~メリット・デメリットまとめ

上記では中小企業や大企業、スタートアップ又は老舗企業など、様々な属性や場面で利用可能な資金調達方法をご紹介いたしました。

次は「デットファイナンス」「エクイティファイナンス」「アセットファイナンス」それぞれの特徴やメリット・デメリットをさらに深く解説いたします。

各資金調達にも触れておりますので、調達目的(開業や事業拡大、運転資金の確保など)によりマッチする方法を探し出してみましょう。

融資のメリットとデメリット

資金調達の中でも、特にイメージしやすいのが「デットファイナンス」でしょう。

デット(debt)とは「負債」を意味する言葉であり、つまりは負債を増やして、お金を増やす資金調達方法ということになります。

デットファイナンスの具体例としては「銀行借入」「自治体等の公的融資」「ビジネスローン」「社債、私募債発行」「手形割引」「不動産担保融資」「ABL(動産・売掛金担保融資)」などが代表的です。

- メリット

-

- 誰でも利用できる

- 会社の経営に口出しされない

- 金融機関と関係が深まる

- デメリット

-

- 返済ができなくなるリスク

- 信用情報に傷がつくリスク

- 負債が増える

前述した通り、デットファイナンスの資金調達は「借入金(貸借対照表では負債)」としてカウントされます。

当然ですが、増えれば増えるほど債務不履行(返済ができなくなる)の恐れが高くなりますので、経営陣がしっかりとコントロールせねばなりません。

なお、デットファイナンスは株主構成に変化がないため、経営権に影響しないという点は一つのメリットと言えるでしょう。(ただい、大規模な借入は株主総会又は取締役会での決議が必要)

また、金融機関の多さも大きなメリットと言え、仮に一つの銀行の審査に通過できなくとも、他の金融機関からは融資を受けられるという可能性があります。

「経営が安定し事業計画が立つ」「他人に頼らず自分で堅実経営をしたい」「会社を一気に大きくしたい(様々な事業を展開したい)」という方にオススメの資金調達方法です。

それでは、具体例として特に多く活用されている「銀行融資」「自治体の公的融資(制度融資)」「ビジネスローン」の概要や特徴も確認してまいりましょう。

銀行借入の特徴

銀行借入には、多額の資金を一度に調達しやすい・返済期間が長い・金利が低い等のメリットがあり、長期に亘って活用することが可能な資金調達方法です。

さらに、大手の金融機関から融資を受けられればそれが対外的な信用となり、以降の資金調達がスムーズになることもあります。

一方で審査は非常に厳しく、提出する書類が多い上、経営状況が芳しくない状態では審査に通らない可能性が高いという側面があります。

また、借り入れる銀行によっても対応に違いがあり、大手銀行は大企業を中心に取引をするため、スタートアップ企業や中小企業は門前払いされてしまうことも珍しくありません。

業種や経営状態のほか、事業計画を厳しく審査してから融資を実行するため時間がかかってしまうという点も銀行融資のデメリットと言えるでしょう。

公的融資の特徴

公的融資とは、銀行や信用金庫などの民間企業からの融資ではなく、国や地方自治体又はそれらの団体(日本政策金融公庫や商工組合中央金庫など)が運営する機関が提供する融資制度のことです。

民間とは異なり「地域経済の活性化」「ビジネス支援」「雇用創出」などを目的としているため、まとまった資金を低金利かつ長期間、さらには無担保・無保証で融資してくれるというメリットがあります。

事業規模が小さい・審査が厳しい等の理由で融資が受けられない企業をはじめ、シニア・女性・若者といった社会的に不利な立場の方にも積極的に支援しているため、「アイディアはあるけど資金が無い」というシーンにマッチする資金調達方法です。

ただし、事業の規模や内容によっては融資の対象にならない場合がある・融資を受けるまでに時間がかかってしまう(経済の発展や国民の豊かな暮らしや新規雇用創出につながる事業稼働かといった視点で多角的に審査するため)といったデメリットがあります。

ビジネスローンの特徴

ローン商品の多くは使途が限定されている(事業用資金としての利用が不可)ため、企業の資金調達では「ビジネスローン」を利用するのが一般的です。

文字通り事業資金としての利用に限定した商品のことで、例えば開業資金や設備投資、運転資金といった名目で活用されています。

ビジネスローンは、銀行のほか信販会社や消費者金融が提供しており、それぞれ審査の厳しさや金利相場・限度額が異なりますので、自社に合った金融機関を選ぶ必要があります。

なお、貸金業法では個人が借り入れる金額は「年収の3分の1まで」という制限(総量規制)がありますが、ビジネスローンは対象になりませんので、個人事業主でも年収に関係なく借入が可能です。

銀行融資や公的融資に比べて金利が高い・借入可能額が低いといったデメリットがありますが、審査は比較的緩いため「短期間」「少額」が必要なシーンに適しています。

ただし、ビジネスローンを利用することで他の金融機関に対して「事業状況が芳しくないのでは」というネガティブな印象を与える恐れがありますので、銀行融資を控えている場合は注意が必要です。

増資のメリット・デメリット

新しい株式を発行して投資を募る・IPO(新規公開株)等の資金調達方法を「エクイティファイナンス」といいます。

文字通り、資本や純資産(エクイティ)を増やす資金調達を指し、借入金とは異なり返済の必要がありませんので、財務体制を強固にするために適した資金調達方法です。

なお、外部から調達した資金(借入金など)を他人資本と呼び、自己の資本や純資産のことを自己資本と呼びます。

積極的に投資をおこなっている投資ファンドやベンチャー企業等から出資を受けるという選択肢もありますが、株主が増えることで「会社の乗っ取り」「意思決定が遅くなる」といったリスクも上がるため、細心の注意を払わねばなりません。

- メリット

-

- 返済義務がない

- 資金使途が比較的自由

- デメリット

-

- 株式会社にしかできない

- 会社を乗っ取られるリスク

- 意思決定が遅くなる可能性

エクイティファイナンスの具体例としては「公募増資(新株発行公募や新規公開株など)による資金調達」「クラウドファンディング」などが挙げられます。

公募増資の特徴

公募増資とは、新しく株を発行し、投資家のみならず個人・法人から広く資金を募るという資金調達方法で、原則として株式会社にしかできません。

既存株主の制限なしで広く募集をするため、株主層の拡大、株式流通量の増加といったメリットがあり、投資家にとって有望と感じられる企業であればまとまった金額を調達することも可能です。

一方で、株主総会では頭数ではなく「1株1票」という考え方で多数決を採るため、発行数が増えればその分1株当たりの価値は下がってしまいますし、株主の増加によって対応のためにかかるコストも大きくなっていきます。

なお、株式発行は上場していなくても可能であり、特定の出資者に新株を割り当てる方法(第三者割当増資)もあります。

例えば、役員・知人・親族等に出資をお願いする、深い関係を持つ企業と互いに出資し合い関係強化を図る(所謂「資本提携」)等での活用が可能です。

新規公開株による資金調達の特徴

新規公開株(IPO)とは、未上場の企業が株式上場前に株式を取得させる方法です。

上場後は一気に値上がりするケースがほとんどですので、未上場の段階で前もって取得しておくことで、投資かは「大きな値上がり益を狙える」というメリットがあります。

よく耳にする「未公開株」とは異なり、IPOは証券会社を通し、しっかりとしたスケジュールのもとで上場まで進められるため、安心して投資することが可能です。

もちろん上場すればさらに幅広く投資を募ることができるようになりますが、IPOによって企業の社会的な信頼性も向上するため、上場後の経営で大きくリードできます。

ただし、IPOの上場基準を満たすための社内体制の整備や証券会社、監査法人の選定といった多大な手間と時間がかかり、上場し続けるためにも費用と管理コストが発生します。

どの程度の負担になるのか、あらかじめシミュレートしておく必要があるでしょう。

資産売却・証券化のメリット・デメリット

企業には不動産や動産のほか、知的財産権、売掛債権といった多くの資産がありますので、それらの資産を売却して現金化できれば、必要な資金を調達することが可能です。

資産を利用して資金を調達する方法のことを「アセットファイナンス」といいます。

また、資金調達のみならず資産の現金化によって貸借対照表がすっきり(所謂「スリム化」)し、財務比率及び企業価値の向上、延いては財務状況の改善にも繋がるというメリットもあります。

アセットファイナンスの代表例として「不動産の売却又は証券化」「債権回収やファクタリング」「知的財産権(特許、商標、著作権等)の証券化」「独占販売権、営業権などの無形資産の証券化」「車両や備品の売却」などが挙げられます。

- メリット

-

- 資産を無駄にしない

- オフバランス化

- 債務者のリスクヘッジ

- デメリット

-

- 活用できる資産が必要

そもそも活用するための資産が必要となりますが、休眠資産を有効活用したい・心配な取引先があるので早期現金化を図りたいなどのシーンでマッチします。

不動産売却・証券化の特徴

不動産は非常に高額のため、売却はまとまった現金を得るために有効な手段と言えます。

また、事務所として使用している場合は「リースバック」という方法もあり、同方法であれば売却後もそのまま賃貸物件として利用し続けることも可能です。

さらに、売却のみならず「証券化」によって資金を得るという手法もあります。

一般的に不動産の購入や投資には大きな資金が必要ですが、証券化すれば小口でも投資しやすくなり、多くの投資家から資金を集めることも不可能ではありません。

また、証券化によって不動産が貸借対照表の資産の項目からも外れるため、経営の健全化につながる・資産を保有することで発生する値下がりリスクが減少する等のメリットもあります。

ただし、不動産を証券化には多くの手続きや書類が必要である上に、多大な時間とコストがかかるため、必要なタイミングで資金調達ができない可能性がある点に注意が必要です。

ファクタリングの特徴

ファクタリングは、保有している売掛債権を第三者に売却する資金調達手法です。

他のアセットファイナンスと同様、資産を減らして流動化できる点が大きなメリットですが、ファクタリングにはさらに「審査が柔軟」「スピーディーに現金化できる」という利点があります。

一方で、ファクタリングでは債権金額の1~15%を手数料として支払わねばなりませんので、利用過多は逆に経営・財務状況を悪化させてしまいます。

ファクタリングを利用するタイミング・金額は事前にしっかりと精査し、できるだけ手数料の低く、親身になってくれそうなファクタリング会社を選ぶようにしてください。

各資金調達のメリットまとめ

資金調達にはさまざまな方法があり、決算書類や経営戦略に与える影響もそれぞれ異なりますので、いくら調達できるかだけではなく、事業に与える長期的な影響も考えて慎重に判断するようにしてください。

なお、中小企業にとって「株式発行」「不動産の証券化」などは非常にハードルが高い資金調達方法であり、現実的ではありません。

銀行融資や公的融資を第一候補にし、もし審査に通らなければビジネスローン、早急に用立てたいのであればファクタリングといったように、上手に使い分けると良いでしょう。

いずれも数ある選択肢の一つにすぎませんので、企業の財務状況や売上目標等に応じてマッチする方法を選択することをお勧めいたします。

大橋誠一先生のコメント

資金は企業の血液といわれます。記事にも強調されていますが、たとえ黒字決算であっても、資金の供給が事業の拡大に追い付かず枯渇してしまった場合には、「黒字倒産」ということにもなりかねません。 資金繰り対策の選択肢を広げるファクタリングが持つ特徴を見極めた上で、自社にとってメリットのある方法を選択しましょう。

アクセルファクターのサポート

資金繰りを知ることは、会社の健全な経営を目指すための一歩です。

資金計画がしっかりと立てられている会社は、キャッシュを効率よく使用できると同時に経済活動をよりスムーズに進めることができ、反対に資金繰りが悪化している会社は売上があっても倒産リスクが高まります。

アクセルファクターでは資金繰り表作成のお手伝いをはじめ、財務改善のアドバイス、問題解決のサポートも承っておりますので、お困りであれば是非ご相談ください。

また、一時的な資金繰りの悪化・スピーディーな改善を求める場合には、ファクタリングを利用するというのも一つの選択肢です。

アクセルファクターであれば最短即日にて資金調達が可能ですので、必要に応じて是非ご活用いただければと存じます。